春节前后郑棉或震荡下行

一、行情回顾

1.国际期货市场—承压下行

2010年1月份,受美元反弹、中国收紧银根等因素影响,CFTC基金净多比在09年12月中旬开始下滑,美棉价格在震荡整理后在1月终于不堪重压急速下行。具体情况如下图所示,美棉指数月初冲高创下77.10美分/磅的近期新高后,承压下行至69.76美分/磅,70美分/磅整数关口提供一定支撑。虽然28日公布的美棉出口再创佳绩,但其并未有效支撑价格下滑。美元反弹,商品市场回调,整体外围形势仍然较弱,美棉上方压力较重,关注基金净多比变化。

图1:美棉指数周线图

2.国内期货市场—流动性收紧 价格展开调整

2010年1月,国家顺利完成09年保八的经济目标,同时为预防通胀展开了一系列的货币收紧政策,央行上调存款准备金率、调高央票利率,并限制银行贷款等措施,致使郑棉价格跟随周边商品市场一起展开深度回调。具体走势如下图所示,郑棉棉指数冲高创下16971元/吨的近期新高后,承压回落,月跌幅为6.19%。随着商品价格波动的增加,棉花价格走势更加微妙,多头氛围悄然发生改变,空肉氛围逐渐浓厚,年后新疆棉运输通畅及配额的逐渐到港对盘面将施与更大的压力。

图2:郑棉指数周线图

3. 国内现货市场—稳步上行

本月棉花现货价格表现相对平稳,中国棉花价格指数总体仍然延续高位横盘的行情。1月29日价格为14899元/吨,较上月末上涨26元/吨,价格波动逐渐减小。

春节临近,目前现货市场成交较为清淡,多数纺企资金压力较大,采购能力减弱,调整幅度较小,特别是高等级棉降价幅度有限。棉企存棉心态发生分歧,不少规模较小、资金实力较弱的企业将高等级棉做成期货并积极销售低等级棉;部分地区由于期现倒挂,高等级棉价格出现松动,棉企加大售棉力度;部分大企业仍看好后市,坚持囤棉。棉油、棉粕行情弱势持续,需求不佳,棉短绒承压较重, 行情发展良好,随着油棉厂开机率的不断降低,棉短绒现货加工量有限,存货商逐步有惜售心理,支撑棉短绒行情。

图3:国内棉花现货价格走势图

二、当前供求状况分析

供应方面,目前,供求状况中存在最大的疑问及分歧就在于09/10年度新棉产量的问题。美国1月份USDA报告较12月调高中国棉花产量10万吨至690万吨,然而,。国内投资者对官方机构公布的数据持有不同程度的怀疑。就我公司市场调研新棉产量在600-650万吨左右,市场甚至预测产量区间大约在550-650万吨之间。对新棉产量预估的差异化如此之大,前所未有。此数据亦在一定程度上影响价格走势。若官方数据高于民间预测,则对价格形成一定压制;若官方数据低于USDA预测较多,则仍将对价格形成支撑,对此将予以重点关注。

需求方面,海关出口数据显示,09年我国对外贸易进出口总值为22072.7亿美元,比08年同比下降13.9%,略高于07年的贸易总值。其中,进口10056亿美元,出口12016.7亿美元。09年纺织品服装出口累计1670.24亿美元,与去年同比下降9.8%。总体来讲,09年中国纺织出口呈现负增长。目前来看,虽然外贸形势有所好转,中国纺织品在国际市场的占有率有所提高,但真正的回暖仍未到来。美国和欧盟经济复苏的不确定性还不足与将消费者信心快速恢复,因此在外部需求真正恢复之前,我国未来一段时间的外贸形势将以休养生息为主,不能对外贸寄予过高的希望。由于国家促销费的政策起到非常明显的效果,因此在未来相当一段时间里内销仍是主要支撑点。2010年国家将继续扩大内需以刺激消费,我们有理由相信10年的内销将在09年的基础上继续稳定增长。

总体来看,棉花下游消费目前内销为主,出口仍在初步恢复中。在国家政策的推动下,预计内销的良好形势仍将持续,整个纺织行业调整结构成功后其将不断成熟发展。同时,市场对通胀预期的不断加大在一定程度上将刺激消费型的服装纺织行业更好更快发展。

三、其他影响因素分析

1、外棉与郑棉联动性的增加

09/10年度受国内棉花产量大幅下降影响,我国棉花市场常年自给自足的供求格局被迫改变,需求的紧俏使得外棉在供应中的位置愈显重要,外棉价格和国内价格的走势愈加趋于一致,尤其是下半年相关程度较往年大幅上升。因此,分析美棉价格走势对国内价格的影响亦将成为分析价格走势的关键因素之一。据美棉长期走势来看,其具有以下特点:价格波动剧烈、周期性特征较强、中值未发生明显改变。目前压力较大,跌破70美分/磅整数关口,下方测试40周均线67一线关口。

2、配额逐渐到港对盘面的压力

09年12月中旬,发放的189.4万吨配额或将在2月中下旬陆续到港。据历史统计,从宣布配额追加至进口棉花到港时间大约需要两个月的时间,所以一般在配额发放两个月后,国内市场价格开始有下降趋势。如2003~2004年度,2003年12月追加配额,反映在市场上的棉花价格下降的时间为2004年2月;2004年2月追加配额,导致从2004年4月价格开始下滑;2004-2005年度4月追加棉花配,5月底和6月国内市场价格开始回落;2005~2006年度,2005年12月底至2006年1月追加配额,2006年3月中国棉花价格指数下降,2006年4月国家追加配额,2006年6月,国内棉花销售价格继续小幅下跌。关注配额到港对价格的影响。

3、政策欲稳定棉价

1月31日,2010年中央“一号文件”发布,连续第7次锁定“三农”问题。文件中涉及棉花的政策有:要做好棉花、食糖、猪肉调控预案,保持农产品市场稳定和价格合理水平;支持优势产区发展棉花、糖料生产。扩大粮棉油糖高产创建实施规模,年内覆盖全国所有农业县(农场);加大力度建设粮棉油糖等大宗农产品仓储设施,完善鲜活农产品冷链物流体系,支持大型涉农企业投资建设农产品物流设施。

四、国内期市数据分析

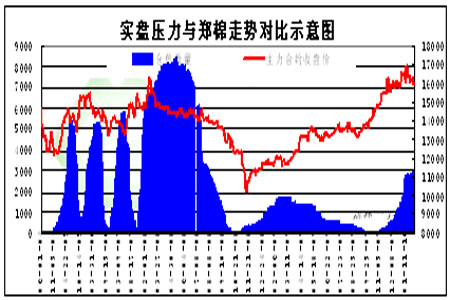

1.实盘压力分析

本月,郑棉仓单数量总体呈现稳步增长的态势。具体来讲,月初仓单数量为1907张,随着郑棉价格的不断冲高,仓单数量持续增加至2967张,较上月底增加1058张。仓单的持续增加对盘面形成一定压力。随着年后新疆棉及配额逐渐运往内地,仓单数量或将持续上升,对价格的压力或继续加大。

图4:郑商所仓单走势图

2.持仓分析

本月,受银根收紧、盘面深度回调影响,郑棉主力1009合约成交量、持仓量双双下降。其多头持仓比率呈现回落的态势。市场多头氛围已悄然发生改变,多空分歧较大在16000一线附近展开拉锯,空头资金入场博弈,价格偏弱运行。

图5:净多头持仓比率走势图

五、技术分析

郑棉9月合约周线图如下图所示,中长期均线仍呈多头排列,短期均线拐头,在20周期均线处得到支撑,关注此关键位。从布林通道来看,通道开口有缩小的趋势,价格位于通道中轨上方,中轨15000附近有强支撑。从KD指标来看,其位于50下方弱势区域,两线死叉,开口有缩小的趋势,短期仍偏弱。

总体而言,郑棉中长线多头格局未改变,短期走势较弱。上方压力16000,下方第一支撑15800,第二支撑15000。

图6:郑棉1009周K线

六、结论

棉花在基本面利多推动下超级牛市的强劲走势超乎绝大多数人的预期,减产利多炒作因素已基本出尽,资金推动成为棉价目前上冲的主要动力。然而,棉花是关乎国计民生的重要品种,其产业链从棉农一直影响到国家的外贸出口最终影响国家GDP。我国2010年度首要任务仍在保持经济稳定增长,若棉花价格仍强劲上扬,屡创新高的棉价,对刚出于复苏起步的纺织企业来说,无疑是困难重重。因此,国家将出台更多的政策保证棉花价格稳定,进而保证纺织业的良性发展,保证外贸出口的复苏。同时,在2月份进口棉集中到港,供应加大对价格形成一定的压制作用。另外,在棉价大幅上涨的利益推动下,新年度植棉面积持续下降的忧虑或可以消除。

综上所述,笔者认为春节前期,受央行收紧银根政策影响,市场成交清淡,价格支撑较弱,预计节前走势将维持弱势震荡格局,下方支持15500。节后,2月中下旬至三月上旬,随着新疆棉及配额逐渐输送至内地,缓解供求压力,价格或继续承压下行,下方支撑15000附近。5月左右随着全球退出政策的不断实行,流动性逐渐缩紧,棉价整体将趋于合理化,全年度价格重心或保持在15000一线附近。

格林期货郑州营业部 张晓君

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。