成本支撑需求拉动 钢材期货高位运行

2009年,注定成为中国钢铁业及钢材市场发展历史上值得铭记的一年。在这一年里,因受金融危机的影响,从发达国家到发展中国家,经济运行衰退,钢铁业亏损严重。但是,在政府宏观政策刺激下,我国经济率先复苏,并对世界经济起到了巨大的推动作用,钢铁业的形势也明显优于国际其他地区。

1. 钢材期货全年运行总结

上海期货交易所于3月27日推出线材、螺纹钢两个钢材期货品种。自钢材期货上市以来,成交活跃,成长迅速,初步发挥了“价格发现”和“套期保值”的功能,成为钢铁业与期货业关注的焦点。

回顾钢材期货自3月27日上市以来的行情走势,可谓跌宕起伏。,根据行情的特点,我们将上市初到国庆假日之前行情走势总结为三个阶段:“期货现身”、“钢厂奇兵”、“王者归来”。10月后,随着套期保值企业参与度提高以及投资者日益成熟,钢材期货又进入全新阶段,表现出与前期不同的特点。分别总结如下:

3月27-6月11日:期货现身

在该阶段,钢材期货震荡上行,并表现出与有色金属走势一定的相关性。但市场接受钢材期货这个新生事物需要时间,使得钢材现货和钢材期货之间的联动效应比较弱。尽管如此,我们还是能够发现,期货价格对现货有一定的引导作用。钢材期货价格上扬或是走低都会带动现货价格在后几日出现同方向变动。该阶段,钢材期现小幅上扬的原因有:

首先,年初以来在政府四万亿刺激计划以及积极的财政政策与宽松的货币政策刺激作用下,国内经济摆脱了去年四季度的低迷态势,出现了触底回升的迹象,这为国内钢材需求的整体回暖创造了重要的外部环境。其中,基础设施建设、房地产、汽车等主要用钢行业景气度的回升推动国内钢材消费回升的作用尤为显著。3月份以后国内汽车行业出现“井喷”行情,汽车产销的两旺也带动了板材类的需求,对线材螺纹钢也产生提振作用。

另一方面,从生产成本来看,由于钢铁生产原料价格的持续上涨。在需求回升的背景下,钢厂提高出厂价格,向下游传导成本压力也是顺理成章。作为钢铁生产的主要原料,铁矿石和焦炭价格随着钢价的反弹也不断上涨,钢厂的成本压力也在增大。尽管目前国内钢厂与三大矿山的年度矿石协议还未谈定,但是目前的情况来看,接受33%的降幅可能性较大。事实上早在5月底,由于新日铁谈定了铁矿石首发价以及韩国浦项制铁的随后跟进,协议降幅小于市场预期,由此带动了国内市场进口矿石价格水平的上涨。焦炭价格也由于国内粗钢产量的不断攀升,需求的不断增加而持续上涨。针对国内焦炭市场的回暖,山西焦炭协会也连续提高出厂价格。

6月12-8月3日:钢厂奇兵

按照惯例,沙钢应于6月11日出台价格政策。据传,当日上午销售部门上报了涨价30元的方案,但被否决,12日出台了上涨70元/吨的政策。由此可见,钢厂的心态已经发生变化。这之后,各大钢厂涨价频次与幅度增加,成为拉动钢材现货、期货价格走高的直接因素。6月12日因此成为钢材期货一轮波澜壮阔的上涨行情的发起日。

7月28日,首钢出台8月份建筑钢材价格政策,其涨价幅度出乎业界预料:螺纹钢出厂价格上调550元/吨,线材出厂价格上调450元/吨,涨幅之大堪比2008年初。紧接着,沙钢针对8月上旬出厂价格同样大幅提高:螺纹钢价格上涨600元/吨;普线价格上涨500元/吨;盘螺上调500元/吨;热卷价格上调700元/吨。在钢厂大幅提价的刺激下,期货价格连续涨停,提价导致贸易商囤货待涨,市场炒作气氛浓厚。随着钢厂大幅调高出厂价格,钢材期货各合约于7月31日、8月3日连续两个交易日以涨停报收。在期价不断创出新高的同时,成交也日益活跃,钢材期货也成为钢铁生产界、钢铁贸易界及期货行业关注和探讨的热点内容。在该阶段,钢厂成为推动期货、现货价格上涨的主导因素。

8月4日-9月30日:王者归来

8月4日,螺纹钢主力合约高开低走,钢材期货止步于5000元/吨关口,之后连续2个交易日大幅回调。同时,成交异常活跃:主力合约RB0911日均成交量达200万手以上。

从近十年来钢材价格的涨涨跌跌中我们看到,每一轮行情中,钢厂都发挥了重要的作用。但是,起决定性作用的并非钢厂,价格的变化最终依靠市场——市场为王。钢厂只是在其中发挥“催化剂”的作用,没有哪家钢厂能够依靠个体的力量来扭转市场供需格局。钢材期货的推出,提高了市场的信息透明度,同时,参与者的认知偏好加大了的市场变化的强度,因此才有该阶段钢材期货连续涨停后又大幅回落的表现。

价格大幅上扬之后,“涨价阵营”出现分化。首先,有部分小型钢厂降低出厂价格,随后,大中型钢厂企业也被动跟进。8月7日,山东日照在“8月5日山东日照上海地区建筑钢材出厂价格调整信息”的基础上,对线材螺纹钢出厂价格分别下调120元/吨、450元/吨。8月10日,莱钢永锋对螺纹下调300元/吨。这也是钢厂自4月中旬以来首次下调出厂价格。其次,部分以中间贸易为主的商家认为现货库存利润丰厚,主动降低挂牌价格,套现愿望强烈。另外,前期价格的连续上涨并未得到下游实际成交的完全确认。螺纹钢线材的毛利均突破1000元/吨大关,从历史数据来看,吨钢毛利达到900元以上的持续时间还未突破一个月。同时,全国主要仓库的线材螺纹钢库存开始缓慢增长,对现货价格形成压制。

在该阶段,部分钢厂通过自身期货席位持有多头头寸作出稳定市场价格的姿态。然而,现货价格下挫带动期货价格持续走低,最终迫使钢厂斩仓离场。9月20日后,随着钢厂大幅调低出厂价格,空头主力乘机打压,并顺势平仓离场,螺纹钢主力合约开始大幅减仓。

10月长假后:进入新阶段

之所以称其为“新阶段”,在于钢材期货市场参与者经过前期的磨砺,显得更为成熟。另外,该阶段,钢材期货成交始终保持活跃,显示出独有的大品种气质。

节后钢材期货进去全新阶段,各路资金有备而来,持仓在短时间增加至100万手以上,资金推动的特点彰显无遗。铁矿石涨价只是多头炒作的一个题材,当然,股市上涨,有色金属及原油走高都配合了多头行情。贸易商的情绪也开始转乐观,他们认为,要逐渐接受高库存这个现实,学会“与高库存共舞”。

10月22日,国家统计局召开新闻发布会公布前三季度国民经济运行情况。前三季度国内生产总值同比增长7.7%,比上半年加快0.6个百分点。固定资产投资快速增长,房地产投资增速加快。经济数据的出台当日,沙钢提高出厂价格,这本身是一个巧合,但也反映出良好数据的出炉触发了市场的乐观情绪。另外9月份外贸数据及信贷数据,都向市场传递了积极信号,尤其是M1增速首次超过M2,意味着存款活期化趋势延续。如果实体经济回暖,那资金可能涌入实体经济,产业投资将加速回暖;如果资产价格具备吸引力,则资金有可能进入股市楼市,推升资产价格上涨。在这样的背景下,加个四季度是钢厂检修较为集中的时期,钢材现货、电子交易以及期货集体反弹。

2. 2010年宏观经济形势

2.1全球经济“V”型反转,然力度料减缓

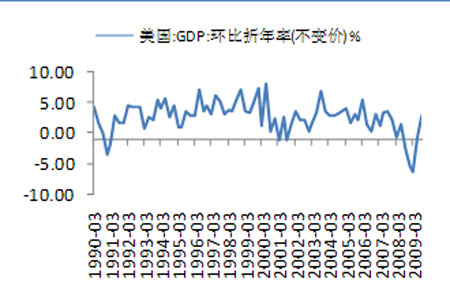

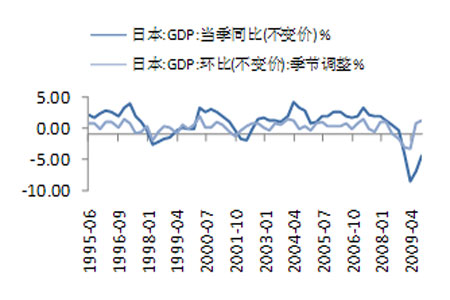

在全球积极的财政政策和宽松的货币政策影响下,全球主要经济体2009年基本实现“V”型反转。如美国第三季度实际GDP年化季率修正为上升2.8%,虽然复苏不如预期的强劲,不过GDP的增长是2008年第二季度以来首次,也是近2年来最强劲的增长,这表明美国正在从大萧条以来最严重的衰退中复苏。德国和法国第三季度经济复苏增速加快,分别增长0.7%和0.3%,均为连续第二个季度正增长,暗示欧元区前两大经济体均以走出衰退。日本第三季度实际GDP初值季率上升1.2%,年率增长4.8%,连续第二季扩张。加拿大第三季度GDP折合成年率上升0.4%,扭转了之前连续三个季度的下降态势,摆脱了近20年来的首次衰退。

在发达经济体逐步摆脱衰退之际,新兴经济体的经济复苏态势尤显强劲。如韩国第三季度季调后GDP季率增长2.9%,为连续第三个季度实现增长,并触及七年半来最高水平。这表明韩国经济在2008年第四季经历近11年以来最严重的收缩后,开始快速复苏。中国第三季度GDP年率增长8.9%,前三季度GDP年率增长7.7%。巴西经济在2009年第二季度实现强劲反弹,GDP增幅折合年率达6%,这是巴西经济自2003年首次衰退以来的最强烈反弹。印度第三季度GDP同比增长7.9%,也远好于市场预期的6.3%。

图1:美国GDP增长率

图2:日本GDP增长率

图3:中国GDP增长率

图4:韩国GDP增长率

显然,全球经济已经确定性地从衰退走向了复苏,然而这种复苏力度在明年恐将放缓。主要基于以下因素。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。