郑糖1009与1101合约价差扩大将冲击1000元

商品中的跨月价差问题历来都是低风险偏好投资者十分重视的事情,而目前国内商品期货中,跨月价差套利比较有的投资的便是农产品。目前郑州交易所的白糖期货的跨年度合约1009和1101合约的价差变化已然值得投资者关注。

由于1009合约与1101合约属于两个不同年度的合约,且1009月份的仓单不能直接转抛到1101月份上。因此本问所讨论的纯以2者价差变化规律及范畴研究,而不考虑接9月仓单再转抛到下一年度1月份上的行为。

截止2010年1月4日,1009与1101合约的价差为493元/吨,已突破历史上(郑糖期货上市以来)两者价差范畴(正489——负582元/吨),并有继续扩大趋向。笔者认为,两者价差在后期将继续扩大,并可能冲击正1000元/吨的价差。

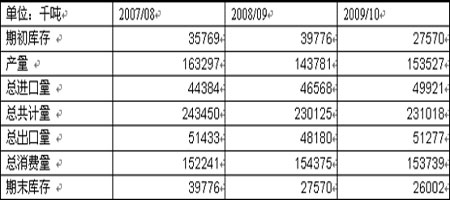

(一)、09/10年度全球及国内食糖供应仍保持偏紧

1、全球方面

根据权威机构的预测,09/10年度全球食糖仍将维持供求偏紧状态。根据巴西国家商品供给公司日前公布的预测数据,虽然09-10制糖年巴西的食糖供给量将创历史新高,但已低于先前的预期,今年巴西雨水偏多不仅降低了甘蔗的含糖分,同时也使巴西的甘蔗收割进度放慢。

09/10年度巴西食糖产量预计为3575万吨,较08/09年度增加390万吨。出口将出现明显增长,预计为2385万吨。

至于全球第二大食糖生产国--印度,由于今年印度雨季推迟影响了部分地区的甘蔗种植,估计09-10制糖年印度的食糖产量仍满足不了消费需求。估计09-10制糖年印度的食糖产量仅能达到近1,700万吨左右的水平,远远满足不了全国约2,300万吨的消费需求。

据USDA报告,印度09/10年度食糖产量为1730万吨,而食糖需求量为2350万吨,仍需要依靠大量进口来平衡国内供求关系。

2、国内方面

我国09/10年度的食糖产量和期末库存预计为1200万吨和136万吨,较07/08年度分别下降了3.5%和50.4%;09/10年度的库存消费比预计为9.51%,较08/09年度的19.57%大幅下滑10.06%,更是创下三年来新低(05/06年度库存消费比为3.74%,当时南宁地区食糖价格最高达5450元/吨,2009年12月份最高约为5000元/吨左右)。

(二)、10/11年度全球及国内糖料播种面积预计大幅增长下的食糖供应增加

根据权威机构的预测,2010/11年度全球食糖产量有望出现恢复性增长,从而扭转全球供求关系,食糖价格可能在2010/11年度增产的情况下出现回落。

而国内方面,2009年12月29日,农业部在北京召开全国种植业工作会议,按照全国农业工作会议“两个千方百计”、“两个确保”的总体要求,大规模开展粮棉油糖高产创建,大规模开展园艺作物标准园创建,大规模开展高标准农田建设,振奋精神,坚定信心,努力保持种植业发展的良好势头。

会议指出,要合理引导结构调整,糖料播种面积将恢复到2850万亩。

(下表为国内近几个年度糖料播种面积及产量)

|

单位(万吨、万亩) |

07/08 榨季 |

08/09 榨季 |

09/10 榨季预测 |

增减 |

|

|

产量、面积 |

产量、面积 |

产量 |

|

|

全国 |

1484 、 2757 |

1243 、 2482 |

1200 、 2695 |

-43 |

|

广西 |

937 、 1574 |

763 、 1480 |

770 |

+7 |

|

云南 |

215 、 451 |

224 、 458 |

216 |

-8 |

|

广东 |

145 、 209 |

106 、 190 |

100 |

-6 |

|

海南 |

52 、 128 |

46 、 105 |

41 |

-5 |

|

新疆 |

61 、 134 |

41 、 92 |

38 |

-3 |

|

黑龙江 |

31 、 140 |

29 、 63 |

10 |

-19 |

|

内蒙古 |

18 、 60 |

16 、 40 |

7 |

-9 |

|

合计 |

|

|

|

-43 |

若糖料播种面积增长到2850万亩,比09/10年度的2695万亩增加155万亩,即5.75%。而相比07/08年度的2757万亩,则增加93万亩,按同比例来算,食糖产量将达到1530万吨左右。对较预期的食糖需求量1480万吨还要多50万吨,食糖供求关系由偏紧转为宽松过剩。

(三)、资金炒作下价差的扩大将放大化

在资金炒作推动下,郑糖1009合约前20名净持仓转负为正,说明有多头资金介入,因此期价连续走高,从2009年的11月底的4852元/吨上涨至2010年1月4日的5901元/吨。多头资金的作用力不言而喻。

而1101合约上前20名净持仓则表现为负值并有扩大趋向,说明主力资金并未明显在该合约上做多,相反出现“拉高建空”的迹象。因此1101合约在2009年12月8日以后便表现为横盘震荡状态。相比1009合约,表现为“弱势”。

资金选择在1009合约上做多,但在1101合约上却倾向于做空,主要原因还在于基本面的预期与作用。目前来看外围增量资金有继续入场的趋向下,两者的分化将表现得更明显。

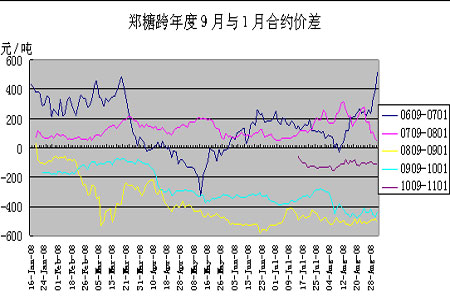

(四)、郑糖上市以来历年9月与下一年度1月份合约价差的表现规律

2009年12月31日1009与1101合约价差达到阶段性最大值498元/吨。而此前9月与1月合约价差区间表现为负582——正489元/吨区间波动。2006年3月19日为以前价差的最大值489元/吨,2008年6月20日则是价差的最小值-582元/吨。

(下图为郑糖9月与下一年度1约合约价差变化图)

(附注:此图数据为每年1月16日至当年8月31日数据,原因有两个。一是本文不讨论接9月仓单再转抛下一年度1月份的行为;二是在郑交所公布增加三个远月白糖合约到9个合约之前,9月到下一年度1月16日之间二个合约并没有同时存在,而不能讨论其价差)

从价差波动规律来看,一般3——8月份两者出现缩小并可能转为负值,而9——次年2月份则表现为价差扩大并转为正值趋势。

截止2010年1月4日,1009与1101合约价差为493元/吨,突破了历史区间上沿,并有继续扩大趋向。

总结:

09/10年度全球及国内食糖供求关系仍表现为偏紧状态,而10/11年度则预期将出现供求转变,食糖的产量将较大程度的增长,供求关系缓和并将有所节余。

而资金的作用上,1009合约里主流资金倾向于做多,而1101合约里资金倾向于持空,这将使得2个合约价差进一步扩大,并可能冲击1000元/吨。

中瑞金融:尼尔法

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。