小麦玉米仍有套利机会

今年国内小麦丰产,而玉米受旱减产已成定局。小麦玉米套利在这样新的基本面下,具体较强的研究价值。对于小麦和玉米这两种商品而言,由于小麦和玉米替代性比较强,均可以用于食品加工以及饲用。两个农产品价格具有一定的同涨同跌的特性,一旦两者的价格走势不一致时,市场就出现了套利机会。

所谓跨商品套利是指利用两种相互关联的不同商品之间的期货合约价格差异进行套利的投资方式。它通过买进一种商品的某一交割月份的合约,同时卖出另一商品相同交割月份的合约,然后等待有利时机将两合约同时对冲平仓而获利。

一、小麦与玉米品种特性分析

1、小麦、玉米有着大致相同价格变动趋势。小麦和玉米都是重要的粮食作物,同时也都可用作饲料原料,由于用途基本相同,价格变动的趋向也基本相同,表现为大趋势上同升同降,这使跨商品套利成为可能。

2、小麦、玉米价格的波动存在周期性

小麦、玉米价差变化具有明显的季节性。由于供给变化的原因,玉米、小麦在各自的收获季节价格都会有所下降,这使两者的价差变化呈现明显的季节差异。通常情况下,小麦的价格高于玉米的价格,小麦、玉米之间价差一般为正数,在6、7月份新小麦上市,小麦的价格相对较低,而玉米价格相对较高,两者之间价差缩小;11、12月份玉米收获完毕,玉米价格会相对较低,小麦则相对较高,其差价会有所扩大。

3、小麦、玉米价格的波动存在差异

小麦价格总是比玉米高,这主要是因为:

A、小麦绝大部分(约94%)都是食用的,小部分是饲用的;而玉米大部分(约70%)是饲用的,小部分是人类食用的,人类食用的小麦价格总是比饲料用的玉米贵些。

B、玉米的亩产要比小麦的亩产高的多,而玉米的每吨生产成本要比小麦的每吨生产成本小的多。

C、从品质与生产成本的比较来看,玉米的商业价值比小麦相对低一些。

二、小麦玉米的价格走势分析

由于每个期货合约都将在一定时间到期,因此,不同于股票价格,期货价格具有不连续的特点,即对每一个期货合约,合约的时间跨度是有限的,任一交割月份合约在合约到期以后,该合约将不复存在。另外,在同一个交易日,同时有若干不同交割月份的期货合约在进行交易,因此,同一期货品种在同一交易日会有若干不同交割月份的期货数据存在。为研究需要,克服期货价格不连续的缺点,必须产生连续的期货价格序列,为此,我们选取文华财经软件中的连玉米指数与郑强麦指数价格的数据,样本选取时间为2004年9月22日至2009年9月3日,样本容量共计1205个。

1、 强麦指数及玉米指数走势分析:

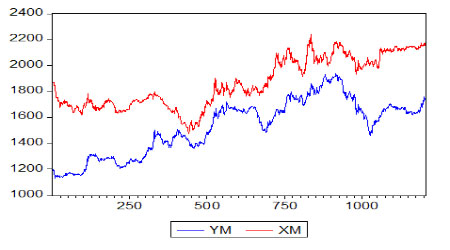

从直观上看,强麦玉米走势总体方向一致,呈现同涨同跌特征。如果两者走势出现较大分歧,既出现套利机会。如2008年“十一”以来的多次背离就是很好的套机机会,都得到市场有效纠正。

强麦指数及玉米指数走势图

2、 强麦指数及玉米指数相关性分析

强麦指数及玉米指数相关系数达到0.7898,这也再次验证了两者价格走势的较高的一致一致性,是适用于跨品种利套利的两个品种。

|

YM |

XM |

|

|

YM |

1 |

0.7898 |

|

XM |

0.7898 |

1 |

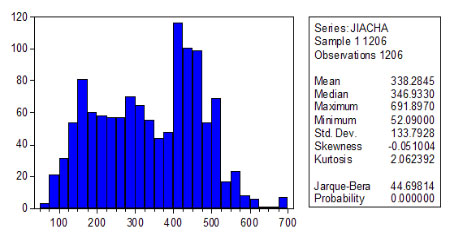

3、 强麦指数及玉米指数描述性统计

在此样本区间中,从标准差、偏度、峰度和J-B统计量看,强麦与玉米指数价格都不符合正态分布,但玉米价格波动幅度较强麦大,符合正态分布的概率更小。

|

YM |

XM |

|

|

Mean |

1527.134 |

1865.358 |

|

Median |

1578.878 |

1816.108 |

|

Maximum |

1937.823 |

2241.617 |

|

Minimum |

1128.702 |

1474.320 |

|

Std. Dev. |

214.9536 |

192.7799 |

|

Skewness |

-0.208279 |

0.113042 |

|

Kurtosis |

1.949117 |

1.648797 |

|

Jarque-Bera |

64.16000 |

94.23422 |

|

Probability |

0.000000 |

0.000000 |

|

Sum |

1840196. |

2247756. |

|

Sum Sq. Dev. |

55630881 |

44745567 |

|

Observations |

1205 |

1205 |

注:(1)样本取183个。(2)标准差表示样本偏离中心的分散程度的统计量,标准差越大的表示数据分散程度越大。(3)偏度表示样本的偏离方向(对称程度),偏度越接近于零,分布越接近正态分布(对称)。(4)峰度表示样本高点与低点的落差程度,该数值大于3表示样本的分布比正态分布陡峭,小于3表示样本的分布比正态分布平缓。(5)J-B检验样本是否符合正态分布的统计量,该值越大,服从正态分布的概率越小。

三、强麦指数及玉米指数的价差及比价分析

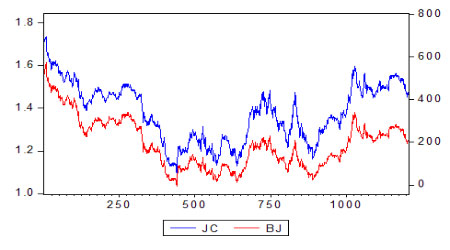

1、强麦与玉米比价与价差走势图分析

从比价图直观上可以看出小麦玉米比价与价差都有不小的波动,并且走势非常相近。目前两者比价为1.23,而价差则位于高位,达到411元/吨。7月份以来无论是比价与价差都出现下滑,尤其是比价出现高位下滑,能否继续下滑决定后市的套利方向。

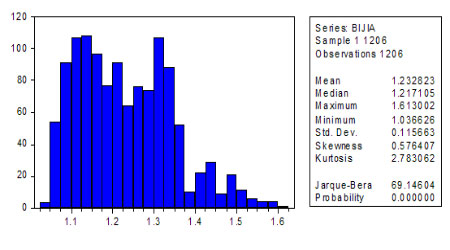

2、强麦与玉米价差与比价分析

在强麦与玉米价差与比价的描述性统计样本区间中,从偏度、峰度和J-B统计量看,强麦跟玉米的比值表现更为稳定些,虽然两者基本面不同,但是均可以用于食品加工以及饲用,存在替代关系,当其中一个商品价格太高后,将会导致增加替代品的使用量。由此可见,小麦跟玉米存在竞争关系,价格涨跌存在联动性。

小麦跟玉米的平均比价大部分时间在1.1到1.4之间,而价差则主要运行于100到500之间,若比价超过1.4或价差超过500元/吨就存在卖出套利机会,即通过卖出小麦买进玉米的方式套利,等到比值回归到合理区间则同时平仓获利。当比价低于1.1以下或价差小于100元/吨时,则存在买入套利机会,即通过买入小麦卖出玉米的方式套利,等到比值回到合理区间时再同时平仓获利。

四、寻找投资机会

目前小麦跟玉米的比价1.23,处于合理区域,而价差为411元/吨,则是位于玉米上市以来的高位。近期商品期货开始回调,尤其是农产品期货价格后市不容乐观,玉米小麦在经历了前期上涨后也面临回调压力。分别从小麦与玉米的基本面看,玉米因下游消费转好、干旱及胀通预期,预计后市下跌空间有限,期价或将维持高位震荡,而强麦因今年丰产,期价受供给压力较大,目前交易所库存不断增加,后市下跌可能性较大。而从技术上看,目前玉米主力合约仍处于上升通道,均线呈多头排列,而强麦主力合约则破位下跌,呈现弱势。因此无论是基本面还是技术上都支持目前已经形成趋势的价差与比价继续下滑。

对于关联品种的跨商品套利,其实更多的是看基本面对品种的共有因素消化掉后,利用品种间供需的不平衡来获取套利空间。在农产品需求保持刚性增长的事实下,国内玉米干旱减产与小麦丰收这一丰一欠的大基面下,未来两个品种的供给形势将推动其价差持续缩小,不排除比价达到历史低位1.1和比价回到100到200元/吨的可能。投资者或将迎来战略性买入玉米卖出小麦的套利机会。

中瑞金融:善信

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。