|

|

麦格理商品日评:基金属价格预期改变http://www.sina.com.cn 2008年03月06日 14:44 嘉益博华

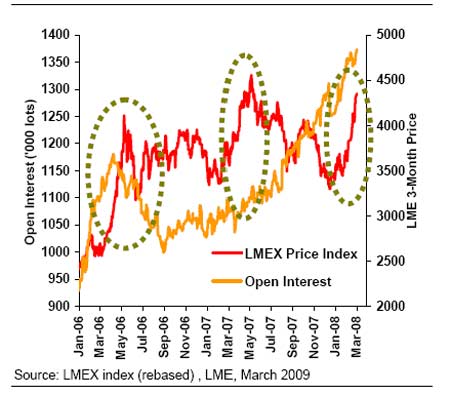

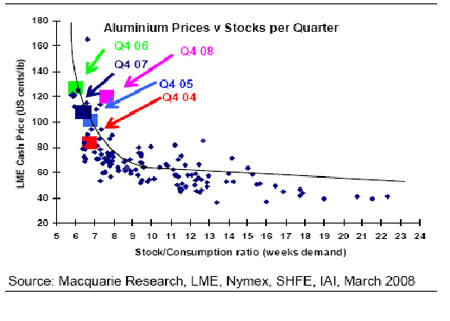

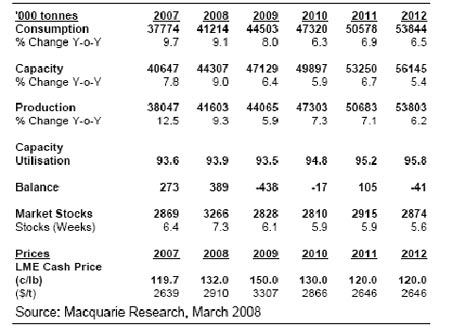

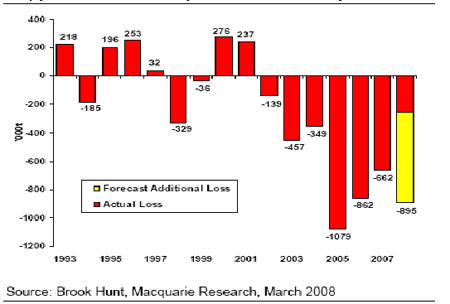

主要是由于供应方面的原因,我们调高我们关于铝、铜、镍的价格预期。铝和铜(冶炼厂)的产量均受到电力问题的影响,而多个铜矿的产量的预期也减少。镍价的上涨是焦炭短缺触发的,这大大增加了镍生铁的生产成本,并且严重到足以制约该资源响应价格增加的能力。 我们的价格预期的提高是今年以来价格激升的反映(铜和铝自1月初上涨了约30%,镍上涨超过20%)。基金属价格的大面积反弹部分反映了基本面因素的改善(特别是相当于年初对发达国家经济增长的担忧带来的熊市气氛)。 然而,也有大量投资基金涌入商品市场,以求分散化投资,也是通胀担忧增加的回应。估计07年指数基金在商品上的投资增加2200万美元至1.42亿美元。据报道,仅08年1季度就有达200亿美元分派至指数基金。 面前情形与06年1季度较相似,当时投资基金大量作多该行业。前图显示期货持仓量过去一年稳步增长,最近的上涨反映大量新多头入市。 在06年,这也造成大量技术性买盘和对冲基金买盘涌入,我们在07年年初也遇到相似趋势。这和中国铜购买者季节性买盘同时发生。我们预期目前价格的反弹将超过基本面支撑的合理价格一些程度,因此我们预期年中价格将回调。然而,供应面面临的问题非常严重,使得价格超过我们之前的预期。 很自然,我们担心需求下滑的风险,特别是在发达国家,但在我们看来,这已经被反映到价格中去了。我们继续强调发展中国家(中国带头)需求的强劲减轻了OECD国家疲软的影响。 铝价预期的提高反映了多个地区电力问题持续,并且在一些地区,问题在未来可能还会进一步恶化。铜价预期的改变是由于铜矿产量和冶炼/精炼产量均受损。尽管我们仍倾向于认为铜价自今年年初的反弹有些过头,但我们的预期的改变表明市场看起来非常接近平衡。 铝-电力短缺风险 我们调高我们对铝价格的预期,08年自1.15美元/磅至1.3美元/磅,09年自1.3美元/磅至1.5美元/磅,10年自1.1美元/磅至1.3美元/磅。这一变动是由于中国自今年年初以来产量严重受损,以及南非生产面临严重危险,两者就是由于电力问题。 尽管中国产量受损减少我们预期的08年的过剩量至可控程度,但我们不认为中国电力问题会持续。中国面临的主要问题是电厂得到的煤炭短缺,而不是发电容量短缺。随着中国政府大力动员国内煤炭资源,电力今年或09年不太可能再次紧张。 事实上随着铝价上涨而现货氧化铝价格下滑,中国铝冶炼厂获利能力再次变强,这有可能在08年下半年提高产量,部分抵消年初产量的损失。 我们认为南非面临的电力问题(目前已导致南非和莫桑比克产能减少10%,导致经年度调整后15万吨/年的损失)有可能会延长并恶化。目前还没有决定接受Eskom电力的冶炼厂是否必须进一步削减产量。然而,作为用电大户(特别是相对于该行业雇佣的工人人数),冶炼厂似乎更易成为削减电力的目标。 在我们的预期中,我们假定08年南非和莫桑比克产量损失为10%,09年损失增加至20%。 至少,供给该行业的额外电力的缺乏似乎使得Coega冶炼厂项目未来五年开工的可能性微乎其微,南非和莫桑比克的任何已有冶炼厂的任何扩建都不太可能发生。 我们将密切关注其它地区出现电力问题的迹象,南美洲电力供应紧张程度的增加将巴西的铝行业置于焦点之下。 铝市目前的库存少于一个星期,而铝市又不是太紧张,我们认为市场开始将电力问题可能制约供应以致将库存压到极低水平的风考虑到价格中。 另一方面,我们强调铝冶炼成本的提高(主要是电力,也有其它因素,如碳)和特别陡峭的成本曲线制约了铝价下行的空间。我们强调人民币对美元汇率的升值的影响。我们估计中国铝冶炼厂支付约400元/MWH,生产铝的现金成本约为2150美元/吨,但如果人民币每年升值10%,不考虑其它因素,我们估计成本5年内将增加至2700美元/吨。 铜-仍非常平衡 我们关于铜价的预期的调高主要是由于今年以来价格大幅反弹。尽管我们仍预期市场08年将过剩(约20万吨),但这一过剩量仍太少,不足以如我们之前预期的那样将价格压低-特别是我们预期09年铜市将重归平衡。我们调高我们08年的价格预期至3.15美元/磅(之前为2.8美元/磅),调高09年预期至3美元/磅(之前为2.75美元)。 这是一个看好的观点吗?也许不会,因为现在lME现货价格接近3.9美元/磅(8600美元/吨)。如我们在2月22日商品评论中所讲,我们认为基本面因素和非基本面因素共同作用导致价格自年初以来强劲反弹,我们认为非基本面因素导致现货价格过高,相对于基本面因素。 年初,我们曾估计08年铜矿供应会损失70万吨,但我们发现我们已经(才过去两个月)调低我们的铜矿产量预期30万吨(主要是我们关于Guasberg, Antmina及非洲铜带的预期向下修正)。包括已经宣布的产量损失,我们估计08年产量损失接近90万吨。 非基本面因素开始主要是基金空头平仓,之前动量商品基金建立大量新多头,并且一些长期投资工具涌入,因为投资者对通胀风险的担忧增加。 下图的LME期货持仓量和铜价表明最近几个月大量新多头开仓(持仓量和价格同时上升)。 最后,有人认为市场外囤积了大量铜,这导致市场比真实更紧张。我们强调这一非基本面因素很难证实或否证,市场上正在争论这一因素有多重要。 我们强调,尽管我们提高我们对于铜价的预期以反映最近价格的反弹,但我们仍担心价格已经反弹至基本面支撑的合理价格之上。现货市场指标如升水表明市场不再象其两年前那样紧张,当时价格就象现在这么高。有报道称来自中国的买盘在面对如此高企的价格已经完全消退,这足以引起看多者注意。

【 新浪财经吧 】

不支持Flash

|

|||||||||||||