|

|

股指研究:现货大幅震荡 期货不温不火http://www.sina.com.cn 2008年01月28日 08:32 中诚期货

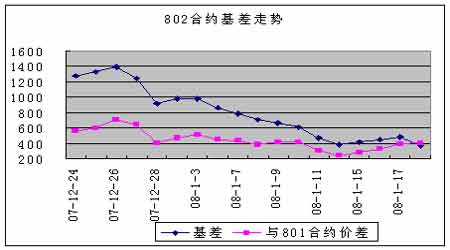

价格运行 1月21日到1月25日,市场进入了宽幅震荡期,周一和周二两天巨量下跌创了近年来单日跌幅之最,两个交易日总计大跌12%;之后三个交易日有小幅攀升,沪深300指数上涨100多点,但距离之前一周收盘仍有300点左右的差距。纵观上周市场的基本面,虽然国际市场普跌对国内市场有一定促动,但国内市场下跌的主导因素仍然是平安拟巨量再融资,对目前市场上投资者脆弱的心态形成打击,促成回落。 上周的期货走势与现货相比,也有鲜明的区别:现货市场大幅震荡,而期货市场却不温不火,一头一尾两支合约虽然出现V字形态但反转幅度不大,而中间两支合约更是走势平淡。虽然现货市场在上周后三个交易日出现反弹,但实际上很有可能是超跌后的短暂调整,市场敢言掉头为时尚早,因此很有可能过于乐观。从目前的基差水平来看,各支合约都处于正常的范围之内,因此较难确定未来行情的走向,进行投资操作更多应当以预测股指走势为指导。 交易机会 上周期初在现货市场大跌的情况之下,在前两个交易日802合约的基差不降反升,是一种不正常的局面。虽然该合约距离到期还有相当一段时间,但此种走势具有明显的不合理性,因此可以进行套利,仓位可以在50%左右,并且设好止损以避免短期内基差走势与预测相反。而到了后三个交易日,基差水平就已经回落到了300点左右,在距离到期还有20多天的情况下,这样的基差水平非常一般,不建议建立套利头寸而可以以观望为主,如果上周一、二建立的套利头寸,可以考虑结清。除非在近期内出现基差上涨200点以上的情况,否则都不建议建立套利头寸。 数据统计

注释: 1.理论价格=现货指数点位*exp(r*t/360),其中t为剩余时间,r为无风险利率,取一年定期存款利率 2.溢价水平=实际价格-理论价格 3.建议套利比例表示采用股指期货与50ETF进行短线套利时1个指数报价对应现货部位的数量,即一手股指期货进行期现套利需50ETF的数量为相应比例乘以300;ETF作为股指现货的替代品,其与股指现货之间的关系并非恒定,该比例关系的变动会对期现套利效果产生影响,必须注意和精算的风险 4.与50ETF基差=实际价格-ETF价格*建议套利比例 5.这里的套利机会,是指依据正向套利持有到期来估算的套利机会;其他套利方法很多,不能全部给出建议 基差与价差走势 注释: 6.价差=0802合约价格-0801合约价格 7.本报告并不提供量身定制的投资建议。报告的撰写并未虑及读者的具体财务状况及目标。中诚期货研究团队建议投资者应独立评估特定的投资和战略,并鼓励投资者征求专业财务顾问的意见。具体的投资或战略是否恰当取决于投资者自身的状况和目标。 8.本报告作为一种操作建议,仅供投资者参考,因此在投资者作出投资决定之前,请根据自己的实际情况作出更如何实际的决策。 中诚期货 陈东坡

【 新浪财经吧 】

不支持Flash

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||