|

|

股指期货:个股普涨 指数走强http://www.sina.com.cn 2008年01月08日 08:28 海通期货

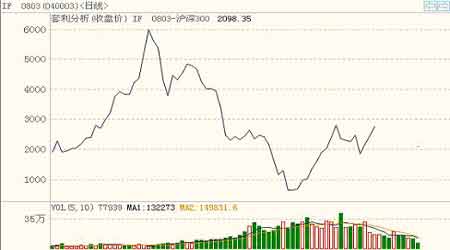

本周沪深股票市场继续反弹。上证指数以5265.00点开盘,最高5372.46,最低5201.89,收盘于5361.57,较上周上涨1.90%。在指数上涨的同时,成交量有所减少,全周成交量达到了4538亿,较上周下降了2200多亿元。本周仿真交易较为活跃,IF0803合约全周交易量达33万余手。 一、现货市场点击 新年伊始人民币汇率继续走强。1月2日人民币对美元小幅高开,一举向上突破7.30关口,中间价报7.2996,创出05年7月汇改以来的新高。2007年人民币对美元全年升值幅度达到6.4%,06年则为3.2%,整体来看人民币对美元汇率处于加速升值的过程中。另一方面,日前国务院公布“国务院关于实施企业所得税过渡优惠政策的通知”。通知规定,自2008年1月1日起原享受低税率优惠政策的企业在新税法施行后五年内逐步过渡到法定税率。其中享受企业所得税15%税率的企业,2008年按18%税率执行,2009年按20%税率执行,2010年按22%税率执行,2011年按24%税率执行,2012年按25%税率执行;原执行24%税率的企业,2008年起按25%税率执行。自2008年1月1日起,原享受企业所得税“两免三减半”、“五免五减半”等定期减免税优惠的企业,新税法施行后继续按原税收法律、行政法规及相关文件规定的优惠办法及年限享受至期满为止,但因未获利而尚未享受税收优惠的,其优惠期限从2008年度起计算。受这些消息影响节后第一个交易日两市股指在个股普涨的带动下双双以红盘报收,上证指数收盘5272.81点,涨11.25点,成交金额1346亿元;深圳成指收盘17856.15点,涨155.53点,成交金额667亿元,中小企业板综指首次冲上6000点。 进入2008年,许多上市公司业绩“预喜”公告频传。截至本周已发布业绩预告的596家公司中,371家公司预增、84家公司预盈,报喜公司合计455家,占比76.34%;35家公司预降、82家公司预亏,报忧公司合计117家,占比不足24%;另有24家公司盈亏情况尚不能明确,发布了预警公告。整体来看,虽然2007年第三季度上市公司业绩增长趋缓,净利润环比小幅下滑,但基于上半年业绩的超预期增长,上市公司2007年业绩仍将呈现出普涨格局,实现大幅增长。对比显示,业绩报喜公司打破了以往行业集中的格局。业绩预增公司数量较多的为机械设备、石油化工、金属非金属、地产及医药制品行业,296家确定全年业绩的公司中,有230家报喜,比例为77.7%。在其他行业中,龙头公司在业绩增长方面均有不俗表现。受此激励,周四,周五沪深两市权重指标类个股显露出转强的迹象,中国石油、中信证券、长江电力、华夏银行以及中国平安等纷纷上涨。权重指标股回稳推动两市指数继续反弹。 2008年第一周沪深两市股指在多方的推动下重心震荡上移。上证指数在经过短暂的调整之后,最终收于5300点之上,而深圳成指则上行至18000点之上,两市日均成交金额较前周继续放大,其中沪市周成交金额4538亿,日均成交1513亿元,这一水平较前一周放大一成。从盘中看,市场个股调整幅度相对有限,不少强势品种的短期涨幅已超过20%,甚至于创出上市以来历史新高。市场所体现出来的赚钱效应刺激场外资金介入,中小流通市值个股、中低价个股成为资金运作的主要热点。在投资者做多热情继续高涨的情况下,预计下周沪深两市股指仍可能震荡走高。 但同时我们也要看到,国家紧缩性调控政策正不断出台。1月3日,央行2008年度工作会议在北京华融大厦召开。央行在以下几方面对今年的工作进行了总体部署:执行从紧货币政策;推进金融改革;构建金融稳定长效机制;推动金融市场创新;深化外汇管理体制改革;抓好金融基础设施建设。其中,央行对实施从紧的货币政策进行了详细论述,要求从总量上对货币供给和信贷投放实行更严格控制。央行有关领导在讲话中认为,落实从紧的货币政策,要以全球视野,充分认识和把握国际经济金融形势和主要经济体货币政策变化对我国的影响,针对我国经济运行面临的过热和通货膨胀风险,维持货币政策紧缩的趋势,从总量上,对货币供给和信贷投放实行更严格控制,抑制总需求过度膨胀,防止固定资产投资反弹、贸易顺差继续扩大以及物价过快上涨。2005年以来的这一轮牛市的一个主要推动因素就是流动性过剩,如果货币信贷资金收紧将对资金推动型牛市产生重大影响。同时,进入2008年,国际股市开局不利,美国、日本等主要国家的股指大幅下跌,国际原油价格突破每桶100美元大关,这对未来世界经济将有很大的负面影响。因此,在国内股指上涨的同时,投资者也要注意风险,保持清醒的头脑。 二、仿真交易行情回顾及分析 本周仿真股指交易较为活跃。周三 08年迎来开门红,沪深两市个股普涨,仿真交易也全线上扬。各合约近弱远强,成交量略有萎缩。0801合约价格继续向现货回归,0802合约高位盘整,0803合约最为活跃,资金有流入踊跃,全天呈现增仓格局。0806合约成交量明显放大,经过一周多的调整有重新走强的趋势。周四沪深300指数震荡收高,报5422.03点,涨36.93点,全天共成交1359.83亿元,较上一交易日放大约37.5%。受现货指数震荡收高影响,仿真交易市场从低位回升,收盘涨跌互现。0801合约收报5909.2点,涨8.4点。0802合约小幅收涨,收报6419.6点,涨33.8点。0803合约收报7654点,跌57.8点,0806合约强势上扬,收涨162.6点。周五仿真交易各合约同现货指数出现分歧,各合约收盘时纷纷下挫,远期合约更是先扬后抑同现指走势截然相反。0801合约盘尾大幅下挫,结算时下跌0.3%。0802合约 下跌0.72%,跌幅最大。远期合约盘尾出现跳水,0803 合约结算下跌0.7%,成交量大幅减少。0806 合约结算下跌0.4%,当日成交量超过0803合约,首度成为成交最为活跃合约。从本周仿真交易的走势来看,投资者对股指的预期依旧不够稳定,现货股指未来的走势仍有待观察。 三、股指期货动态点评 由于股指期货将成为我国第一个金融期货品种,因此市场对其的期望值非常高。近期股指期货是否会成为管理层调控大盘的工具引起了人们的争论。在很多人的思维里,股指期货应当扮演这样的角色。在他们看来,期指可以做多,也可以做空,所以,在大盘跌得太多的时候推出期指,可以救市;在大盘暴涨、泡沫泛滥时推出期指,可以打压大盘。但笔者认为这其实是一种危险的思维,过分渲染这样的想法,不仅使期指推出的效果与其本来的作用南辕北辙,也容易误导决策层,使期指刚一推出就会误入歧途。 作为具有价格发现和风险转移两大功能的金融衍生品,期指要扮演的是风险管理工具的角色。因其要管理的是风险,所以期指的推出不应以加大市场波动、放大市场风险为宗旨,更不能以调控大盘、驱使指数从一个极端走向另一个极端作为出发点。中国证监会主席尚福林不久前在“2007中国金融论坛”上明确表示,要“推动股指期货平稳推出,深入做好股指期货上市准备工作,推动股指期货安全上市和平稳运行。” 管理层之所以要强调股指期货的“安全上市和平稳运行”是因为在大盘大跌或大涨后推出期指,由于大盘本来就存在大幅反弹或快速下跌的动力,此时“外力”的作用很容易使市场在预期高度一致的情况下,出现现货市场和期指单边的、联动的、矫枉过正的走势。这种一边倒的极端走势,如果再有别有用心的实力机构从中推波助澜,期指就会在现货市场的大起大落中成为散户的“绞肉机”和机构的“提款机”,最终沦为某些不良机构投机操纵、获取暴利的工具。如果期指一诞生就这样深度“参与”现货市场,那么期指的前途与未来是令人担心的。 目前中国的证券投资者只有股指期货仿真交易经历而缺乏实战经验。因此绝对不能在股指期货诞生之初就将其置身于大盘的急流险滩中,更不能在推出之后就让其成为某些机构导演现货市场大涨大跌、带动现货市场演绎“过山车”行情的工具。作为对中国金融市场影响颇大、对金融市场完整性非常重要、对个人投资者和机构投资者效益提升非常必须的金融期货品种,期指能否不受干扰地安全上市,从而在完善中国资本市场做空与做多双向机制上迈出重要的一步,不仅直接影响着后续诸如外汇期货、国债期货等其他金融衍生品的推出、影响着金融市场的发展壮大,其自身对现货市场的影响,以及价格发现与风险转移功能能否正常发挥,也直接关系着金融市场的稳定与安全,影响着中国在金融衍生品市场上的话语权,甚至影响着中国能否在未来金融市场中扮演领导者的角色。从这个意义上讲,安全与平稳应当是期指推出的全部出发点和推出后能否立足的基本点。安全,意味着不仅期指推出的技术要有保障,结算要有效率,而且机构也要理性,风险控制很到位,并且大盘应处于多空基本平衡的状态,市场交投温和而不疯狂,期指推出后现货市场能正常、理性地运行;平稳,意味着市场不会在期指推出后出现剧烈波动,机构也不会大肆利用这个金融工具翻云覆雨、扰乱市场,投资者能理性、客观地看待期指推出后对现货市场的影响,而不是闻“指”色变、草木皆兵、风声鹤唳。 无论是做空也好,做多也好,在股指期货推出后,市场的稳定性是最重要的。只有在股指期货推出过程当中确保整个市场平稳运行,才有助于未来市场高效率的运作。什么时候期指推出后,整个市场能平稳运行,什么时候就是推出期指的最佳时机。换言之,什么时候期指上市的消息能让市场平静对待,什么时候就是推出期指的最好时候。因为“股指期货推出后,市场的稳定性是最重要的”。因此,期指推出的全部目的应是完善市场,提高市场运行效率,发挥价格发现和风险转移功能,而不是去平抑股市泡沫、充当大盘暴涨的“灭火器”或暴跌的“救生员”。尽管交易市场需要机制完善,但交易市场更需要稳定,从这个意义上说,不受市场噪音干扰、选择合适时机、“安全与平稳”地推出期指,应是期指推出前后管理层压倒一切的考虑。 四、后市展望及建议 从技术上看,本周上证指数周K线是带上下影线的阳线,现在依然不能确定新一轮行情已经开始,投资者应观望。 仿真交易上,主力合约和现货指数走势相似,预计未来将有所震荡,投资者应观望。 图1 IF0803和沪深300指数之间的基差(绝对值)图 投资者对后市走势开始乐观,0803合约和沪深300指数之间的基差扩大。 表1 仿真交易各合约一周成交数据(2008.1.2-1.4)

资料来源:海通证券研究所 海通分析师:梁海三

【 新浪财经吧 】

|

|||||||||||||||||||||||||||||||||||||||||||||||||||