|

|

菜籽油年度总结:瑕不掩瑜后市成长依旧可期http://www.sina.com.cn 2008年01月02日 08:30 倍特期货

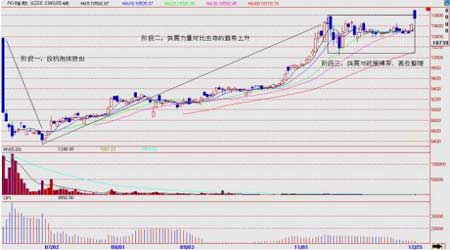

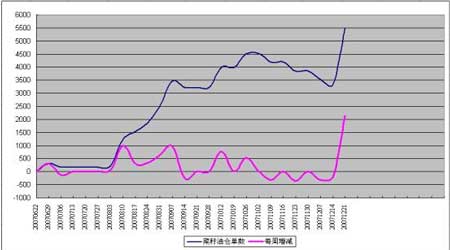

菜籽油是07年上市的第二个品种,于6月8日在郑州商品交易所挂牌交易。经过半年的交易,菜籽油这个新品种,充分发挥了价格发现和为现货企业提供套期保值的两大功能,但也在市场资金关注度和交易活跃度上则有所欠缺。 我们认为“瑕不掩瑜”,菜籽油期货具有的良好的现货市场基础和价格波动剧烈特性,将逐步扭转目前在交投方面的一些不足,后期的成长依旧可期。下文,我们对07年菜籽油期货的运行特征、基本面变化和期货基本功能的发挥做出阐述,并对08年行情做出简要预测,以便投资者能更好认识该品种,并把握市场机会。 07年行情波动特点 我们对文华郑州菜籽油期货指数作为分析对象,见(图一)。我们认为,可将07年菜籽油价格波动划分为三个阶段,并对应不同的基本面状态。 第一阶段:6月8日~6月27日 上市初期的投机泡沫挤出阶段 菜籽油上市当日,市场被“炒新”的氛围主导,极不理性以高于基准交割地现货价格近1500元/吨开盘,投机泡沫过重,导致卖方套保力量全线介入,期价当日即转为巨幅单边下跌,并在其后交易日连续挤压投机泡沫,指数于6月27日探底8357。在短短14个交易日内,累积下跌2010点。持仓从最高超过4万手,缩减到2万余手。 我们认为:这是在此阶段,投机资金受到重创,并从此逐渐远离菜籽油期货。这为后期该品种的成交日渐缩减埋下了伏笔。 第二阶段:6月28日~11月13日,需求旺盛支撑下的上涨趋势阶段 在投机泡沫挤出后,期价走势回归于与现货价格走势的良好互动,并在消费旺盛的支撑下,走出非常流畅的单边上涨。指数从8417启动,在11月13日触及10701。单边升幅2284。而同期基准交割地现货价格也同步上涨,湖南 湖北 江苏等地现货价格从8200元/吨持续上扬,在11月中旬达到10500~10800元/吨。 在成交方面,尽管有流畅的趋势性行情产生,但外围资金参与仍不积极。我们认为有三点原因,首先是现有资金沉淀量偏小,新增大资金难以进出;第二是其它食用油期货品种规模成熟,为投机资金提供了替代渠道;第三是仓位数量相对总体持仓而言比例偏高,在趋势中,投机资金难以找到有效的对手盘。 此间,总体仓位继续下降,投机空头止损平仓推动期价上涨,日均成交量则从2万手左右,急剧缩减到2000余手。 第三阶段:11月14日~12月下旬,供需与政策博弈,期价高位整理阶段 进入11月下旬后,期价转为高位的整理阶段。一方面是现货价格在短期内上涨幅度偏大,导致市场的接受能力削弱,同时没有集中的消费爆发,需求方出现观望;另一方面,国家在宏观经济政策上出现调控力量增强的动作,特别针对食用油,也开始准备国储库存的投放,以有效的满足消费,平抑市场价格。可以做,这是一个短暂的均衡期。 持仓维持在12000余手的水平,同时日均成交仍为1500手。资金关注程度仍未提高。 图一 07年菜籽油期货指数运行阶段分析 基本面的突出变化 对于07年度,菜籽油基本面的变化,我们可以用“一个降低,两个新高“来概括。所谓“一个降低”即为07年油菜籽的产量大幅降低,而“两个新高”则是,油菜籽的收购价创出历史新高,同时菜籽油价格也创出历史新高。 产量降低: 国家粮油信息中心在2007年5月9日发布2007年中国油菜籽播种面积和产量预测数据。2007年中国油菜籽播种面积为660万公顷,较06年减少40万公顷,减幅5.71%。油菜籽总产量1200万吨,较06年减少70万吨,减幅5.51%。 油菜籽的种植效益偏低和生长期的恶劣天气,是削弱油菜籽产量的主要因素。 双高现象: 产量的下降直接导致收购价格大幅上涨,湖北、湖南和贵州等产区收购均价达到介每公斤3.5~3.8元和四川和江苏则高达4元/公斤以上。这一价格水平要比06年同期提高了50%以上。同时进口的油菜籽以及棕榈油价格高企,也间接支撑了油菜籽的收购价。 菜籽油价格则受到油菜籽成本提高和消费旺盛的双重支撑而走高。同时其它食用油价格也通过比价效应提升了菜籽油价格。以四川为例,压榨初期,四级菜籽油价格即达到10000元/吨的历史高值,期后虽有小幅回落,但8月后再次上涨。截至12月25日,已经达到12000元/吨。(见图二) 图二 全国菜籽油现货报价指数 期货功能发挥 菜籽油期货虽然上市仅有半年左右,但是,价格发现和引导,为现货经营企业提供套期保值功能仍得到了良好的发挥。 我国菜油加工行业加工能力严重过剩,菜油生产、储藏和贸易特点是“季产年销”,即季节性集中加工,常年储藏和销售。没有菜籽油期货之前,加工、储藏期间菜籽油价格大幅波动,往往给压榨企业带来了巨大的市场风险。一方面菜籽大量上市季节企业争相抢购,往往造成菜籽价格一路走高,成本压力显著。另一方面有加工原料,生产出油,一旦市场价格不对,没有期货工具,企业无法规避风险,经营十分艰难。同时我国多数菜籽油加工企业以小型民营企业为主,集约化生产程度低,抗风险能力更低。 上市初期,即有生产厂家卖出保值,很好的锁定了产品价格,对冲了由于油菜籽收购价格上涨产生的经营压力。后期,又有销区的贸易商买入保值,参与交割,保证了自身现货流转的需要。 我们注意到,由于交割仓库分布广泛,交割品级设置合理,吸引了大量的现货商参与。突出表现在仓位生成和流转上。截至12月21日,菜籽油注册仓单已经达到5479张,有效预报1812张,仓单分布于8个交割仓库。(见图三) 图三 菜籽油期货仓单变化 对于07年度菜籽油期货的运行和发展,我们认为总体处于“喜忧掺半”的格局,市场对于这个新品种应该给予更多的关注和呵护。 同时,交易所可考虑增设销区交割库等措施,进一步吸引投资者的参与意愿。 对08年行情的简要分析 我们认为:供需双方的力量对比仍将是主导08年菜籽油走势的核心因素。就此,分析的重心也应该落脚于此。 基本面 国内: 由于07年油菜籽收购价格走高,激发了农民的种植热情,油菜籽种植面积会小幅增加。2006年全国油菜籽种植面积为688.8万公顷,我们预计07/08年度,全国油菜籽种植面积可能会提高到720万公顷,即增加4.5% 但是由于产区在油菜籽出芽阶段,遭遇连续阴雨天气,对幼芽产生不利影响。后期增产幅度将有所削弱。同时,在11月下旬后,长江中下游遭遇严重秋冬旱,对菜籽油生长也有不利影响。 我们预计07/08年度,国内油菜籽产量增幅为3%~5%左右,总量为1230~1260万吨。 国际: 美国农业部预测,2007/08市场年度(当年10月至下年9月)全球油料产量3.957亿吨,年比减少2.3%。其中油菜籽增加10.4%,全球油料压榨量3.429亿吨,增加3.5%。全球油料期末库存5844万吨,比上年度减少18.4%。全球植物油产量1.269亿吨,比上年度增长4.1%。其中菜籽油1847万吨,增5.4%。全球植物油消费量1.265亿吨,比上年度增长3.9%。植物油库存量768万吨,比上年度减少8%。 而德国《油世界》预测:07/08年度全球油菜籽产量提高到5100万吨,但是仍然不能满足需求的增长,这将导致库存进一步降低。油世界预计2007/08年度全球油菜籽期初库存从06/07年度的730万吨降到530万吨。供应总量预计比2006/07年度的5420万吨增长200万吨,达到5630万吨。总用量预计增至5150万吨,其中加工量预计增长5.5%,达到4830万吨。期末库存预计从2006/07年度的530万吨降到480万吨。 产量构成:欧盟产量1780万吨;中国产量1100万吨;加拿大产量980万吨,澳大利亚产量预计提高到140万吨。 全球油料供需关系仍处于紧张。菜籽油也未能独善其身。 我们认为:07/08年度国内和国际的产需紧张形势未能缓解,将支撑菜籽油价格高位运行。 技术面: 外盘: 我们对加拿大油菜籽3月合约月线进行分析(见图四) 图四 加拿大油菜籽3月合约月线 在该图上,我们明显可见三个主体波动区间,分别为240~340,340~440,440~?。目前期价运行于440上方的区间。按幅度计算,上升目标为540加元。 月线上升通道完好,依托5月月均线稳定上行。技术支撑可密切关注该月均线。

不支持Flash

|

|||||||||||||||