|

|

供应过剩决定市场偏空 郑糖期价仍处上下两难http://www.sina.com.cn 2007年12月12日 08:25 中信建投期货

一周市场综述: 本周纽约11#原糖在基本面没有什么太大的变化下,技术性反弹小幅走高,国际糖市仍然维持供给过剩的整体格局,近期很难出现大幅上涨,预计后市仍将于10 美分左右运行。 本周郑糖主要还是震荡走低,尽管周二受外盘原糖反弹影响,国内市场跟随反弹,周四上涨乏力再遭抛压,周五盘中一度走低在多方积极护盘下大致收回跌幅。国家宏观调控一定程度上压制了前期农产品期货牛气,近期白糖走势跟农产品走势有所趋同。紧缩的货币政策将使投机机构资金倍受压力,加上白糖本身偏空的基本面,震荡下行的可能再度增加。 从阶段性热点来看,进入12 月后是关注霜冻也是炒作运力的开始。根据气象预报,未来十天内除北方产区会出现小规模的阴雨雪天气外,南方产区仍以晴好天气为主,气温下降不明显,发生严重霜冻的机率不大。运输方面,根据11 月的回顾,广西的铁路运输一直处于相对紧张状态,集装箱源不足,而公路运输虽小幅增长,但柴油价格的上涨使得运费大幅增加,制约了产区食糖的发运,尽管近期运输情况有所缓解,但仍是后期影响糖价走势的关键因素。 开榨糖厂的增多,供应量进一步加大,现货价格接近上榨季的收储价,而国家及地方对糖业的支撑政策尚未有出台迹象。在国家以“防止经济增长由偏快转为过热,防止价格由结构性上涨演变为明显通货膨胀”为经济发展基调的大环境下,对食糖行业的支撑力度适当降低的可能性还是存在。 综合来看,现货价格接近上榨季的收储价,市场存在一定的心理预期国家将出台相应的政策支撑糖价。另外,霜冻题材、运输问题和即将到来的节日消费也是支撑糖价的因素。尽管有上面的利多因素,但供应过剩仍决定了郑糖偏空的主基调。 相关糖市场动态: 1。 全球主要期货市场

2。国内产区现货市场

3.2007/08 年制糖期全国食糖产销进度(11 月末)

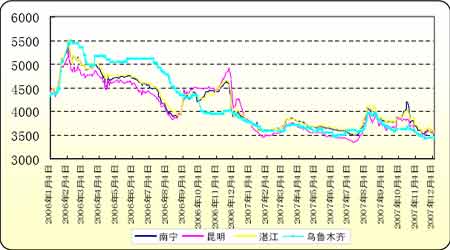

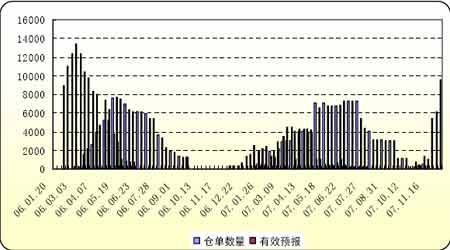

图表: 1、国内主要产区现货走势 随着产能的增加以及运输等问题的缓解,南方主产区供应量逐步增加,但全国的食糖消费与需求尚不见全面启动的迹象,供求压力随之显现,再有产销区仍有陈糖库存的不利影响,本周全国产销区糖价多有不同程度的下调。 2、基金净多持仓与NYBOT11#原糖指数 原糖反弹,基金净多有所增加。 3、郑交所白糖仓单数据 有效预报数增加至9588 张。 国际要闻: 印度尼西亚:预计明年不需要进口白糖 雅加达消息,印度尼西亚糖业理事会表示,鉴于国内有充足的食糖库存,因此印度尼西亚明年不需要再进口白糖。 印度尼西亚农业部部长Anton Apriyantono 在上周末糖业理事会举行的会议后表示,到明年的5 月份,印度尼西亚国内的食糖库存将达到32.9558 万吨,理事会建议停止白糖进口。 今年印度尼西亚国内的食糖数量达到了367 万吨,其中44.868 万吨为进口食糖,国内产糖242 万吨,而剩余的则为节余库存。 预计到今年年底,国内的食糖库存将达到106 万吨,而今年的食糖消费量预计达到270万吨。除去明年前4 个月的食糖消费,届时国内的食糖库存量为32.9558 万吨。 泰国:低甘蔗收购价将使蔗农蒙受损失 道琼斯曼谷消息,泰国蔗农联盟秘书长Rachai Choosilkul 本周一表示,基于目前泰国蔗农每生产1 吨甘蔗的成本高达800 泰铢,泰国蔗糖管理委员会(TCSB)制定的07-08 制糖年(10 月-9 月)的甘蔗收购价将使泰国蔗农每生产1 吨甘蔗将蒙受约200 泰铢的经济损失。 甘蔗收购价是糖厂向蔗农购买甘蔗时必须支付给蔗农的最低甘蔗价格,11 月23 日本制糖年开榨前TCSB 已把新制糖年的甘蔗收购价从06-07 制糖年的800 泰铢/吨降至600 泰铢/吨。 Rachai 表示,按600 泰铢/吨的价格收购甘蔗,泰国蔗农根本无法生存,基于此,TCSB需给蔗农补偿价差。 巴西、泰国等主要产糖国食糖增产导致国际糖价下跌以及泰铢升值是迫使TCSB 下调新制糖年甘蔗收购价的主要原因。今年泰国是按照国际市场上的食糖平均价为10-11 美分/磅以及泰铢与美元的汇率为33 泰铢:1 美元来制定甘蔗收购价的。 TCSB 官员表示,TCSB 将在今年年底时决定以何种方式来挽回蔗农的经济损失。从目前的情况看,虽然目前TCSB 已经欠泰国农业银行130 亿泰铢(约合3.84 亿美元),但为了挽回蔗农的经济损失,TCSB 有可能会增加从泰国蔗糖基金会的借款。 受诸多原因的困扰,估计明年泰国蔗农有可能减少甘蔗种植量,同时增加木薯等收益更高的其他农作物的种植量。 俄罗斯:明年1 月份原糖进口关税为220 美元/吨 道琼斯莫斯科消息,据俄罗斯贸易和经济发展部本一发布的公告称,年1 月份俄罗斯的原糖进口关税仍维持在今年12 月份220 美元/吨的水平,从 2005 年10 月份至2007 年11 月份期间,俄罗斯的原糖进口关税为140 美元/吨,而在此之前的2005 年1-10 月份期间俄罗斯的原糖进口关税为164 美元/吨。 根据俄罗斯政府不久前出台的新政策,2007 年12 月份-2008 年5 月份期间政府将根据 ICE 糖市原糖期货价格的变化把原糖进口关税调节在220-270 美元/吨期间。12 月份政府把原糖进口关税上调至220 美元/吨的水平主要是因为今年9-11 月份ICE 糖市原糖期货价格的平均价仅达到216.46 美元/吨。 俄罗斯从2004 年1 月1 日起对原糖关税实行每月浮动制度,与纽约原糖期货市场原糖期货价格挂钩,并由俄罗斯经济发展部负责关注原糖价格的变化,并于每个月的15 日将数据交给海关部门。俄罗斯每月的原糖进口关税是在纽约原糖期货市场前3 个月的平均成交价格基础上确定下一个月的进口关税。 新制糖年墨西哥已产糖113,848 吨 道琼斯墨西哥城消息,据墨西哥全国食糖和酒精协会本周二公布的数据,截止2007 年11 月3 日,07-08 制糖年(11-10 月)第二周时墨西哥已产半精练级食糖113,848 吨,较06-07制糖年同期时的产量增长了100%,因为2006 年此时糖厂还尚未开榨。 虽然墨西哥糖厂的正式开榨时间定在11 月15 日,但很多糖厂在考虑到榨季开始后的不规则的季节性气候的干扰以及从每年的1 月份开始的降雨天气的影响,纷纷提前开榨时间,很多糖厂甚至从今年的10 月份的最后一周就已经开始入榨甘蔗了。 数据显示,2006 年10 月28 日-11 月3 日开榨第一周期间墨西哥共产糖81,671 吨,远远高于上一制糖年第一周32,177 吨的食糖产量。 截止2007 年11 月4 日,墨西哥全国58 家糖厂中已有4 家糖厂开榨,其余糖厂也将在07-08 制糖年期间先后入榨。 按照美国农业部(USDA)的预计,2007-08 制糖年墨西哥的食糖产量将从2006-07 制糖年的563.3 万吨增至570 万吨。 墨西哥的制糖年从每年的11 月1 日开机一直延续到次年的10 月31 日,但糖厂的实际开机时间从11 月中旬开始,到次年7 月份结束,售糖时间从每年的10 月1 日开始,到次年9 月30 日结束。 泰国:平静的消息面 升水保持稳定 道琼斯曼谷消息,本周四泰国的食糖升水大多保持稳定。 据交易商称,由于泰国刚进入新的榨季,市场的食糖供应量有限,而糖厂已经与客户签订了大批量的销售合同。 据一家泰国糖业公司的官员称:“目前泰国的糖厂已经预售了今年新榨季产糖的50%左右,因此糖厂至少需要生产部分食糖来满足早期签订的一些合同中所规定的交货期限。其中这些销售合同的签订方包括了日本方面的买家。 得宜于充沛的雨水,按照泰国甘蔗和食糖董事会的预计,2007/08 榨季泰国的食糖产量将从上榨季的670 万吨增加到740 万吨,增幅为10.4%,而甘蔗产量也将比2006/07 榨季中生产的6380 万吨增加10%。 另外,据澳大利亚农业和资源经济局本周四预测,今年澳大利亚的原糖产量将从去年的472 万吨降低至466 万吨,而原糖出口将从366 万吨下降至360 万吨。 本周四明年3-5 月份交货的泰国原糖报价对ICE 糖市3 月合约的升水在FOB1.60 美分的水平,在1.50 美分处有买主还价,高于周初的1.45 美分;明年3-5 月份交货的色值为100的泰国白糖的FOB 报价对LIFFE 糖市12 月份的白糖的升水报价为7 美元,目前还没有买主还价。 欧盟:本周四允许出口1.725 万吨食糖 道琼斯伦敦消息,本周四欧盟食糖管理委员会同意发放1.725 万吨来自自由市场食糖的出口许可,每100 公斤的出口白糖的最高补贴为37.062 欧元。 本次售糖招标会上欧盟共收到58 份报盘,总量达到11.1 万吨,要求的补贴范围在每100 公斤35.46 至41.086 欧元之间。 另外还收到7 份要求出口1.175 万吨储备糖的出口申请,要求每100 公斤白糖的出口补贴在43.398-45 欧元的范围,而欧盟同意每100 公斤出口的白糖最高的补贴为43.398 欧元,数量为2205 吨。 除此之外,在投放内部市场的食糖中,欧盟对来自瑞典的1000 吨库存糖给予每100 公斤49.75 欧元的出口补贴。 巴西:港口食糖待运船数量减少到31 艘 道琼斯巴西圣保罗消息,巴西Williams 船务公司本周四公布的数据显示,截止12 月5日,巴西港口装运食糖的商船数量已经从37 艘减少至31 艘,预计下个月将有53.88 万吨的食糖运往国际市场,低于上周统计的69.924 万吨。其中从Santos 港离境的食糖有27.534万吨,低于上周的47.106 万吨,从Maceio 港运往国际市场的食糖有13.591 万吨,从Recife港运往国际市场的食糖有4.97 万吨。 本周高等级原糖(VH P 原糖)数量为35.615 万吨,低于上周统计的47.324 万吨,100-150色值B 级白糖的数量则从上周的12.755 万吨减少至6.37 吨,45 色值A 级白糖的待运量从上周的9.845 万吨增加到11.895 万吨的水平。在所有的待运食糖中,高等级原糖和其他原糖从上周的47.324 万吨减少到35.615,50 公斤的袋装精制糖和白砂糖为18.265 万吨,低于上周统计的22.6 万吨。 ISO:08-09 制糖年印度糖产量或将下降20% 道琼斯伦敦消息,国际糖业组织(ISO)本周四认为,基于一些印度蔗农转种小麦等其他农作物,估计08-09 制糖年印度的食糖产量较07-08 制糖年或将下降约20%。 ISO 认为,由于印度的甘蔗拖欠款数目较大,加上甘蔗价格比其他农作物的价格低迫使一些蔗农转产,估计下一制糖年印度的食糖生产将出现负增长,来自印度的食糖供给量或将减少,印度产糖对国际糖价的抑制作用将减弱,如此看来,如果未来12-18 个月内国际糖价出现大幅上涨,那只能与主要产糖国天气变化引发供给问题有关。 从目前的情况看,估计07-08 制糖年印度的食糖产量将超过巴西,达到3,320 万吨,取代巴西成为全球第一大产糖国。 ABARE:本制糖年澳大利亚原糖出口总值将下降32% 道琼斯堪培拉消息,按照澳大利亚资源经济局(Abare)在其本周四发布的商品前景季度报告中认为,基于澳元对美元升值、国际糖价偏低以及糖产量达不到预期等原因将使澳大利亚产糖商的收入减少,估计07-08 制糖年(7 月-6 月)澳大利亚的原糖出口总值将下降32%,从06-07 制糖年的14.1 亿澳元减至9.57 亿澳元。 Abare 认为,估计本制糖年澳大利亚的食糖产量将从06-07 制糖年的472 万吨降至466万吨,食糖出口量将从06-07 制糖年的366 万吨减至360 万吨。澳大利亚是全球仅次于巴西和泰国的第三大食糖出口国,其产糖主要销往亚洲市场。 至于国际市场,Abare 认为,估计本制糖年国际食糖平均价将从06-07 制糖年的11.7美分/磅跌至11.0 美分/磅,05-06 制糖年国际食糖平均价曾达到15.8 美分/磅,应该说今年国际食糖平均价之所以继续下滑,很大程度上与印度、泰国以及中国食糖增产有关。 Abare 同时认为,估计本制糖年全球的食糖出口量将超过进口需求量,全球的食糖库存量可能会大幅攀升,进而制约国际糖价的回升。 估计07-08 制糖年全球的食糖产量将从06-07 制糖年的1.626 亿吨上升到1.690 亿吨,全球的食糖消费量将从06-07 制糖年的1.553 亿吨上升到1.589 亿吨,全球的食糖库存量将从06-07 制糖年的6,740 万吨急剧上升到7,910 万吨的水平。 中信建投期货 研究发展部 钱灿

不支持Flash

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||