|

|

|

市场研究:LLDPE期货前途光明http://www.sina.com.cn 2007年12月04日 08:06 长城伟业

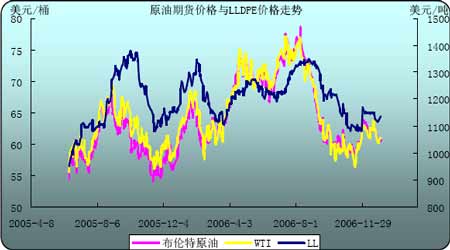

一、LLDPE 期货上市行情回顾 线型低密度聚乙烯(LLDPE)期货于7 月31 日在大连商品交易所挂牌交易,LLDPE 属五大通用合成树脂之一聚乙烯树脂中的一类,在合成树脂中占有重要地位,是重要的塑料制品基料。 自LLDPE 上市以来,价格一直在12400左右震荡,其成交量和持仓量,除了在开盘当天比较大以外,基本成交量在2000-8000 手之间,持仓量在1000-5000 手之间,这当然有其内在的原因: 一方面,近期国内现货方面,LLDPE继续走弱,此种情况已连续三个月,中石化在库存压力较大的情况下,要求经销商必须拿货以完成起月度产销任务,导致市场货源充裕的情况下,价格继续下滑。 另一方面,由于夏季到来,对于LLDPE 的需求持续低迷,这也给市场带来更大压力;出口退税也使得本来不太景气的市场雪上加霜。 二、后市走势浅析 (一)国际原油市场虽然大幅上涨,但不能给LLDPE带来支撑。 线性低密度聚乙烯是聚乙烯的一种,其生产流程为原油 ——石脑油 ——乙烯 ——聚乙烯。从生产流程中可以看出,原油、石脑油以及乙烯是其上游原料,它们价格的波动将会直接影响到下游LLDPE 的价格变化,其中原油价格在整个产业链中起着基础性作用。早在2005 年5 月27 日,伦敦金属交易所(LME)在全球率先推出了线型低密度聚乙烯(LLDPE)。通过对2005 年6月至2006 年12 月NYMEX市场WTI原油期货价格与LME 的LLDPE期货价格对比分析,我们可以发现,原油期货价格与LLDPE 期货价格密切相关,两者相关系数大约为本文综述:LLDPE 期货的上市给国内期市带来一个新的品种。虽然目前需求平淡、出口退税等因素导致现货市场低迷,但这更能体现期货市场是现货商的避险工具。而且,在仓单和期货之间存在着一定的套利机会,使得LLDPE相关企业在规避风险的同时有机会获取无风险超额利润。 但是从LLDPE国内出厂价来看,虽然近期原油屡创今年新高,但LLDPE价格却未能创出年内新高,中石化北京分公司报价7 月份报价仅仅上涨200 元/吨,未能突破12400元/吨的今年高点,相对原油价格有所滞涨,一方面或许表明市场并不看好原油后市,另一方面笔者认为主要还是受国内因素的影响。 (二)国内LLDPE 行业环境较为利空 1、供需状况逐年改善 2006 年我国LLDPE产量为217万吨,进口154 万吨,对外依存度41%,比05 年下降了7 个百分点。随着国内产能的快速扩张,未来几年对外依存度将继续下降,据有关方面预计,2010 年我国LLDPE 的产能(含全密度)将达到585.3 万吨,需求量为486 万吨,也就是说未来几年我国将由LLDPE的进口国转为出口国。通过近3年前6个月PE产量/进口量对比, 我们发现整个PE 市场也在呈现国内供应增加,进口减少这样一种趋势,LLDPE 市场顺应了整个PE 市场的大势。

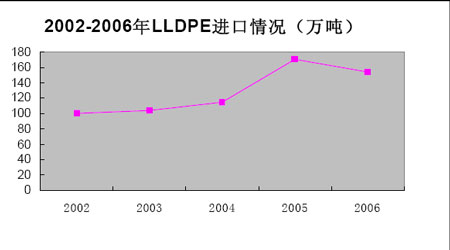

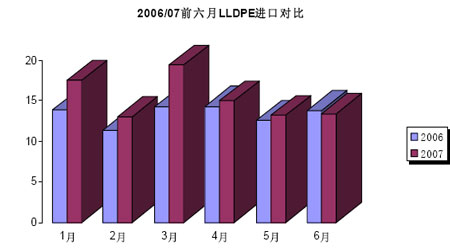

2005-07(1-6 月)PE 产量/进口情况表 2、今年进口相对平稳 由于LLDPE 的主要用途之一是生产农地膜等农产品,出于对农民的政策补助,2005 年我国LLDPE的进口关税率先下调至6.5%,远低于当时的LDPE 和HDPE,在当时刺激了LLDPE的进口贸易,2005 年LLDPE 国内进口总量较2004 年大幅增长近百分之五十,达170 万吨。 由于2005 年的大量进口,国内市场供应充足,2006 年国内进口量出现拐点,比05 年减少了9.6%至154 万吨。2007年前6个月国内进口有所恢复,上半年进口量为91 万吨,比去年同期多进口10 万吨左右,预计全年会比06 年有所增长。未来类似05 年爆发式增长的进口态势将很难出现,特别是08年LDPE 与HDPE 的进口关税也将调低至与LLDPE一样的6.5%,LLDPE 的关税优势将不复存在,未来几年国内进口将保持稳中趋降的态势。 3、宏观环境趋紧 自今年7 月1 日起,我国调整部分商品的出口退税政策,根据已经公布的调整目录,化工产品出口退税的大面积调整首当其冲。380 余种化工产品完全取消了出口退税,占此次取消出口退税全部商品数目的55%以上;另外170 种化工产品的出口退税率绝大部分降低到5%,占全部降低出口退税商品品种的16.5%。由于出口退税是国内出口企业利润的一项重要来源,这次调整将带来一次出口企业大洗牌,此次调整影响最大的是小型出口公司,退税的下降对于出口企业来讲要么退出市场,要么冒失去订单的风险而提高产品价格,这都将影响国内对基础原材料的需求。 继7 月1 日出口退税大幅调整后,近期政府遏制再度重拳出击,为巨额贸易顺差“退烧”。7 月24 日,商务部和海关总署联合公布新一批加工贸易限制类目录,主要涉及塑料原料及制品、纺织纱线、布匹、家具等劳动密集型产业,共计1853 个十位商品税号,占全部海关商品编码的15%。分析人士指出,加工贸易企业的出口成本有可能会因此骤然上升30%。出口退税的下降以及加工贸易政策的收紧,对塑料行业的影响是深远的。预计此后的一段时间里国内相关企业将有一个调整应对过程,近期国内LLDPE 现货市场无视原油的走强持续走弱,就是对国内的宏观政策调整的反映。 综合上述,由于国内供应的改善,以及宏观调控的趋紧,LLDPE 后市将继续维持弱于国际油价的走势,后市国际油价上涨一旦结束,国内LLDPE价格仍将进一步下滑,今后很可能会继续考验12000 元/吨的整数关口。 三、投资建议 LLDPE 相对于国内其他上市的商品期货品种,有一个明显的特点是国内存在较为成熟的现货远期仓单市场。目前我国有三家相关的现货批发市场,分别是广东塑料交易所、浙江塑料城和金银岛网上商品交易所,三家均可以进行LLDPE 的远期仓单交易,对于LLDPE的远期价格的发现有重要意义。由于3家现货批发市场均有远期仓单交易,而且LLDPE期货价格与现货仓单价格保持在一个合理价差范围内,因此,LLDPE期货价格若相对远期仓单价格过高或者过低必然引起投资者在远期仓单与期货两个市场之间的套利行为。 通过对比三家现货交易所与大商所LLDPE的交割制度,我们注意到以下特点: 1、三家交易所LLDPE的交割品牌与大商所的基本相同。 2、现货交易所交割地点与交易所交割仓库临近,并且大商所LLDPE 基准交割地与非基准交割地之间没有升贴水。 另外,根据大连交易所交割规则,对于交易所推荐境内厂家生产的推荐牌号LLDPE,货主若能够提供符合大连商品交易所LLDPE 交割质量标准的生产厂家出具的产品质量证明原件和《质量承诺书》原件及交易所规定的其他材料的,经指定交割仓库审核同意后,可免于质量检验。根据以上交割特点,可以得出结论:现货批发市场与期货市场套利行为是可行的,并且套利成本相对低廉,套利成本最少只需考虑交割仓库间的运输成本以及交割成本和交易成本,3 项费用大约在50 元/吨左右。 以LLDPE 期货10 月份合约L0710 为例,根据近期国内三家现货交易所远期仓单交易情况,结合国内现货近期走势,若成交价高于12500元/吨较多,比如在12600 元/吨上方可适当把握短线沽空机会。 因此,在近期LLDPE期货不是很活跃的情况下,进行仓单和期货的套利是可行的。 长城伟业 蔡雷

不支持Flash

|

|||||||||||||||||||||||||||||||||||||||||||