不支持Flash

|

|

|

|

天胶季节性压力即将来临 期价仍会继续下行探底http://www.sina.com.cn 2007年05月09日 01:28 北京中期

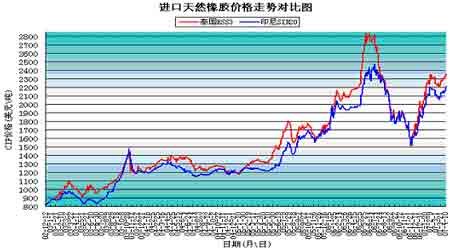

4月份国内外胶价先扬后抑,演绎了暴涨暴跌的走势。沪胶波动区间大体在20300元至24300元之间。国内市场主力7 月合约月开初盘21585 元,最低20280元,最高24360元,截至4月27日收于20535元,月内期价总体下跌1050元或4.9%。而日胶则整体在270日元至300日元之间波动。下方总体支撑较国内强,本月东京胶基准合约月开盘283.3日圆,最低272.0 日圆,最高299.5日圆,27日收于277.2日圆,月内总体下跌6.1 日圆或2.2%。 沪胶 日胶 基本面情况回顾 4月份橡胶市场需求逐步恢复正常,下游需求状况较前期有所好转,市场成交活跃。从4月6日开始在期货市场的大幅上涨带动下,现货市场价格也接连上涨,结束了长期以来内外盘的倒挂现象。然而刚过月中,天胶期价即开始大幅回落。但现货市场受资源供应紧张的影响,价格并未大幅跟跌,尤其是国际主产区。国内胶价由于割胶逐步恢复正常,市场担心五一节后供应量增加,所以较国际现货市场价格波动幅度大。 同期外盘也是冲高回落的走势。本月中上旬外盘价格在东京天胶期货价格大幅上扬和泰国原料供应紧张的支撑下,持续攀升。但随后在触及300日元附近的高点后便大幅回落。截至月底,虽然外盘价格跟随期货有所回落,但由于原料胶资源紧缺和价格持续较高的影响,国外胶商报盘困难,多数泰国工厂由于库存有限,月底报盘稀少。 外盘胶4月报价

稍早前,国际上东南亚产区和国内琼滇产区4月底5月初分别进入旺季和重新开割不足一个月的时点。但今年以来,由于厄尔尼诺蔓延,内外产区遭遇严重干旱,持续数月较长时期未有明显降雨,导致土壤墒情严重缺乏,由此使得胶树难以在适当时间投入正常开割,也难以完成由淡季向旺季过渡。因此,预期中的天胶季节性周期性供应压力增加,将由于干旱灾害气候而显著减轻,市场供需不但难以趋于宽松,反而进一步趋于紧张,淡季得以延伸,旺季将被显著推迟。 但进入4月份后,事态发展却出人意料。泰南部产区连续降雨缓解了3月份干旱灾害,使产区结束淡季进入旺季进程加快,据有关方面预计,旺季供应量将可能比淡季恢复性地增长30%以上。而国内琼滇产区由于对胶树保养较好,始割期不但没有晚,反而比去年提早了5至7天,始割率已达到90%,将在4月底完全开割,比去年提前两个月。无疑,国际产区旺季来临和国内产区新胶上市,都将使胶市上行遭遇沉重压制,并引发空方打压。 另外,一个不利的消息就是国内轮胎出口增幅可能受阻。据悉,从6月份开始,美国和欧盟将分别执行《FMVSS139轮胎测试标准》和《化学品注册、评估、许可和限制制度》,导致我国轮胎出口面临多方反倾销阻力,而国内轮胎行业增长可能减缓,必然引发市场对天胶需求增幅缩小的担忧,从而对胶价构成利空。 而4月国际橡胶研究组织(IRSG)发布的3-4月份橡胶工业报告,重新评估了2007年供需情况。评估数据指出,2007年度供应量将比2006年度上升2.83%,达到944.8万吨,而需求量的增长速度只有0.1%。需求的缓慢增长与供应的快速膨胀,将导致全球库存相应扩大。报告同时指出,2006年供大于求主要是因为东南亚主要产胶国供应快速膨胀,其中越南增产19.5%,马来西亚增产12.6%,印尼10.7%,印度10.6%。中国需求的增长带动了全球的需求,除却“中国因素”,天胶需求呈现的是衰退的景象。这将压制未来胶价走势。 天然橡胶库存 近期沪胶期市库存量呈逐周递增趋势,并迭创新高,截至4月27日,沪胶库存量已达104765吨,其中注册仓单91060吨。但究其根源,并非国内胶市供需关系已由供需紧张转变为供需宽松,实质是在国内轮胎行业中,子午胎比重稳步提高,斜交胎比重有所下降,进口标准胶消费比重相应提高,国产5号标胶则有所下降,尤其是进口关税仅为5%的进口复合胶同样能够满足轮胎制造需求,导致国产5号标胶消费领域逐渐狭窄,5号标胶作为沪胶交易交割标的物,更多地流入期市,满足期现套利的投机性需求。因此,期市库存量增加仅能反映局部库存压力,天胶供应也将越来越多地以进口胶满足。 虽然如此,库存量的高位运行还是压制了胶价。由于期价始终维持对现价升水,吸引现货源源不断流入期市,库存压力沉重对多头投机资金做多将构成严重威胁作用,并成为期价走弱的直接原因之一。 市场资金动向 近期沪胶持续单边上涨的同时,总持仓量也稳步增加,继3月26日突破10万手后,28日突破11万手至113858手,4月5日突破12万手至120208手,12日则突破13万手,至18日持仓量升至134026手,从而创下2004年7月9日(139732手)以来连续33个月新高。在短短不到一个月时间内,沪胶增幅竟然超过50%。 沪胶持仓迭创新高,说明胶市多空因素相互交织,引发多空双方主力对后市分歧急剧激化,并投入大量增量资金,展开激烈扩仓争夺,由此而导致场内沉淀资金规模和持仓量显著拓展。一方面,持仓量拓展不但适度抵消了实盘压力,而且为期价上涨提供较强的资金动力;另一方面,持仓量拓展也表明随着期价持续上涨,尤其是逼近24000元整数位关口之际,空方投入增量资金增仓拦截,多空双方正在重仓对峙,导致沪胶期价结束了单边持续上涨的走势。 资金是之前推动天胶价格上涨的始作俑者,而近来的下跌也与资金的退场不无关系。4月16日是现货月4月合约的交割日。当16日交割结束,参与逼空的资金自然相继离去。另一方面,主力0707合约聚集了大量的持仓,如果持仓继续上升,将触发交易所提高保证金的机制(交易所规定单个天胶合约持仓如果超过12万手,保证金将被提高)。另外,再过将近1个月,0707合约保证金将被提高,提早的减仓换月策略也成为了多方操作的不二选择。目前0709合约持仓快速膨胀也证明了这一点。 由于我国上半年的需求高峰通常出现在3月份(受到现货厂商的备货支撑),4、5月份是阶段性淡季。无论是海关公布的进口量数据,还是IRSG统计的中国消费数据都是如此。因此,资金的驱动对4月初价格的急剧上涨提供了不可或缺的动力。 美元贬值、油价回落,压制日胶。 美国经济不确定因素以及通胀失衡轮番打压着美元,近期良好数据反成沽空美元的机会,美国投资者对海外市场的兴趣日益浓厚。在全球风险偏好回升的情况下,海外投资者对美元资产兴趣下降,美国在经济增长和通货膨胀之间很难抉择。投资者更加担心美联储降息和美经济失衡,因此美元维持跌势,连续指数已跌至81.5附近的低位,并对以日元计价的东京胶构成压制。而受OPEC维持原油供应平稳、美炼油厂恢复生产等利空影响,近期国际油价出现回落,继而对胶市构成较重利空打压作用。 行情展望 随着时间的推移,市场上对于供应的忧虑正在逐步消减。近期泰国南部的降雨减少了人们对于干旱的忧虑,泼水节的结束意味着传统停割落叶期的结束。越南最近降雨虽然较往年偏多,但是30天内20至30毫米的多余降水对于热带地区的影响比较有限。国内产区海南、云南的干旱已经基本上得到缓解,开割也已进入正轨,预计“五一”前后新增供应将会陆续上市。 与此同时,库存量持续增加明显压制了胶价。高库存一直是多头推高期价的一大心病,并成为期价走弱的直接原因之一。作为反映供需变化的因素,库存的增加并不说明价格一定要下跌,但配合消费和供应的预期,其对市场的影响力度也就显著加强了。 此外,加息预期以及周边工业品、原油市场的表现也为胶价下跌埋下伏笔。原油市场由于短期失去持续的利多推动,且地缘政治矛盾近期并未进一步释放,持续在60美元上方震荡调整,对胶市的支撑作用也因此减弱。何况,前次挑战300整数大关未果的日胶和受到沉重现货压力的沪胶,在缺乏有力的利多支持下本已存在技术回调的要求。 综上所述,由于4月下旬期货市场的超跌,短期内存在技术性反弹的要求。而短期供应紧缺也将抑制现货价格下滑的空间。但进入5月中旬,现货供应的增加将是市场主要的利空因素,而天胶价格也很可能因此振荡下行。但后期随着季节性因素以及地缘政治因素的支撑,原油价格有可能再度上扬,从而带动大宗商品,包括金融属性较强的天然橡胶期价。所以,笔者认为沪胶下方20000元一线有着很强支撑。有望下行至这一目标后出现反转。 个人观点 仅供参考 北京中期研发部 高级分析师 李哲

【发表评论】

|

|||||||||||||||||||||||||||||||||||||||