|

不支持Flash

|

|

|

|

经济研究:美元指数寻求支撑 资产价格全线回落http://www.sina.com.cn 2007年03月21日 00:22 经易期货

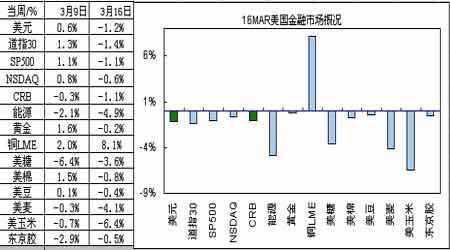

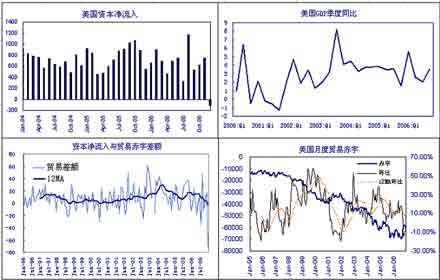

要点: 从经济数据看美国经济有滞涨风险 日元在118.40下方维持反弹基调 欧元区经济的周期性扩张及弱势美元支撑了欧元走高 警惕美按揭问题的负面影响及日元回升的震动 中国央行加息 从经济数据看美国经济有滞涨风险 美国第四季国内生产总值增加2.2%,远低于预估值的3.5%,也不及预测的2.4%; 个人消费开支物价指数下跌0.9%,是自1954年以来最大跌幅;核心物价指数上升1.9%,低于预测2.1%。 美国1月份新屋销量下跌16.6%,是自1994年1月份以来最大跌幅。 美国1月份现存屋宇销量上升3%,是自2005年1月份以来最大升幅,年率达646万个单位。 美国2月份芝加哥区制造业仍然陷于收缩,芝加哥区供应管理协会指数由1月份的48.8降低至47.9。 美国2月份消费信心指数由1月份的110.2升至112.5,是自2001年8月份以来最高。 欧元区经济的周期性扩张及弱势美元支撑了欧元走高 欧盟央行行长Trichet出席国际结算银行(BIS)会议后指出,全球主要经济体的央行官员一致认为,最近市场的修正走势是一个有用的提示,即所有市场均存在双向风险;虽然市场动荡不一定会对经济本身造成冲击,但各国央行必须保持谨慎和警惕;整体而言,大部份与会者预测今年全球经济增长仍具活力,增长的基础将更广泛,各地区间的增长也会更为均衡。 根据路透社获得的一份国际货币基金会(IMF)将于4月中发布的全球经济展望草拟报告,IMF预测全球经济在2007年和2008年将增长4.9%;美国将分别增长2.6%及3.0%;欧元区的增长均为2.3%;日本分别增长2.2%及1.9%;英国分别增长2.9%及2.7%;中国分别增长10.0%及9.5%。 德国经济研究机构IWH调高2007年德国经济增长预测,由先前预估的1.4%增长上调至2.0%;IWH指出,由于全球经济与货币政策环境持续利好,德国年初上调增值税率仅对增长造成有限的影响,而并非如预期般导致产出活动下滑,但是未来数月全球金融市场的变动是个巨大的风险。 欧盟央行Mersch表示,如果从资源方面的压力转化至通胀压力,肯定是央行的工作去对抗这些压力;但我们未到这个阶段。欧盟央行Smaghi表示,我们并不知道是否已经进入经济过热阶段。欧盟央行Weber指出,我们并未真正见到经济正在加速和威胁过热。欧盟央行Liebscher表示,预期通胀风险保持上升,至2007年底和2008年;欧元区经济十分良好,驱动生产成本,尤其是工资。欧元区2月份通胀上升0.3%,年率上升1.8%,符合央行目标。 警惕美按揭问题的负面影响及日元回升的震动 美国抵押贷款银行协会(MBA)表示,去年第四季,美国房地产市场中拖欠还款和取消回赎权的按揭增加,因次优抵押贷款借款人信贷情况恶化,加上浮息贷款利率重新制定时被调高;MBA在季度调查报告中指出,所有类型贷款的拖欠比率均有所上升,但以次优浮息抵押贷款尤甚;去年第四季,经季节调整的整体抵押贷款拖欠比率,由第三季的4.67%上升至4.95%,2005年第四季的拖欠比率为4.70%;MBA预计美国楼市将要到今年年底才能恢复元气,去年12月时预测为今年年中。 周一美国最大的独立次级按揭公司NewCenturyFinancialCorp。表示欠缺现金支付放贷人。这家公司将会被纽约证券交易所摘牌,现在停止交易,而且因联邦刑事检控,被大陪审团传唤;NewCentury仍然在PinkSheets挂牌,其股价在周二下跌49.1%。另一家次级按揭公司Accredited按放贷人要求支付1.9亿美元之后,表示需要筹资,其股价下跌65.2%。美国按揭银行家协会指出,第四季度整体按揭违约率升至4.95%,之前一季是4.67%,2005年同期为4.70%。市场忧虑更多独立次级按揭公司出现问题,忧虑问题深化,这些公司可能破产或倒闭,忧虑问题扩散,甚至损害到主流按揭。 联储局在下周有议息会议,预期维持利率不变;市场的焦点在6月份的会议,联邦基金利率期货减息概率为54%,周一时为38%。 逢美国按揭公司的负面影响拖累美股,日元受益多。日元交叉盘回补自上周舒缓后再次大幅回升拖累高息货币及黄金。虽然日元交叉盘回补导致高息货币(欧元暂时除外)回落间接支撑美元,但美股回落对美元的打击较大。从现阶段的情形看,借低息日元进行投资组合的规模较大。因此日元回升又逢美股回落可能波及基金公司的投资组合。若如此,即使美元回落对商品价格有负相关支撑,但短期内投资组合了结将拖累大宗商品价格。 近期美元日元关键水平为114.70,从技术角度看此水平不宜被大幅突破。关键还是看美股对美元的影响。 基于上述因素知期内做空大宗商品价格或是首选。只有CRB指数恢复到414我才会对商品价格的看法向多。短期内做空商品价格或将是正确的选择。 利率展望: FED利率政策至少在Q2前不会改变。欧元区Q2仍有加息可能。关键是其声明能否打消不确定性。 日本虽然再次加息但前景过于温和,而中国抑制流动性的压力仍然较大。 困扰美元的中长期因素中双赤改观较大 结构性双赤字有缓解的迹象加息周期即将结束、石油美元欧元化、外汇储备多元化、对美元利空 结论: 美元仍然处于弱势,但跌势温和。只有CRB指数恢复到414我才会对商品价格的看法向多。短期内做空商品价格或将是正确的选择。 预期本周波幅: 美元 82.4-84.5 图1: 图2:2006年主要经济体经济概况

图3:欧美核心利率及收益率与美元的关系―GDP-赤字 图4:美元贸易状况及GDP 图5:西方主要国家央行会议及预期时间表

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||