|

不支持Flash

|

|

|

|

07年市场展望:三大因素推动农产品卧牛翻身http://www.sina.com.cn 2007年03月16日 00:15 新浪财经

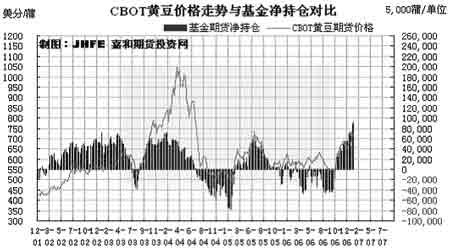

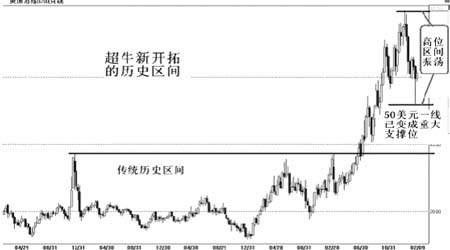

近几年,全球期市主要工业品期货价格纷纷突破历史区间的上限,大幅飙升,完美演绎了惊人的超牛行情,但由于超高价格对下游产业链需求的创伤以及产能的提高在相当长的一个周期内需要消化,工业品期价在2007年再创新高的可能性不大。在期市比价效应以及下面三大因素的作用下,一些潜力十足的农产品机会值得关注。 一、市场演绎“供不应求” 期货价格波动的方向是由供求关系的发展方向决定的,有时候供大于求,价格未必下跌,反而上涨,就是因为供大于求正在朝供不应求方向发展﹔相反,供不应求,价格未必上涨,反而下跌,是因为供不应求正在朝供大于求方向发展。目前全球农产品各品种的供求关系参差不齐,但总体上仍是朝着供不应求方向发展。 从目前CBOT玉米、小麦、豆类的涨幅上可以推断出来,玉米的供求关系相对是最紧张的,小麦次之,豆类则是最宽松的,这一点也得到了美国农业部最新的月度供需报告的证实。1月12日美国农业部发布的月度供需报告中,USDA将美国玉米产量下调,导致本年度期末库存大幅下降到10年来的最低水平,而全球玉米产量也相应减少,全球玉米期末库存也达到了1977/1978年度以来的最低水平。全球小麦期末库存近三年也呈下降趋势,尤其是2006/2007年度比上一年度下降了17.35%。相对于玉米和小麦而言,大豆全球库存还在上升,达到5615万吨。以上数据显示,全球玉米在2007年将转入供应偏紧的状态,小麦紧随其后,而大豆仍是供大于求。三者的供求状况与目前各自的期价所处的位置是相一致的。 现在的问题是,我们如何确定玉米、小麦、大豆三者供求关系仍在朝供不应求方向发展。要确定这一点并不容易,很多投资者是从已知的基本面数据中去找答案,但我认为这种方法并不可取,已知的数据代表已发生的供求状况,对于未来的供求关系的发展方向意义不大。虽然未来的事情尚未发生,并不具有绝对性,但我们可以从场内趋势性资金对供求关系中长期的看法中得出相对确定性的结论。 CBOT玉米在2006年年初的时候,持仓规模只有78.8万余张,但截至2007年2月9日,持仓规模已扩大至131.6万余张,很显然已有大量资金进驻CBOT玉米,而且仍在其中运作。在美国CBOT农产品市场上运作的主力资金主要是各种类型的基金,下图是CBOT玉米价格走势与基金净持仓对比图。目前基金持有CBOT玉米净多头寸高达33.2万余张,净多头寸还在增加,而且基金净多头寸的增减与CBOT玉米价格涨跌保持一致,充分说明在CBOT玉米上,基金不仅是长线主力多头,而且是成功掌控着涨跌节奏的主力资金。 从上图中,我们还可以看出,CBOT玉米从2006年9月中下旬开始展开了一轮大幅飙升,CBOT玉米指数从250美元一线飙升至417美元一线,与此同时基金净多头寸也由约11万张逐步增加至目前的33.2万余张。9月中下旬是北半球的美国和中国新玉米开始集中上市的时候,很显然美国基金采用的是反季节增仓拉抬的策略。基金这种“气吞山河”的自信显示出他们对玉米长期涨势的看好。玉米期价上限一旦被成功打破,新的上升空间就将打开,玉米的大牛市就演变成了超级大牛市,是主要农产品中第一个迈入超牛的品种。 CBOT小麦的持仓规模近一两年来也是在不断增加,基金的持仓由原来的大额净空头寸变成了净多头寸,只是目前净多头寸较小,说明基金对农产品的兴趣主要在玉米上。但是历史上,玉米和小麦同为粮食,它们在大方向上是一致的,因此我们有理由相信小麦整体上也在朝着供不应求的方向发展,只是其进展没有玉米那么快。 据美国农业部的月度供需报告最新预测,全球大豆仍是严重供大于求,这与CBOT黄豆相对偏低的价位是吻合的。虽然CBOT黄豆仍严重供大于求,但从基金持续增加的巨额净多头寸看,基金对于大豆后市朝着供不应求方向发展很有信心。基金目前所持有的巨额CBOT大豆净多头寸是从2006年10月份之后开始建立起来的,和CBOT玉米一样,也是反季节增持净多头寸,这无疑暗示了大豆未来供大于求的状况将会得到很大改变。 综上所述,我们得出的结论是﹕全球玉米在今年将转入供不应求期,且仍将进一步朝前发展,因而是基金追捧的首选﹔小麦的全球库存也在下降,但还没有发展到恐慌程度,因此只能被动跟随玉米水涨船高﹔大豆虽严重供大于求,但已开始朝供不应求方向发展,由于价位偏低,补涨空间大,因此CBOT黄豆也已变成了基金运作的新宠。 二、“生物能源”火上浇油 由于近几年全球经济持续扩张,能源需求激增,导致美国纽约原油期货价格指数突破传统历史区间上沿,并大幅向上拓展了40余美元/桶的新空间,最高达到80.1美元/桶,在美国经济因房地产业急剧降温而增长放缓的威胁下,期价一度回落到52.25美元/桶。但原油期价在50美元一线受到了强有力的支撑,如今美国纽约原油期货价格指数以大阳小阴的方式回到了60美元/桶之上,显示出国际原油价格跌破50美元/桶的难度很大,向上仍有力度。全球经济若仍然强劲增长,就不得不接受高油价的现实,加上石油己探明储量只够50年左右开采,人类迟早要寻找新能源来替代石油,如今高位振荡的油价为人类寻找新的替代能源提供了强大的推动力。正是在这种背景下,以玉米、甘蔗等为原料的生物能源业获得了快速发展。 任何事物的产生、发展都需要一个过程,都是从量变到质变的过程,“生物能源”业的发展对农产品供求关系的影响也不例外。在“生物能源”业发展的早期阶段,由于规模较小,对于农产品供求关系的影响有限,市场对于农产品“生物能源”概念的炒作还只是停留在概念上,农产品自身的供求关系的发展和季节性供求规律对价格仍起主导作用。但很显然,如今玉米、小麦、豆类都呈现出反季节上涨的价格行为,即使是仍严重供大于求的大豆也已是反季节上涨,是什么原因导致了农产品这一超越现货自身供求规律的现象呢?我们认为关键原因是“生物能源”业的发展对农产品供求关系的影响己转入实质阶段,即“生物能源”业的发展大大加强了农产品的工业化特征。随着农产品的工业化特征不断深入,农产品需求基础不断扩大,而供应自身较为有限,一个品种种植面积的扩大很可能就带来另一品种种植面积的减少,因此供求矛盾将愈来愈突出,农产品自身的季节性调节规律遭到了削弱,这是农产品近一两年来,季节性压力越来越弱,甚至反季节上涨的内在原因。 根据再生能源协会的数据,目前美国国内乙醇工业生产能力是53.86亿加仑,按照1蒲式耳玉米生产2.8加仑乙醇的比例,这将净消耗掉19.24亿蒲式耳玉米,而美国在建的乙醇工厂生产能力已经从去年6月时的22.23亿加仑增加到了12月底的60.05亿加仑。按照乙醇企业12-18个月的筹建周期,这部分生产能力均有望在2008/2009新年度开始之前实现。美国2002年乙醇加工消耗玉米为2529万吨,至2006年消耗玉米就达到5460万吨,这已是美国玉米产量的20%了,短短的四年,乙醇加工玉米消耗量就翻了一番。此外,美国总统布什1月23日发表的国情咨文表示,美国应在未来十年内将石油消耗量减少20%,计划在2017年之前产出350亿加仑的可更新能源。因此,在美国,“生物能源”业的发展对农产品供求关系的影响已转入实质阶段,而不只是一个趋势性概念的炒作。在前几波上涨中,只要一炒作到玉米的“生物能源”概念期价就见顶回落,而这一波上涨却没有出现这一情况,从而也直接印证了这一观点,即"生物能源"业的发展对农产品供求关系的影响已转入实质阶段,己深刻改变了全球玉米的供求关系。 三、全球变暖推波助澜 农产品的产量除了受种植面积影响之外,最大的影响因素就是天气。风调雨顺,产量就会提高;一旦碰上恶劣天气,如持续干旱、洪涝等自然灾害,产量往往大幅下降。因此恶劣天气类的题材是主力多头最钟爱的题材,往往会借机给对手盘致命一击。 “厄尔尼诺”现象的发生常常对大气产生巨大影响,从而给全球气候带来异常变化。世界气象组织在2006年下半年发出警告,“厄尔尼诺”现象已在太平洋赤道海域形成,它将于2007年头4个月在地球广大地区,包括从美国到东南亚再到非洲之角引发极端气候事件。目前形成的“厄尔尼诺”还算“中等”,但已经产生“早期和剧烈的”影响,包括造成澳大利亚大旱和印度洋水温过高影响季风等。今年的“厄尔尼诺”现象又碰上了全球变暖,在二者联合作用下,美英科学家预计,2007年将很有可能成为有史以来全球平均气温最高的一年。近期持续的暖冬天气初步支持了这一判断。 2006年的粮食已收割入库,全年世界粮食总产量为19.67亿吨,而预计粮食消费量将达20.4亿吨,相差7300万吨,差额几乎占到消费量的4%,创下了历史最高纪录。更为严重的是,最近7年中有6年的世界粮食产量都低于消费量。世界粮食库存已经下降到仅能维持57天消费的水平,为34年来的最低值。而美国还在大量用玉米来提炼乙醇,令全球玉米库存已下降到了1977/1978年度以来的最低水平。全球粮食安全问题已经是全人类面临的严峻挑战问题,这种超低库存局面面对2007年全球气候变暖和“厄尔尼诺”现象所带来的严重威胁,人类自然会变得十分敏感而紧张。因此全球对今年的“厄尔尼诺”现象和气侯变暖问题已相当关注,包括全球期市投资者。 目前的“厄尔尼诺”现象只是中等程度,还算不上强烈,对全球农产品主产区也只是影响到了澳大利亚,对南美和北半球农业尚未构成实质性威胁,只是说异乎寻常的暖冬现象和“厄尔尼诺”现象预示着2007年很可能是有史以来全球平均气温最高的一年,全球农业主产区因此出现严重干旱或洪涝灾害的机率大大加大。但这尚未变成事实,市场只是预见到了这一题材,这是目前全球农产品反季节上涨并能维持在高位的主要原因之一。目前全球粮食库存已是34年来最低的,抵抗大面积自然灾害的能力比较脆弱,一旦主产区出现灾害性天气导致减产,全球粮食库存无疑是雪上加霜,而已摆开大牛架势的农产品期货市场将会真正获得超牛的动能,期现价格将会打破传统历史区间,迈向新的空间。 综上所述,2007年农产品超级大牛市并非幻想,值得期待。 长城伟业 张宏明

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||