|

不支持Flash

|

|

|

|

国际原油价格季节性上涨 沪燃油将呈现疲弱态势http://www.sina.com.cn 2007年02月26日 00:23 北方期货

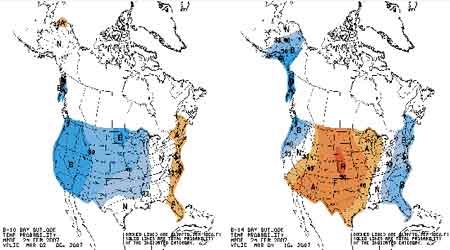

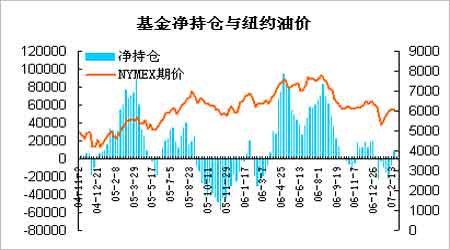

春节期间原油期货行情综述 在中国欢度农历新年的一周,纽约商品交易所原油期价演绎先抑后扬的震荡涨势。周一适逢美国总统日假期,NYMEX场内交易暂停。受制于美国东北暂时结束寒冷天气的压力,周一电子盘以及周二场内的原油期价出现连续小阴调整。周三,三月合约转入交割期而摘牌。当日美国境内输油管道和炼厂的两项突发性利好刺激纽约市场RBOB汽油期价窜升,原油期货主力四月合约也借机大举收复前两日失地,在当日收盘一举突破了60美元/桶整数大关。周四,因总统日推迟公布的美国能源部周度库存报告显示,截至2月16日当周,原油库存增加370万桶至3.276亿桶,包括取暖油在内的馏分油库存减少500万桶至1.283亿桶,汽油库存减少310万桶至2.221亿桶。数据中馏分油和汽油库存降幅均超出了此前市场预期,加之美伊局势趋紧,周四、周五的NYMEX原油期价接连冲击年内新高记录。主力四月合约最终以60.87美元/桶报收,周末前获利盘涌出,尾市脱离了周内61.80美元/桶的高位。 二月里国际油价总体呈现季节性上涨,但期间过程也不乏震荡起伏,结合春节一周行情的新变化剖析以下几项因素将有助于把握未来油价波动节奏。 美国汽油消费季节性恢复 过去一周国际原油期价上涨主要得益于汽油期价的拉动,NYMEX四月RBOB汽油期价的周涨幅达到6.5%,远大于原油的3.2%。TEPPCO Partners公司在美国墨西哥湾沿岸地区与纽约之间的一条输油管道出现泄漏,导致每日6万桶的成品油运输被迫中断,而Valero Energy 公司又因大火无限期关闭位于得克萨斯州、日产15.8万桶成品油的McKee炼油厂。春节期间美国汽油可观涨幅背后有意外因素的刺激,但春季的来临,驾车需求不断扩张的趋势不容忽视。从美国能源部周度库存变化规律来看,2月中下旬正是汽油库存拐头下滑的时期,最近两年的原油价格几次上冲均不乏汽油价格飚升的身影。美国能源部最新报告显示,截至2007年2月16日,美国汽油总库存为2.221亿桶,较去年同期低1.55%,而当周汽油需求为919.8万桶/日,较去年同期高1.68%,库存折算可用天数为24.4天,而去年同期为25.1天。目前美国汽油库存正在延续季节性下滑的循环,炼厂检修和意外发生将使汽油供求形势逐渐趋向紧张,其价格也将呈现易涨难跌格局。 美国东北天气冷暖交替 受取暖油消费的影响,过去几个月里油价涨落堪比美国东北部的温度计,先后经历了新年后的暴跌和一月中旬以来的强力反弹。随着冬季的逐渐远去,市场对气温关注程度已不及一个月前。不过冬季延长或持续转暖的报道仍会左右短期市场人气。美国国家海洋与大气管理局6-10天展望中预计,截至3月5日东北部地区的气温将高于平均水平,当周该地区的取暖油需求量将低于平均水平,这也是一个月来该机构首次作出这种预期。在8-14天展望中预期,截至3月9日东北部地区气温又将低于平均水平。更为长远的1月期展望则是气温正常。伴随着美国东北天气的忽冷忽热,节后的油价运行难免有频繁反复。 伊朗核问题局势趋紧 国际原子能机构(IAEA)22日在递交给机构理事会和联合国安理会的报告中说,伊朗没有按联合国安理会决议的要求在2月21日前停止铀浓缩活动。伊朗原子能组织副主席穆罕默德·赛义迪重申,伊朗不能接受联合国安理会第1737号决议要求伊朗停止铀浓缩活动的相关规定,将继续实施自己的核计划。该国计划在近期安装3000台用于生产浓缩铀的离心机,预计可以在5月份投入运作。面队伊朗方面的强硬表态,美英等国已开始寻求对其进一步制裁。美国副国务卿尼古拉斯·伯恩斯将于26日前往伦敦,与中国、英国、法国、俄罗斯和德国的代表会晤,希望能够草拟出另一份制裁伊朗的决议草案。预计与第1737号决议相比,新决议的制裁措施将更加全面和严厉。24日,美国副总统切尼代表政府作出了可能对伊朗动武的首次表态,海湾地区的局势也骤然紧张。美军的“约翰·斯滕尼斯”号航空母舰战斗群已抵达伊朗东南部的阿曼海,与在那里的“艾森豪威尔”号航母会合。部分军事专家认为,美国对于伊朗发动空袭行动的准备已经进入后期阶段,而春季将有能力展开攻击行动。伊朗核问题作为近年来地缘政治因素的代表,不时出现于国际油市报道之中。我们无法简单臆断局势去如何演变,但可以明确的是目前伊朗局势正进入一个相对敏感阶段。回顾过往类似因素出现的情形,在未升级为战争时油价尚难出现单边上扬,而一旦局势出现明显缓和又往往快速回落。因此,美伊等国的表态或安理会等机构重要决议的发布都可能让油市再泛波澜。 基金头寸变化频繁 尽管纽约油价自1月中旬时已有了每桶10余美元的涨幅,基金头寸表现却决非人们想象那样坚定的持多。1月16日左右正是美国东北气温转冷的时候,这个时间点基金头寸变化最为明显,当时基金总持仓达到峰值。随后油价因天气反弹,但基金净仓一直为空,尤其最近两周净空逐渐增加,而总持仓减少。这与过去的基金增仓油价上涨的规律正好相反。而期货期权的持仓报告中,非商业头寸在1月16日大举翻空进多。大胆推断,在油价下跌过程中,基金大量买入当时价格较低的看涨期权,同时在期货市场保持净空对锁继续下跌风险。后来,油价果然在天气转冷的时候反弹且波动猛烈,涨权权利金大涨,基金大幅获利,而在期货市场持仓结构只是小幅调整。从NYMEX市场近低远高的合约机构上看,基金在期货市场上持空换月也是比较合理的。CFTC最新公布的持仓报告显示,截至2月20日,基金在NYMEX原油期货市场再由上周净空转为净多7862手,不过总持仓大减22711手,其中有部分是三月合约交割的原因。NYMEX原油期货期权市场中,基金持有32199手净多,持多家数仅为92家,这明显少于空方的117家。单纯从基金期货头寸方向转换频繁和总持仓脱离峰值考虑,当前油价上涨难步坦途,大型基金仍在依靠利用期权工具参与油价上涨。 国内燃油相对强势难续 当前纽约原油期价处于震荡上升格局中,国内燃料油有望趋势性跟随,但之前的相对强势恐难维继。此前由于天气原因西方套利船货到港推迟,新加坡燃料油市场曾出现供应短缺,库存降到1000万桶以下的偏低水平。根据新加坡国际企业发展局最新公布的数据,截止2月21日当周,新加坡燃料油库存狂增425.7万桶至1438.4万桶,创11周新高。当月220-230万吨船货约有70%在下旬集中抵达新加坡,伴随库存大幅回升,燃料油价格将承受实质压力。春节期间行情就可见一斑,新加坡180CST三月燃料油纸货涨幅不足1%,实货价差和裂解价差均不同程度走软。三月燃料油对迪拜原油的裂解价差已由春节前的-11.30美元/桶降到14.25美元/桶,这也是自1月4日以来的最低水平。尽管近日BP的现货采购对价格形成一定支撑,但2月上旬对原油的相对强势将明显转为偏弱。节前国内燃料油现货稳定主要源于进口成本居高,随着新加坡市场的供应形势改善,进一步上涨空间将大大受限。即便未来两周后市原油出现上涨,国内燃料油期货跟随幅度也将受限甚至出现滞涨。 小结 综上所述,春季美国汽油消费有望继续支撑原油期价季节性强势,而停产炼厂恢复生产、美国东北天气变化以及伊朗核问题等因素则可能引发油市剧烈震荡,近几周基金在期货市场多空转换频繁也令当前的油价上涨动能尚难言强劲。受新加坡市场燃料油供应恢复影响,节后国内燃料油期货最明特征将是出现偏软态势,操作宜采取震荡思路进行高抛低吸。 北方期货 王亮亮

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||