|

|

|

|

|

市场展望:铜价寻底之后仍将有望再度冲击新高http://www.sina.com.cn 2007年02月01日 00:15 弘业期货

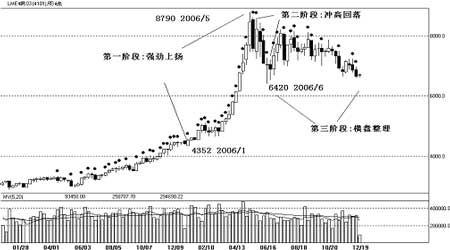

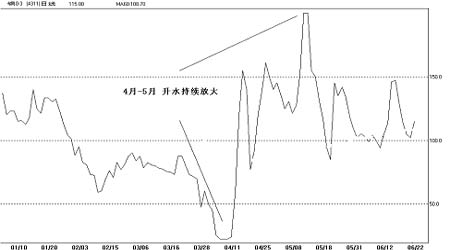

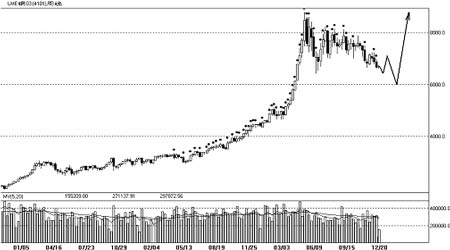

2006年铜市回顾及2007年展望 2006年,铜价在6月份之前演绎了一波强劲的上涨行情,经过调整之后,在下半年大部分的时间当中基本维持在6400-8000美金之间运行。展望来年的行情,笔者认为,铜价寻底之后仍有望冲击8000美金甚至再创新高。 图一:伦敦铜走势图 一、2006年铜市回顾 如图一所示,回顾今年以来的行情,伦敦铜的走势大致经历了三个阶段: 第一阶段,2006年1月至2006年5月,伦敦铜从4352美金上涨到近8800美金,呈现强劲上扬行情; 第二阶段,2006年5月到2006年6月,伦敦铜在冲高8800美金后最低下跌至6420美金,呈现冲高回落行情; 第三阶段,2006年6月到现在,伦敦铜基本维持在6400-8000美金之间运行,呈现横盘整理行情。 1、供应紧张诱发挤空行情 图二:伦敦铜库存走势图 图三:伦敦铜升水走势图 如图二所示,尽管今年1-3月伦敦库存有所回升,最高曾达到13万以上,但3-7月,伦敦铜的库存持续减少,由于库存本身的绝对水平不高,库存出现持续下降则会加重现货供应紧张程度。6月20日,伦敦铜库存跌破10万关口,达到9万9千多吨。截止到6月30日,伦敦铜库存下降到9万3千多吨,7月份时最低达到8万9千多吨。 另外,从图三,我们可以看到,4-5月份,伦敦铜现货/三个月期的升水持续放大,由50以下最高上涨至200附近。现货升水上涨,同样表明现货供应紧张。在库存下降以及升水放大的双重影响下,基金借助基本面的利多题材再度发起了一轮持续挤空行情。在此期间,伦敦铜由4350美金上涨到最高8000美金。 具体分析这个阶段铜价的走势,又可以将其分为三个过程: 第一个过程,铜价由4350美金上涨到6000美金。在此期间,铜价的上涨主要来自基金买盘的支撑; 第二个过程,铜价由6000美金上涨到7000美金。在此期间,铜价的上涨主要来自空头平仓买盘的支撑; 第三个过程,铜价由7000美金上涨到8800美金。在此期间,铜价的上涨仍然是受到基金买盘的支撑。 2、利率恐慌导致价格出现快速回落 图四:美元指数走势图 2006年5月11日,美联储再度升息,将联邦基金利率提高25个基点至5%,随后有关FED将持续升息的说法不绝于耳。在伯南克就任FED主席以来,面对日益严峻的通货膨胀,其在很多公开场合发表了其抑制通胀的强硬立场,因此市场对美联储将持续升息的预期十分强烈,美元在随后的时间里出现大幅反弹。另外,其他国家央行纷纷加息使得投资者开始对全球货币的流动性感到担忧,由此带来的“利率恐慌”在随后的时间了影响了基本金属以及贵金属市场。 在伦敦铜创出8800美金的历史新高后,经过半个月的震荡,铜价在多头平仓盘的打压下大幅下挫,截止到6月14日,最低下跌到6420美金。在此轮价格的下跌过程当中,库存下降似乎被市场所忽视,不过现货/三个月期升水下降的确也反映出市场的一些强弱变化。目前升水维持在100附近。 从LME持仓量的变化情况看,伦敦铜的总持仓整体呈现持续下降趋势,由高峰时的25万多张回落到24万张以下。持仓量减少表明,面对利率提高,金属市场的资金选择退场观望从而规避风险。 3、“中国因素”对伦敦铜价的支撑效应逐步减退 众所周知,伦敦铜始于去年的这一波强劲上涨行情要归功于市场对“中国因素”的充分挖掘。中国经济强劲增长带来的铜需求量迅猛提高使得国外基金开始大肆宣扬中国需求对全世界的影响力,基金借助这一题材发动了有史来前所未有的铜市井喷行情。 不过,今年下半年以来,市场开始重新审视“中国因素”,随着中国铜进口量减少,“中国因素”对铜价的支撑效应逐步减退。据海关11月8日发布的数据显示,中国1-10月包括半制成品在内的铜进口量同比下降22.4%至168万吨,其中10月当月铜进口量为165,001吨。中国铜进口量减少尽管有内外比价缩小的原因,但对于做多资金而言,它们或许仅仅考虑到是中国需求量在减少。 由于库存增加、升贴水走低、全球经济放缓、保证金比例提高等因素,伦敦铜的交易规模不断下降,投资者的关注程度降低,基金退场意愿增强,伦敦铜的总持仓快速减少。受此影响,伦敦铜在下半年基本上维持6400-8000美金之间运行。 二、2007年铜市展望 1、国际几大投行对2007年铜价的预测 国际投资银行对明年国际铜价的看法正出现巨大分歧。JP摩根、美林证券、麦格理银行等国际投行看空明年铜价,而巴克莱资本(Barclays Capital)和瑞银集团均看多明年铜价。 巴克莱资本最新的预测显示,近来表现不佳的铜市场明年可能会再次令人吃惊,2007年二季度达到每吨8100美元,而2006年四季度,铜的平均价格为7230美元。 巴克莱资本日前发布的2007年全球展望报告中指出,因紧张的供给、时不时的罢工、持续下降的库存,以及强劲需求,特别是来自中国的强劲需求,2007年有色金属市场将延续牛市步伐。尽管过去数月精炼铜库存有所回升,但市场依旧供不应求。一旦中国开始补充日益枯竭的库存,铜价将再度飙升。 与巴克莱资本相同,瑞银集团看好明年铜价的理由也是中国铜需求可能会强劲反弹,将明年铜价预测值调高到每吨9000美元。 麦格理银行最新报告将2007年铜过剩量从原先预测的15万吨调升至24.1万吨。 美林证券称,2007、2008年的期铜价格将低于今年,并预测今年期铜价约在3.08美元/磅,2007年约为2.40美元/磅,2008年则为1.65美元/磅。 JP摩根称,2006年供应短缺问题在2007年不会经常发生,因为多数劳资谈判都已和平落幕,加上铜矿先前因牛市而扩大的产能也可望在明年浮现,将进一步打压铜价上涨,明年期铜平均价格每吨将落在5700美元左右。 2、2007年铜市基本面情况分析 笔者认为,2007年铜价在寻底之后仍有望冲击8000美金甚至再创新高。 第一,国内方面,进口量会转降为升。经过2006年的大幅下降,目前中国铜的年进口量已经不足100万吨。因此,新一年铜进口量的下降空间明显缩小。随着经济规模的扩大和加工制造业的发展,以及相关方面和企业补库的需要,预计2007年中国铜的进口量将超过100万吨,比上年有所增加。 从新一年的宏观格局来看,尽管2007年中国经济增长的上升周期还没有结束、中国还处于重化工业时期、全球经济增长也不会出现根本性逆转,并且还有建设社会主义新农村的新因素涌现,因而铜的消费继续保持增长格局,但其力度却有减弱,增速相应回落。一是目前拉动全球经济增长的两大发动机:中国和美国经济增长在2007年可能会放缓。二是由于调控部门对高耗能产品出口的抑制,2007年中国铜的出口量将有较多减少,预计全年铜的出口量不足上年的一半。这部分资源必然要求转向国内消化。三是汽车等耗铜产品的“井喷”增长难以再现。 值得注意的是,由于06年下半年铜价基本上呈现振荡行情,伦敦铜价长期徘徊不前,沪铜的交易热度下降,加之中国出台的一系列调控政策,国内现货企业对相对高的铜价采购意愿降低,现货商观望气氛十分浓厚。 现货商采购热情降低并不能表明国内现货消费不景气,而只是高铜价在一定程度上暂时限制了现货商的采购进程,毕竟国内的消费还是有潜力的,消费需求不会因为相对高的铜价而一蹶不振。目前,国内铜价处于相对的低价区,如果价格继续保持低位振荡或者出现大幅下跌则会激发国内现货企业潜在的采购热情,一旦企业补库行为出现,铜价再度走高则是情理当中的事情。 第二、伦敦市场,持仓量增加为铜价重抬升势创造了条件。06年11月中旬,伴随着铜价跌破7000美金关口,伦敦铜的总持仓量有所增加,这表明铜价振荡区间被打开已经吸引了新资金进场。毕竟在利多因素被充分挖掘之后,基金欲通过区间振荡方式拉抬铜价明显有些力不从心,只有将铜价的振荡区间放大才能激活交易气氛,为价格上涨积聚更多动能。后期,在铜价继续寻底的过程中,持仓量若能持续放大,那么重新获得的上涨动能将逐步增强,期价再度上涨将是不可避免的。 06年11月之后,伦敦铜现货/三个月期一度呈现贴水状态,不过从趋势上看,现货有望再度走强并呈现升水状态,这将在一定程度上支撑伦敦铜价继续走强。 3、2007年铜市技术面分析 图五:伦敦铜走势展望 如图五所示,2007年伦敦铜价走势将呈现先下跌后上涨再回落寻支撑的态势,在第二季度之前,期价在下探6000美金后有望再度挑战8000美金关口,甚至在基本面的配合下再创历史新高;进入下半年,铜价在创出新高之后将再次测试8000美金关口的支撑,如果全球经济放缓,需求下降,铜价再度走弱则不可避免。 弘业期货 孙朝旺

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||