|

|

|

期铜市场走势分歧加大 把握季节性操作的策略http://www.sina.com.cn 2007年01月24日 00:18 北京中期

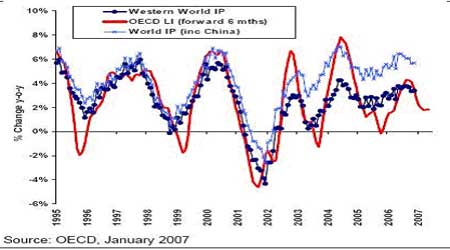

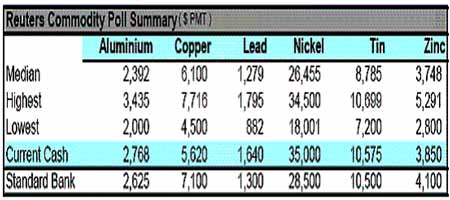

美国经济软着陆机率加大但中国经济有隐忧 进口近期料增加国内供给 废铜市场值得高度关注 国际精铜供给仍呈增加趋势 机构预测分歧加大,但季节性操作策略应可取 跨市正套策略时机逐渐成熟 上周期铜震荡走弱,具体来看,影响这一走势的因素有以下几个: 1.宏观经济方面 上周利好的经济基本面因素有:IMF执行长认为2007全球经济增长将接近5%。他认为受房地产市场持续低迷影响美国经济放缓,但由于较低的能源价格支撑就业增长和消费增长,美国经济实现软着陆的可能性加大。这同时提高了日本能保持经济复苏的预期。而OECD领先指标企稳给出下半年经济成长强劲的希望,尤其是北美,最新公布的OECD领先指标对全球经济的减速给出了一些积极的信号,因此市场预期金属需求的下滑可能有限。从近期公布的经济数据看,美国似能稳定实现软着陆。上周三公布的12月PPI增幅略高于预期,但远较11月数据温和,因能源价格涨幅回落,12月PPI较上月上升0.9%,扣除食品和能源的核心PPI上升0.2%,高于此前市场预期的0.5%和0.1%;11月资本净流入升至749亿美元,高于10月的净流入604亿美元,足以填补当月国贸易逆差,11月贸易逆差为582亿美元;12月工业生产增长0.4%,设备利用率为81.8%,2006年工业生产成长4.0%,为2000年以来最大年增幅;经季节调整后,12月房屋开工月率上升4.5%,年率为164.2万户,12月营建许可月率上升5.5%,年率为159.6万户,高于分析师预期的156万户和150万户。12 月零售销售指数环比增长0.9%,强于预期的增长0.7%。因此美国经济学家调整了他们的利率预期,即预计美联储将在5月9日的FOMC会议上开始降息周期,而不是在3月20日的会议上。另外,美国著名评估机构标普认为,在新兴市场经济强劲增长及欧洲经济持续复苏推动下,2007年全球经济将增长4.5%。总体看,美国经济增长相对放缓的可能较大,其对铜价形成的利多影响将相对削弱,欧盟、日本的经济增长将维持强势,但其对铜价的利多影响较为有限,因其绝对消费量水平相对美国、中国并不太高,而发展中国家的经济增长对铜价的利多影响将更为有限,因此应辩证看待全球经济高增长水平对铜价的影响。 OECD领先指标与工业生产成长 不利的经济基本面因素有:发改委专家预测今年下半年中国经济可能出现拐点。国家发改委宏观经济学会秘书长王建认为,受产能过剩集中释放的影响,中国经济今年也许将出现拐点,今年经济增速有可能会跌落至8%。这是因为,四年前的投资周期将在今年结束,一旦高投资带来的巨大产能开始集中释放,全面的生产过剩危机将不可避免。而投资一旦放缓,经济下滑在所难免。另外,美国经济疲弱会加重本国经济外需放缓的风险。近年来贸易顺差的显著扩大对缓解当前的生产过剩压力起到了巨大作用,但美国经济在今年一旦减速,外需扩张有可能陷入停顿,这不利于缓解产能过剩。不过笔者以为全年经济增速应在9%以上,尽管如此,中国经济相对放缓对铜价将形成相对不利的影响,但由于国内绝对消费量的高水平,铜价仍会抬高历史运行空间。 2.进口因素影响 最新海关数据显示,中国2006年精炼铜和铜合金进口较上年减少31.5%,总计为969,349吨;2006年铜精矿进口较上年减少11%,达到361万吨。进口下滑主要是受到高铜价及不利的进口比值影响,12月开始,比值逐渐改善,进口数量开始有所恢复,近期公布12月份的进口数据就说明这一点。而1月份的进口盈利大幅增加,现货高升水的状况也吸引国外库存回流。周三,位于中国最近的LME韩国仓库的铜库存总计为37,125吨,其中16,650吨即44%为注销仓单。而当日全球LME库存为199,125吨,其中注销仓单的比率为12%。周五LME库存大幅减少5275吨,而亚洲库存减少3475吨。当日注销仓单1.68万吨,占全部库存的8.72%,这说明库存回流中国的可能性较大,预计将在1月底2月初对国内供给产生一定压力。 3.废铜消费影响 有必要关注一下废铜市场,据悉现货市场废铜价格维持稳定,因前期进口价格过高导致。对于粗铜或废铜市场对精铜产量的影响,麦格里和巴克莱认为,粗铜市场远远小于铜精矿市场,且粗铜和废料并不是开采材料,它们的供应具有价格弹性,而且有限,因此冶炼产能闲置或关闭将在中长期内影响铜的供应。但从现货市场了解到,前期高价位的进口量使得贸易商惜售,因价格下跌,而随着国内进口比值的改善,新一轮的精铜进口及废料进口将增大国内供给的压力,因此至少在可预见的第一季度,国内维持目前现货高升水的格局应不会太久。LME期铜可能由于国内的进口需求增强表现相对强势,因此这种格局应有利于买伦抛沪策略。 4.供给及库存因素 国际铜业研究组织(ICSG)在最新月报中称,2006年1-10月全球精铜产量比消费量多出12.8万吨,2005年同期为短缺29.8万吨。全球1-10月的精铜消费量较上年同期增长2.5%。欧洲仍是唯一出现增长的地区,欧洲总消费量在前10个月较2005年同期增长11.3%。美国消费量在10月下降14%,部分因阴极铜供应短缺。全球其余各地10月的铜消费量基本持平于9月。全球10月矿铜产量较9月上升14%,因之前制约矿产量的劳资纠纷和经营问题得到解决。同一周,世界金属统计局(WBMS)公布,2006年1-11月全球铜市过剩353,000吨,高于1-10月报告的306,000吨。其数据不包括从政府释放的库存或任何其他未报告库存。总的来看,供给进一步增加的压力正逐步体现。目前LME铜库存已升至近19.3万吨,相当于全球一周的消耗量。而有关供给平稳增加的消息还有:智利国有矿业协会(Sonami)预计智利2007年铜产量将由去年预估的535万吨增长5.6%至565万吨左右。因此铜原料的问题也许在更长的中长期内会体现,但目前来看,精铜的供给呈稳步攀升趋势。 5.机构预测情况 上周路透发布了最新的商品调查结果如下: 可以看到铜的预期均值在6100附近。麦格里银行认为,由于经济强劲增长导致全球需求增长率重新加速,铝、铜和镍在2008年上半年将会变得再度紧张,这些市场将再度回到短缺状态。而对近期金属价格的前景其仍保持谨慎,对于铜、铝和镍在接下来的几个月,供应预期将超过需求。然而,2007年晚期和2008年早期经济成长的加速,将再次导致市场紧张。,南方铜业认为,在一连串的下跌后,预期铜价不久将回升,今年平均价格在每磅3美元(6,600美元/吨)。国家发改委则认为,2007年全球铜产量将继续大幅增长,国际电解铜市场将由供求紧张转为供求基本平衡。与此同时,一度为市场忧虑的世界主要铜矿劳资谈判基本结束,全球铜精矿供应紧张的局势有所缓和,有助于2007年国际市场铜价回落,国内住房、汽车、电力行业对铜的需求依然旺盛,预计国内电解铜价格回落空间有限,预计全年平均价格在每吨60000元左右。 结合上述机构观点,笔者以为今年期铜价格均价的预期主要集中在5200/吨至6100美元/吨,个别机构预测会重新破历史高点甚至到9000美元/吨,这说明今年期铜市场的分歧加大,操作把握的难度也相应加大,但从上述机构预测较为达成共识的是,在季节性消费的旺季,期铜走强的可能性较高,特别是在今年第四季度,第二季度期铜也有可能走强,但不及第四季度。因此总的来看,投资者可相应采取季节性操作策略,具体点位则结合技术点位进行把握。 北京中期 蔡晋荣

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||