|

不支持Flash

|

|

|

|

国内燃油趋势难被看好 但远期合约跌幅将受抑制(2)http://www.sina.com.cn 2007年01月22日 00:35 北方期货

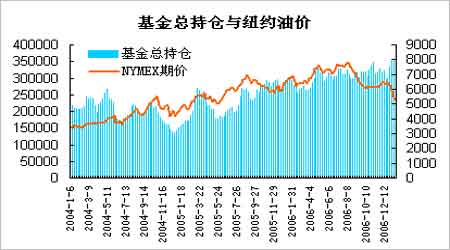

三、基金持仓 摘要:基金减空加多,净空几近消失,总持仓再创历史新高

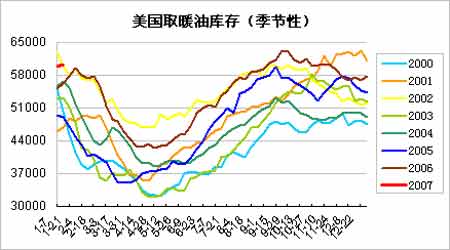

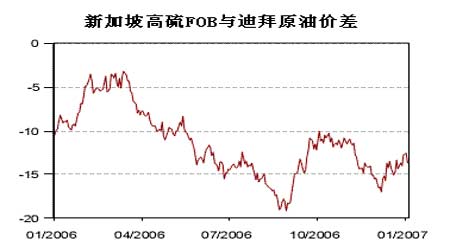

四、周度评论 美国东北暂别暖冬天气 本轮原油暴跌一个最显著的题材就是厄尔尼诺现象造成美国在2006/07年度几乎全境的暖冬。较为长期的预测中,美国仍将经历温暖天气,不过这个趋势近期将有所变化。美国国家气象中心称,东北部地区平均温度在06年12月份多数时间内远高于正常气温后,当前已降至或接近正常值。且预测未来8至10天内东部海岸气温低于正常水平。美国国家海洋与大气管理局18日预计,07年2月天气将较之先前预期更为寒冷,因厄尔尼诺现象有所减弱。天气利空的打压有望阶段性消失,能否形成象样的反弹将靠每周公布取暖油库存数据中来反映。从取暖油库存季节性波动规律来看,未来两周有望形成拐点。地缘政治方面,尼日尔三角州解放运动组织武装袭击的威胁有所抬头。 尽管油价跌幅明显,但市场对于OPEC减产效果更是怀疑重重。英国油轮跟踪机构Oil Movements的构预计,欧佩克截至1月27日四周的原油日出口量为2450万桶,较截至2006年12月30日四周的日出口量增加35万桶/日。油轮跟踪机构Petrologistics的初步报告也称,欧佩克日产量增加大约10万桶。单纯OPEC减产减少垄断份额对油价不利,减产而且石油出口是很多海湾国家的财政收入主要来源,内部对于减产矛盾加大将影响后续减产效果。 基金持仓处于历史高位 纽约原油在元旦假期后下跌之迅速令人始料不及。因为当时天气温暖这一利空消息已经在市场上充斥一个多月之余。每当油价有剧烈波动都很容易让人联 想到基金的操作。基金最近四周完成从净多——持平——净空——持平的头寸变换,节奏与行情涨落走势吻合。需要注意的是,目前不单投机性基金总持仓,整个的NYMEX原油期货总持仓都处于历史高位。即使在暴跌过程中也尚未表现为投机多头的溃逃,多空头寸转换均是以增仓来进行。 根据CFTC的统计,截止1月16日基金在NYMEX原油期货市场上减空加多,净空2032手,较上周大减20326手,总持仓为354478手,将上周记录提高3452手。从NYMEX原油期价与持仓关系历史来看,基金总持仓与期价呈正向关系,持仓增加是不利于油价下跌的。技术上看纽约原油正经历大级别下跌,因此我们尚无法简单臆断这次的行情演绎是否会遵照历史规律,但巨大持仓基金动作至少已令纽约油价每天1美元/桶以上的涨落幅度成了平常之事。此外,前期油价暴跌与美元汇率的反弹节奏也曾有惊人吻合,恐与部分指数基金调整头寸有关。美元阶段表现也很可能成为油价在整数关口的参考。 燃料油与原油的强弱转换 新加坡燃料油本月有限减少了供应压力,而东亚需求强劲,加之当地贸易商抬价维持了价格的坚挺。由于进口成本的影响,国内库存水平较低,因此黄埔港180CST现货价格坚挺于2800元/吨。国内燃料油期货处于同新加坡纸货市场一样,合约价格呈现近高远低的格局,尽管趋势整体看跌,但在原油几次急跌过程中跟随幅度较小。 从长期来看,当前的燃料油偏强具有阶段性特征,该品种作为下游产品替代较为容易,难以真正意义的独立走强。新加坡180CST燃料油对迪拜原油的裂解价差目前已处数月以来-10美元/桶附近的较高水平,如此窄的价差后续的套利抛售将定会大量出现。通常船货预从西方订到运抵新加坡和东亚尚需要一个月左右的时间,目前新加坡市场预计2月份约有250万吨套利船货抵达,后续供应压力已现。静态看新加坡和国内的现货均处偏强格局,但动态来看未来却存在价差走软而补跌的可能。由于投机空头大量参与,目前的主力合约FU0704是交易活跃三合约中最弱的一个,静态的大幅贴水现货将抑制跌幅,同时也增加了空头移仓成本。即便是国际油价下跌趋势明显的阶段,国内燃料油复杂的合约结构和新加坡市场由弱转强又转弱的升水变化也加剧了操作难度。 油价后市展望 全球原油供求关系改善为年内国际油价定下大级别调整的基调,50美元/桶大关或将是重要心理关口,但在趋势中实际意义不大。不过,由于前期连续的兑现利空已有可观跌幅,天气转冷将使纽约原油期价出现震荡反复而确认短期底部,反弹幅度有待冷空气持续和库存数据的配合,另外突发地缘政治因素也不应被忽略。国内燃料油趋势难被看好,但远期合约的短期跌幅将受抑制。如果原油能确认反弹,预计其将有短期快速回升的过程。未来几周新加坡市场燃料油价差变化值得密切关注,一旦走软又将使沪油在前期抗跌过后出现滞涨。 北方期货 王亮亮

【发表评论】

|

不支持Flash

|

||||||||||||||||||||||||||||||||||