|

|

|

现货强势苦苦支撑铜价 沪铝成为市场唯一亮点http://www.sina.com.cn 2006年12月20日 00:12 经易期货

一、12月11日~12月15日市场综述

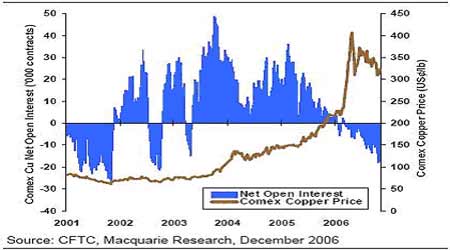

本周,上海铜期货价格较上周有800元/吨的跌幅,不过相对于LME市场的下跌幅度来说,国内的走势还算“强”。 在美国FED公布利率决定以后,铜价曾连续两日出现了比较有力度的下跌。但是,整体基本金属市场相对的强势显然暂时挽救了铜价,在周三晚间铜价跌破6800美元/吨以后,其他基本金属的价格相继出现了走强,因此,铜价能够在目前极为不利的基本面条件下保持相对的稳定。 国内市场由于缺乏投资者的关注,整体的波动率较小,连续两个交易周国内铜期货主力合约的价格波动只有2000元/吨左右。而现货市场的波动就更小了,在近一周的时间里现货市场基本维持在65000元/吨以上的价格,无论LME市场出现多大的变化,国内现货价格都相当稳定。 这样的状况同时也反映在了其他期货商品上,由于股票市场的火暴,目前市场上大量的热钱并没有进入期货市场,因此我们可以发现无论是大连的玉米,还是上海的天然橡胶,抑或是郑州的白糖,在整体的波动性上都有所降低。在国内期货市场目前的大背景下,单边行情的出现还需要一定的时间,因此投资者在近段时间内宜采取区间交易策略。 铜市场 周一:伦敦金属交易所(LME)期铜昨日出现回升,在连续出现大幅下跌之后在周五出现双方争夺激烈收出十字星的结果,昨日反弹收涨。三个月期铜上涨45美元,报每吨6930美元,之前触及日低的6830美元。 上海铜继续维持在上周五的波动区间内交易,整日的波动不足400元/吨,市场陷入了死一样的沉寂之中。 周二:国际期铜市场在昨晚的交易中未能延续前两个交易日的反弹之势,LME三个月铜收报6830美元/吨,下跌100美元,COMEX-3月期铜合约下跌3.90美分至每磅3.0945美元。市场并没有就智利铜矿劳资危机及中国11月份铜进口量大幅增加的利好做出反应。 沪铜12日小幅高开,震荡整理,全线小幅收高,盘中交投较为温和,持仓有所增加。主力0702合约以64000元开盘,收至64160元,涨幅0.74%。上海有色金属市场长江现货铜今日报价为:65800-66000元/吨,较昨日上涨600元/吨左右,平水铜升水260元/吨。 周三:LME期铜温和下滑至每吨6,700美元以下,此后扳回跌幅,尾盘至每吨6,715美元,因LME铜库存增加4,600吨至171,300吨。 沪铜主力合约0702低开之后出现了小幅振荡上扬的走势,终盘报收于63830元/吨,上涨330元,持仓量增加1936手。 周四:LME期镍周四上涨至历史新高,受供应忧虑推动。基本金属全线上扬,期铜早盘开始上扬,场内交易中期铜继续上涨,尾盘回吐部分涨幅,终盘报收于6780美元,上涨了100美元,成交量为58647。 美国联邦储备局做出连续第四次维持联邦基金利率5.25%不变的决定与会后的声明印证了美国经济的放缓。同时美联储也强调了,住房市场显著降温是导致美国经济放缓的重要因素。制造业指数与住房市场的降温严重影响了精铜的需求量。而昨日美国公布的10月贸易赤字大幅减少令美元反弹,前期铜价在美国经济走软与美元指数走低中得到平衡,现在美元指数的反弹令铜价失去了一个重要的支撑。 沪铜14日大幅低开,震荡整理,全线小幅收低,盘中交投较为温和,持仓有所增加。主力0702合约开盘62850元,收盘63020元,跌幅0.99%。上海有色金属市场长江现货铜今日报价为:65500-65800元/吨,较昨日上涨100元/吨左右,平水铜升水500元/吨。 周五:伦敦金属交易所(LME)基本金属价格周五下跌,期铜跌至六个月低点,因美元上涨,且市场重新关注美国经济放缓问题。三个月期铜收低,报每吨6,635美元,盘中触及6月底以来低点6,618。周四收盘价为6,780美元。 上海期铜小幅上涨。主力702合约今日成交量略有减少,收盘较昨日结算价上涨230元。持仓量增加3044手至40418手。 小结: 伦敦三月铜价格两次达7250水平,但未能突破此水平(也是40日均线)。因此,技术上形成“双头”,目标是6645(11月低位)。随机指标指向较低水平,而这是另一个弱市信号。整体而言,7个月区间低位6410为更强劲之支持; Xtrata公司旗下的智利Altonorte铜冶炼厂可能发生罢工,且智利国有铜公司Codelco与Norte铜矿工人进行劳工合同谈判,这料将在下周继续支撑。市场担心铜的供应情况仍然存在风险,其下跌势头将受到抑制; 国内现货价格依然保持强势,使得期铜较外盘稍强。国内外现货比价达到了9.7:1的高水平,现货铜的进口将会有相对可观的收益。但是由于接近年底,国内需求放缓以及贸易商的后市预期,导致现货价格虚高而现货交易清淡,进口铜并没有大量投入市场 ; 铜0702合约跟随外盘震荡下行,但日内屡屡低开高走及总持仓的迅速增加表明国内在63000元/吨具有较强的买盘支撑。本周价格仍将走低,支撑61000,阻力64500,日内可逢低开买进。 铝市场 周一:当日期镍表现也比较抢眼,盘中保持坚挺,价格始终维持在33,700-34,250美元之间,终 场大涨500美元至34200美元/吨。标准银行指出,矿山接二连三地推迟投产推动镍价已成为近期小金属市场的明星。LME铝受阻2850美元后回落,收于2795美元。最近一个月内第四次尝试突破此位。此外,铝的价差再度收紧,表明近期空头继续存在。 美联储将在12月12日举行会议来决定下一步的利率措施。在制造业萎缩,但服务业增长的信号中,市场预计利率维持不变。不过需要关注伯南克最终是否发出信号,并承认经济减缓的速度快于他的预期! 最新的中国初步金属贸易数据显示中国11月铝出口从10月的7.24万吨增加至9.67万吨,铝进口也从10月的8.24万吨增至9.83万吨。 周二:LME三个月铝在昨晚的交易中窄幅振荡,终盘以一根十字星报收于2799美元/吨,微幅上涨4美元。尽管镍和铜的走势出现了大幅下跌,但LME铝依然我行我素,走势相对独立。库存方面依然为价格提供支持,LME铝12月12日库存减少2650吨至672050吨。 隔夜LME铝的下跌并没有给沪铝市场带来较大的负面影响,主力合约0702在交投清淡中小幅收升,最终收报20320元/吨,上涨50元。 周三:LME铝交易中维持在2800点附近振荡,走势较为独立,最终收报2795美元/吨,下跌4美元。从盘中表现来看,LME期铜和LME期铅的大幅下挫并没有拖累铝价走低,而LME铝库存的大幅下则降抵消了美元上涨等利空因素的影响。LME铝12月13日库存减少4800吨至667250吨,库存的持续减少依然是看多期铝价格的重要原因。 沪铝成了国内期货市场唯一的亮点,主力合约0702开盘后便在踊跃性买盘的推动下快速拉升,随后维持在20400的上方窄幅整理,尾盘则再次受到资金的推动而出现了拉升之势,终盘报收于20560元/吨,上涨240元,持仓量增加3974手至52584手,成交量急剧放大至5.3万余手。 周四:LME三个月铝在昨晚的交易中大幅上扬并一举突破了2850点的关键阻力位,最终收报2860美元/吨,上涨65美元,成交量为209779。LME铝库存的大幅减少是刺激铝价走高的主要原因,LME12月14日铝库存大幅减少5700吨至661550吨。 沪铝在昨天疯狂一时之后陷入了沉寂,主力合约0702全天维持在20500点一线展开窄幅振荡,振荡幅度不超过100点,终盘报收20480元/吨,下跌80元。现货价格有所回落,长江现货报价21440元吨,现货升水降至160元/吨。 据国际铝业协会(IAI)通报,2006年1-10月世界铝产量为2737.9万吨,与去年同期的2584.5万吨相比增长5.8%,IAI预测,尽管2006年原铝短缺,但来年市场上将可能出现过剩,由于新产能的投产和现有产能负荷标准的提高可能使产量增加,而需求的增长将从2006年的6.3%降低到5.7%。 周五:LME铝在铜价走弱和美元反弹影响下大幅下跌并吞没了周四的涨幅,最终收报2786美元/吨,下跌74美元。库存方面,LME12月15日铝库存增加3100吨,但上周总库存减少10250吨至664650吨。 隔夜LME铝的大幅上扬促使沪铝早盘出现了高开,但由于缺乏买盘的跟进,最终在电子盘的带动下出现了回落,主力合约0702收报20570元/吨,上涨90元。持仓继续向元月合约转移,0702合约持仓减少5362手,而0703和0704合约分别增加3044手和1703手。现货价格略有上涨,长江现货报价21460元/吨,上涨20元。 小结: 从近期(12月中旬)LME的持仓报告看,从目前到2007年2月之间仍然有接近20万手,即500万吨左右的未平仓合约。从LME盘面来看,其他金属都连续不断创历史新高,年初至今的涨幅从一倍到1.65倍不等(而铝价从年初的开盘水平到5月份的高点,涨幅仅仅为0.5倍),目前涨势明显乏力,基金有可能从其他金属转向铝市场。持仓量如此巨大,说明基金深度介入,激战不可避免; 从技术和盘面看,向上突破的可能性较大。而多空的看法仍然是分歧较大:美林集团预计2007年及2008年全球原铝将出现供应过剩的局面,将导致铝价下滑。并预计,2007年和2008年铝价将分别为95美分/磅和83美分/磅; 伦铝短线价格走势与10月底和11月初的价格走势相似,市场在接近2850阻力(50%分割位)出现下跌风险。周五显著下跌,似乎预警有下跌至2750/60区域的可能。2700/20区域为较强支撑,再次将吸引较多买盘; 沪铝站上20200元,并向上试探20580元,但成交量下降,市场人气冷清。本周现货交割,可能导致库存增加,现货升水面临考验。期铝将出现调整,但下跌空间不大。支撑20350、20000;阻力21000。 来自LME及Comex市场的数据暗示近月来铜的空头头寸稳固的增加交易商报告的CFTC指出大量投机者的净头寸从今年初的基本上平衡转向在上个月出现大量的净空头寸。甚至,上个月净空头寸(当前净空17082手或19.4万吨)已经触及了自2002年10月以来的最高水平。 图:Comex铜价格和大量投机者的净头寸 来自LME的持仓数据显示,自10月中旬持仓大幅增加,价格下跌超过了10%,这也暗示了新的空头是价格走低的重要驱动者。 图:LME铜持仓增加的同时价格下跌--暗示新的空头入场 至12月14日的5日和20日数据指出铜的新空头在持续入场。对于其它金属,在这期间的情况混杂,在过去的5日里锌上面有新的空头,但在先前的月份里有新的多头。对于铝,在这两个时期,新的多头似乎都是一个驱动者。 铝是唯一的仍有着在类似于5月份见到的持仓水平的基本金属,当时价格处于顶峰。铝价上次的顶点形成伴随着重大的持仓下降,这暗示着空头平仓是主要的驱动者。在5月下半个月及6月份新的空头进场是价格急剧下跌的主要因素。而最近的上涨,似乎空头仍将会认输。 图:LME铝持仓仍然高 二、市场结构 铜市场的库存仍然在执著的增加当中,同时铝市场库存也在继续减少当中。截止周末, 伦敦铜库存上升到了174100吨,铝市场库存下降到了664650吨。同时,市场的持仓出现 了同步增加的局面,其中铜市场持仓为229007手,铝市场持仓为559037手。分别为库存 的33倍和21倍。受到库存增减的影响,目前铜市场现货贴水为12/6,而铝市场现货升水 为21/24。随着本月的第三个周三的临近,铜市场贴水令铜价走低,而铝市场的现货升 水导致铝价受到支持。期权市场看,1月份铜看涨期权与看跌期权的比例为9829/5933, 持仓量相对不大,而且持仓较为均衡,因此不会对市场施加太大的影响。而1月铝则再 度出现高位看涨期权被挤压的影子。在本月期权宣告之后,我们又一次看到了在看涨期 权的高位的持仓集中的现象,2850美元有3750手持仓,2900美元有1740手,2950美元 4378手,3000美元5255手,3000之上有1300手。同时在看跌期权上,我们看到2750美元 有3250手持仓,2700美元有2799手,2600美元有1841手集中持仓,2750美元之上看跌期 权几乎没有交易。看涨期权再次于目前的价格之上出现16000多手的持仓,意味着在1月 的第一个周三前,市场仍然将由于卖权的被动而受到支持。同时,由于看跌期权在2750 美元之上几乎没有持仓,因此在2750美元之上,买方将不会产生利润而被迫放弃行权, 因此市场将在2750美元之下出现一定的支持。

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||