|

不支持Flash

|

|

|

|

郑棉走出小幅反弹行情 多空交投热情开始升温http://www.sina.com.cn 2006年12月14日 00:15 中诚期货

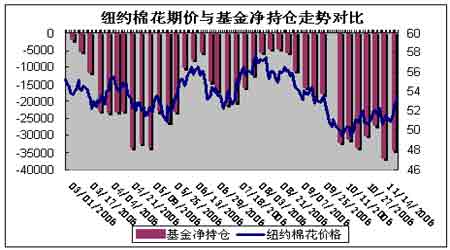

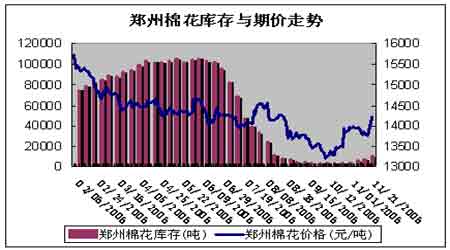

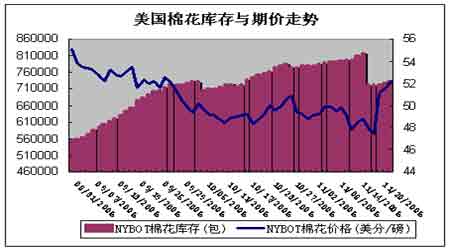

一、十一月份行情回顾 2006年11月郑州商品交易所棉花期货品种,走出小幅反弹行情。主力0705合约开盘价为13890元,最高价为14395元,最低价为13710元,收盘价为14185元。成交量方面有所增加,价格总体还是在不断走高,场内多空双方的交投热情开始升温,从成交和持仓量方面就明显可以体现出来。 本月,受中国纺织厂购买装期为2007年1-3月的进口棉以及美棉出口周报利多影响,纽约期货价格出现反弹。11月30日,2007年3月合约价格53.5美分/磅。亚洲主要港口到岸价(M级)57.27美分/磅,按1%关税计算,折人民币进口成本价11705元/吨(以7.8453汇率计价,下同),低于国内市场991元/吨;如按滑准税计算,折人民币进口成本价13149元/吨,高于国内市场453元/吨。 二、基金持仓与期价分析 CFTC发布的投机持仓报告,截至11月28日,基金持有多头头寸为35606张,空头头寸为63566张,净空头头寸为27960张,基金净空量继续增加。 三、基本面分析 无论是今年9月底的全国棉花电视电话工作会议,还是政府有关部门的表态,明说暗喻中或者一系列实际调控手段的实施都显示国家一直在强调的一个事实就是“保两头弃中间”的政策不变,这也是今年收购开门红被极大程度的遏止、导致收购价格一直走下坡路的主要原因,从2.9元/斤到2.4元/斤的籽棉收购价格,棉农和棉花加工企业的心理也经历了翻天覆地的变化,可以说棉花市场的信心因此遭受重创,而皮棉价格也一路跟随走低,3级皮棉14000元/吨已经成为久远的记忆。不过随着后期国家扶农政策的深化,籽棉收购价格再起波澜,截止目前国内3级籽棉主流收购均价(含新疆)重回2.60元/斤水平,最高价格已经超过2.7元/斤,而同期国内皮棉价格却并没同步跟上,显然政策性托市压力才是促使国内籽棉收购价格上涨主由。 而近期有传言说国家将开始收储,有言辞凿凿说收新疆棉50万吨,也有说收外棉,传言仍热闹喧嚣之时,郑棉已经借机上扬、彻底摆脱弱市格局。农民是中国人口构成的基石,纺织是中国的支柱产业,国家出于保护农民和纺织企业的角度考虑,始终在收储和发放配额上做文章,但真正尘埃落定的仍居少数。个人以为,国家从权衡各方利益和平衡市场整体供求产业链出发,稳定国内棉价才是大势所趋。从纺织品退税、人民币升值、欧美对中国纺织品进口设限等一系列国内外动作看,纺企的利润确实不如从前,降低原材料价格保证纺企的利润不被无形吞噬似乎是有效之举。但不顾市场的一味压低棉价行为,势必会引起市场最强烈的反击,所以即便国家为了安抚国内纺企而采取有效的调控措施也必然要考虑到市场的反映。05/06年度,中国实际进口外棉411万吨,而缺口数量几乎相当,从05年10月起的棉花缺口炒作到06年6月以后的配额炒作,国内棉价紧跟舆论之后大跳伦巴,郑棉更是用酣畅淋漓的起伏走势将消息面与价格的紧密性非常贴合的表现出来。事实上,当时的一些消息到现在都没有落实,不过是国家借助传闻的力量顺应市场所需忽悠了一下而已。 06/07年度国内棉花预测性缺口380万吨左右,而截止目前已进口外棉不过21万吨(此进口棉数量是使用新配额购买计算的),对此我们应该有个清醒的认识,配额的发放是迟早的,不过在于发放的形式而已。前期国家为了推动新疆棉的销售采取了买一吨新疆棉送一吨5%配额的政策,导致直至现在还有几家国内大型纺织企业堆积了上万吨新疆棉在家里,随着国内棉价与进口棉价差倒挂,原来奉送的5%滑准税配额几乎等同废纸,有消息说,为了安抚这类企业,国家正考虑用发放89.4的1%配额供企业采购外棉所用;另一方面关于国家调低滑准税的消息也传了好一段时间,所谓无风不起浪,无论传言是真是假,作为棉花加工企业对后期棉价谨慎乐观、随时根据企业的成本作好销售或期货保值才是上策。作为全球棉花定价中心,美棉价格的走势一直深深影响着中国棉花市场。9月,在国内新棉上市之机,当诸多棉花加工企业冀望国际棉价的上涨能带动国内走强时,国庆长假前纽棉的大跌却正式拉开了节后疲软的序幕,使得国内希望落空,市场压力陡增。全球产量增加、中国配额迟迟不发影响美棉出口、纽期CCC贷款棉增多等等利空因素频传,纽棉跌破50美分仍未激起买家兴趣,中国国内的棉市也因此陷入惶恐之中,内外棉市瞬间被悲观情绪笼罩,两市不能互为依托、一度有竞相下跌之意,郑棉一破再破、屡创新低、市场传出棉价步入“无底洞”的论调。而随着中国纺织企业暂时退出国际购棉大军,纽约期棉失去了有效的依托,市场更加惶惶然,不过随着国内郑棉见底信号的出现,纽约方面也开始摇摇晃晃的逐渐走出低迷。由此可见,美棉与中国国内棉市有着紧密的且相互依存的联系。 11月23日郑棉没有任何征兆的突破性大涨,市场顿时谣言漫天,但时至今日,上涨的真正原因仍深锁迷雾中。结合前段时间外商在国内抢购皮棉现象,有揣测是外商通过拉高郑棉出货的;也有传是国内囤棉企业拉高套保的,而更多的则说是入市资金借国家收储利好炒作的。不说传闻如何,郑棉的技术图形因此来了个咸鱼翻身是事实,当前主力705合约接连突破了中短期均线的压制后,日线上看上涨空间已然打开;不过在周线图形的40周均线处(目前在14500)尚有阻力。 年内,国内棉价一直低迷,纺织企业大多采用随涌随买的策略应对棉价不稳,难得有企业库存用棉达1月以上的。虽然调查显示国内棉纱产量处于增长状态,但都是产能过剩所致并非市场真实需求引发,所以纱价非但难涨且出现回落;近年国际涉限大棒直接对准中国挥舞、纺织出口受限,更多企业将目光转回国内,纺织竞争更加白热化、销售出现不畅,很多企业资金因此无法回笼、一些小型企业甚至一度停产避免更大的损失。这直接导致了国内棉价雄风难振,国内棉价与进口棉价出现倒挂。但国内纺企的采购目标转移也仍然没能回暖棉市,当前国内3级皮棉主流销售价格依然在12600元/吨左右,纺织企业拖欠货款也是此波棉价受困的主因。近日,随着期货价格的走高,现货报价也略有提升,新疆和内地棉花价格均有所上涨,现货价格稳中趋涨之势得到了巩固。但在纺织厂举棋不定时,国内棉价持续上涨有可能导致纺织企业购买进口棉。但另一方面,国内农产品争抢种地,油脂价格高企带动棉油等棉副产品价格上涨,都棉价上涨的潜在因素。国际现货方面,由于纽约期货的下跌,中国纺织企业采购了不少寄售棉,国际市场人士对此非常关注。而1%关税的89.4万吨配额即将下发,对刚刚企稳的国内价格的打击虽然是“立竿见影”,但对国际棉价来说又是一个重大利好。 而国际棉价的上涨势必会将内外棉价差缩小、乃至“倒挂”现象回归正途,这对已经处于低谷的国内现货无疑是有力支撑。而这1%的配额要下发是板上钉钉的事,对于国内棉价的影响应该是短期效应,所以我们大可不必有“兵临城下”的仓皇。综合看来,目前国内外棉价都处于较低水平,而年关的日益临近将迎来纺织企业的补库高峰。 四、后市展望 11月国内现货价格继续犹如“老牛拉慢车”似的缓慢爬升,纺织企业对于棉花企业的上调报价并未强烈抗议,或多或少都有原料采购,不过时不时的还是对棉花企业的看涨信心“泼些凉水”,致使棉价难见大起色。与此同时,市场中有关国家将收储部分新疆棉的消息不绝于耳。此情此景,不由得联 想到2004年度的情景:由于2004/05年度新棉上市时间较预期略晚,9月国内棉花供给出现短期“断档”,导致棉价出现一波上涨行情,涨势一直持续到9月下旬。 内地标准级棉到厂均价也由月初的12700元/吨涨至近13200元/吨;10月中旬新棉开始大量上市,内地标准级棉到厂均价开始下跌;10月下旬在国家准备收储消息刺激下,棉价自谷底反弹。之后经过一段时间的盘整,至元旦长假纺织企业集中采购棉花时棉价逐步走出盘整期,开始小幅攀升。仔细回味,我们发现2006年度与2004年度有惊人的相似之处,虽然2006年新棉上市较2004年要早,但真正开始集中收购也是10月份的时候了,“十一”之后棉价开始大幅下跌,11月中旬在“囤棉之风”盛行、籽棉价格开始反弹的影响下稳中有升,后期棉价能否继续上行以及上涨空间会有多大目前要看国家有关收储政策如何制定,如果收储政策真会于近期出台那棉价后期走势与2004年度相似的概率会增加。 本月纽约期棉现货合约压至46美分以下,从基本面看,市场似乎还没有走出底部。但市场的格言是,永远不要将赌注押在技术指标之上。因此,价格底部很可能正在形成,基准3月合约在进入2月这段时间,价格将在50-55美分之间滑动。但是,如果中国在1月初还没有开始采购的话,价格可能临时降至50美分以下。 中诚期货 贺东

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||