|

不支持Flash

|

|

|

|

基金动态:增持金融商品净多 减持农产品净多http://www.sina.com.cn 2006年12月13日 00:10 北京中期

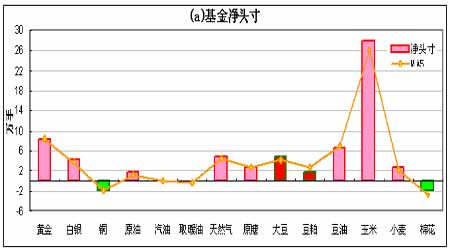

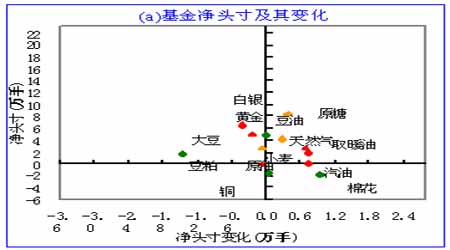

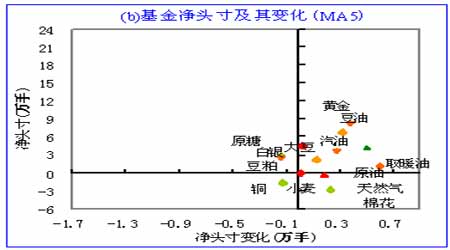

基金增持金融商品净多 减持农产品净多 -------最新基金动态(截至12月5日当周) 上周受美元指数低位反弹影响,黄金、原油均出现回落,其中黄金现货下跌21.6美元/盎司,WTI原油连续价格下跌1.52美元/桶。基本金属则出现分化走势,期锡涨幅最大,达3.5%,期铅涨幅其次为2.06%,再次是镍和铝,涨幅分别达到1.03%和0.48%,铜和锌则出现中幅回调,幅度分别为1.7%和1.16%。上周美元指数反弹1%是造成上述品种价格回落的主要因素。上周农产品均出现高位回落,其中小麦跌幅最大为6.44%,其次玉米跌幅达4.71%,豆油和大豆跌幅分别为3.67%和2.90%。 基金动态方面,截至12月5日当周的CFTC持仓数据显示,在我们跟踪的14种商品中,基金持有11种商品的净多头寸和3种商品的净空头寸。从基金动态二维图可以看出,黄金、白银、原油、取暖油、大豆和小麦处于净多加码状态;天然气、原糖、豆粕、豆油和玉米处于净多减磅状态;汽油处于净空加码状态;铜和棉花处于净空减磅状态。从5周平均角度看,黄金、白银、原油、天然气、大豆、豆油、玉米和小麦处于净多加码状态;原糖和豆粕处于净多减磅状态;铜处于净空加码状态;取暖油、汽油和棉花处于净空减磅状态。 从基金动态一维图可以看出,在我们跟踪的14种商品中,上周增持净多和净空头寸的商品数量之比为6:1,减持净多与减持净空的商品数量之比为5:2。基金净头寸绝对值变动最大的是豆粕和棉花,豆粕减持净多头寸1.45万手,棉花减持净空头寸0.95万手。基金净头寸百分比变动最大的是汽油、豆粕和棉花,净头寸变动占各自总持仓的比例分别是-16.6%、-6.9%和5.9%。整体来看,贵金属和原油出现净多增持,农产品大豆、小麦少量净多增持,棉花则净空大幅减持。 农产品豆类系列中基金继续分化增减持,大豆净多头增持急速下降,小麦净多增持则大幅反弹,豆粕、豆油和玉米则出现不同程度净多减持。上周大豆总持仓41.82万手,净多微幅增至4.8万手,继续创今年的最高净多持仓,去年净多最高值为5.76万手,近几年最高净多持仓为03、04年的7.05万手,继前周净多大幅增持后,上周净多增持很不明显,显示价格区间震荡及基金投机多头有所畏忌。另大豆今年净空峰值为4月11日的4.7万手。豆油总持仓达28.30万手,较前周大幅减少,总体仍处高位持仓,年初以来,总持仓一直呈递增态势,在前周中幅减持净多之后,上周基金仍中幅减持0.43万手达6.53万手净多,今年净多头寸峰值在7月中旬的8.08万手;玉米总持仓137.44万手,继前周小幅增加后,上周则大幅减少,总持仓数量继续从历史高位滑落,净多头寸减少加0.26万手至27.95万手,净多从前周历史净多峰值化落,前周高价位与高持仓积聚的风险略有释放,以前峰值为6月6日的26.1万手;小麦净多大幅增持0.69万手至2.68万手,总持仓增加至42.41万手;原油总持仓较前周大幅增加4.6万手至117.24万手,净多减持0.72万手至1.90万手,出现9月底以来的最高净多头寸。今年净空头寸峰值在2月21日的3万手附近,净多峰值为5月2日的9.4万手;黄金总持仓33.05万手,较前周大幅减少,今年峰值位于5月2日的35.9万手,净多头寸则出现小幅增至8.36万手,峰值为年初的15.1万手;铜总持仓减少至6.88万手,本周净空持仓略有减持0.05万手至1.71万手,另总持仓近两年谷值在04年6月底的5.8万手,今年峰值在年初的10.3万手,最大峰值在去年4月的13.2万手,净空持仓最大为11月21日的1.81万手。 上周期铜呈震荡下滑走势,主要受到的影响因素有以下一些。 美指反弹,金价回落,铜价跟随下滑。美国11月非农就业人口增加13.2万人,高于市场此前预估的11万人。失业率为4.5%,与预期持平。10月未决房屋销售指数下滑1.7%至107.2,超过市场预期108.6的值;第三季度非农生产力环比年率修正为上升0.2%,较上年同期增幅为1997年第二季以来最小,第三季度单位劳工成本环比年率修正为上升2.3%,分别低于0.4%和3.3%的预期;10月工厂订单较上月下滑4.7%,大于4.0%的预期值,也是6年来的最大幅下降;美国11月非制造业指数为58.9,高于56的预期值。11月民间部门就业人数增加15.8万人,高于市场12.5万人的预期值。FED公布美国10月消费者信贷减少12亿美元,大幅低于市场预估增加40亿美元之值。10月消费者信贷较上年同期下滑0.6%,为1992年10月以来最大降幅。另外,英国10月工业生产月率下滑0.8%,为2005年8月以来最大月度跌幅,德国10月工业订单月率下滑1.1%,市场预估为上升1.1%。可以看出,欧盟经济数据有所减弱,美部分数据好于预期,之前经济减速的市场预期有所消化,因此美元指数出现一定程度的反弹,刺激金价高位回落,带动了铜价的下滑。由于美国经济进入平缓增长阶段,其对后期铜价的高位运行起到较大压制作用。 欧洲经济快速增长,对铜价运行起中性支撑。上周ECB实施一年多以来的第六次升息至3.5%,并调降了对今明两年的通膨率预期,同时上调今明年经济增长率估值。ECB预计今年欧元区消费者物价调和指数(HICP)增幅介于2.1-2.3%,预估区间中点下移至2.2%。2007的增幅料介于1.5-2.5%,中点在2.0%。央行前次的今明两年HICP增幅预估区间中点为2.4%。今年欧元区经济增长率预估为2.5-2.9%,中点在2.7%,明年分别为1.7-2.7%和2.2%,而2008年经济成长可能在1.8-2.8%,中点落在2.3%。之前8月的预估报告中预期,今明两年经济成长率分别约为2.5%和2.1%。ECB调低今明两年的通胀预期以及相应调高了经济增长,这反映未来金属需求仍有望维持强势,近期到欧洲的高现货升水也反映了这一点。 利空方面的影响因素有: 第一,全球最大的铜矿生产商之一的南方铜业公司周四表示,调高位于秘鲁南部的Toquepala和Cuajone铜矿储备预估和前景,前者调高铜矿储备83%,矿山寿命达到23年,后者铜矿矿石储备上调了8%,矿山寿命为3年。并称产量将较当前水准上升10%,2009年起每座矿山年产量增加30,000吨。 第二,中央经济工作会议将明年经济增长目标定于8%,并表示这一数据有可能上调,但显然其目标值较低。今年三季度国内生产总值同比增幅放缓至10.4%,二季度则同比增长11.3%,全年增速大致为10.4%左右,而央行初步预计今年经济增长将超过10%,物价上涨将在1.5%左右。申银万国研究所最新报告认为,2007年中国经济仍将保持比较高的景气度,考虑到出口和投资增长率会有回落,全年的增长率为9.8%,比今年约回落0.7个百分点。总体看,经济增速相对下滑将带动金属需求的相对下降,对后市铜价高位运行形成一定不利影响。 第三,JP摩根调低基本金属价格预期,其中铜明年调至5700美元/吨,铝2280美元/吨,2008和2009年则分别下调至3400、2800以及1900、1900美元/吨。 潜在利多影响因素有: 第一,罢工因素仍然存在,但对铜价支撑影响相对减弱。智利Codelco公司提议向Norte的三个工会提议加薪2.0%。该提议远低于Norte的另外三个小型工会在提前完成合同谈判后获得的3.8%的薪资增长,Calama 1号、2号和3号三个大型工会决定按照法定的谈判期,拒绝提前进行谈判,这可能导致明年一月份的罢工。另外,智利Altonorte铜冶炼厂工会主席表示,工会工人预计将在本周末拒绝公司提出的一项新的薪资协议,并发动罢工。该冶炼厂每年加工82万吨铜精矿,并生产29万吨阳极铜。 第二,精矿供应吃紧可能会限制中国2007年铜生产水平,虽然中国冶炼产能提升。因面临较低的冶炼费用,中国冶炼厂正准备关闭其部分冶炼设施来减少铜精矿消费量。冶炼厂将利用粗铜、冶炼原料和废金属作为冶炼原料来维持精炼铜产量。现货市场,矿商向中国港口交货的铜精矿加工精炼费报价为55-66美元/吨和5.5-6.6美分/磅,没有价格分享条款,而5月初报价曾达到200美元/吨和20美分/磅的顶点。该利多因素需密切注意,铜矿的紧缺必定影响精铜产量减少,但目前来看,这一因素还未在市场体现,国内产量仍呈稳步增长。 综合来看,中期铜价仍呈弱势震荡格局,短期罢工因素对铜价有一定支撑因素,但谨防追多。 一、基金动态一览表

资料来源:美国商品期货交易委员会 图表制作:北京中期 注:1、单位:手; 2、净头寸=基金多仓—基金空仓,该数值为正值,说明基金持有净多头寸,为负值说明基金持有净空头寸; 3、净头寸变化=本周净头寸—上周净头寸; 4、MA5表示相邻的左边一列的5周移 动平均值; 5、基金动态一维图和二维图的数据均来自上表相应的列,以下不再说明。 二、基金动态一维图 三、基金动态二维图 北京中期 蔡晋荣

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||