|

不支持Flash

|

|

|

|

期铝套利:跨市展期收益强化 跨期关注库存升降http://www.sina.com.cn 2006年11月21日 09:03 北京中期

一、行情评述 过去的一周(2006.11.06-11.10),LME三月期铝在能源和期铜大幅下挫的背景下未能独善其身,重新滑落至前期整理区间。具体而言,周初期铝在经过前一周的大幅下跌后呈现出企稳的迹象,前四个交易日多空双方在2700关口进行反复争夺,最终期价在周五回落至前期2410/2710的整理区间。LME三月期铝在上周五收盘于2625美元/吨,较前一周下跌70美元。当周期铝合约成交量734249手,周五持仓量543950手,较前一周有较大的下降。周五LME库存为67.69万吨,与前周基本持平。但是现货贴水进一步扩大,周五达到c32/26的水平,现货供应相对充足。 上周国内市场一如既往地追随伦铝市场,展开了震荡整理的走势。具体而言,期价在周初大幅跳空走低回补先前伦铝的深度跌幅,随后追随外盘行情进行震荡整理。其中,消费旺盛的现货背景在盘中得到较为充分的体现,但是各月合约受制于多条均线阻力,最终在外盘走弱的情况下震荡回落。上周五主力1月合约收盘19800元/吨,较前一周下挫700元幅。上周沪铝多空双方的主动平仓较多,持仓量较前一周有较大的下降。上周末库存上升3348吨至2.64万吨,小幅回升。 现货方面,上周国内各主要现货市场消费持续良好。消费市场对低于21000元/吨的铝价有着较强的买入兴趣,各地库存消化较大,铝价由此得以在高位支撑,现货升水在周末更是扩大到600元/吨附近。广东地区现货消费好于华东地区,当地库存下降明显。 近日国内氧化铝价格跌幅不大,进口氧化铝价格多在2500元/吨附近,中铝现货价格则维持在2400元/吨,而非中铝氧化铝多在2300元/吨左右。预期后市仍有下跌空间,但是降价的幅度和空间将进一步的缩小。我们对市场会出现2000元/吨的现货价格很有信心,届时部分氧化铝生产将面临亏损的现实。 表1:上周(2006.11.13-11.17)期现货市场铝价统计

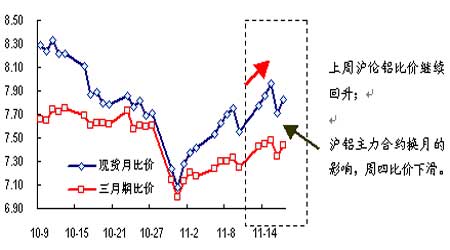

资料来源:北京中期注:LME-伦敦金属交易所3月期铝下午三点价;上海期货-上海期货交易所铝主力合约三点收盘价;上海现货-上海长江现货价格中间价;广东现货-广东南储现货价格中间价;氧化铝现货-连云港进口氧化铝完税价;氧化铝FOB-欧洲港口氧化铝FOB报价。 二、沪伦铝两市比值和出口盈亏 上周国内市场追随外盘进行宽幅震荡,两市比价在国内原铝市场现货供应紧张的影响下有所提升,而且近月合约的比价上升的势头更为强劲。两市三月期铝比价在上周五国内收盘时达到7.44,远高于原铝出口盈亏的临界点。 图1:沪伦铝现货和三月期比价走势 资料来源:北京中期注:LME三月期铝价格为下午三点国内收盘时价格,LME现货价格根据LME三月期铝价格和上日现货升贴水折算。 根据我们的统计,原铝作为铝产品进出口贸易的一个重要组成部分,其在铝产品进出口结构中的比重逐步下降。但是根据原铝出口进行测算的出口临界点,依旧有助于我们分析国内外市场比价关系的变化与发展。 按照6.7的出口临界点测算,以上周五(11月10日)的国内外比价水平计算,各月份原铝出口均会出现大幅的亏损,每吨铝锭出口的损失在1500至3500元不等。出口关税的大幅上调对国内原铝出口的负面影响尚未体现出来,反倒是前期国内贸易商为了逃避15%的关税而加快出口使得国内现货市场库存下降明显。 我们认为沪伦铝比价仍未达到一个新的均衡,考虑到出口关税上调的效应有望在后期得到进一步体现,两市比价在未来有着走弱的需求。 表2:国内原铝出口盈亏与比值参数

资料来源:北京中期 注:1、各月出口收入=(LME三月期铝价格+对应月份升贴水+贸易升贴水)×汇率×(1-关税税率)-杂费 2、LME三月期铝价格为沪铝收盘时的报价,沪铝价格为当日收盘价 3、LME各月份升贴水都是相对三月期而言,其中现货升贴水是沪铝收盘时的伦铝0-3升贴水实时报价,9-1月升贴水是前一交易日伦铝的隔月升贴水价格,与伦铝收盘时的升贴水实时价格可能有差异,但差异较小。 4、出口盈亏为对应月份的出口收入减去沪铝收盘价 5、出口比值为出口盈亏为零时沪铝价格/LME对应月份合约价格。实际比值低于进口比值表示出口盈利,高于后者表示出口亏损。 6、现货和近月出口盈亏对于判断是否会引起大量出口的作用较大,而远月出口盈亏只是作为参考。 7、贸易升贴水在原铝出口过程中变化频繁,同期内也难有权威报价,故此处$20数值近作参考,具体可根据出口合同谈判结果确定。 三、两市升贴水结构与建仓和移仓条件 当前国内BACK而国际CONTANGO的市场形态下,反向套利可以取得双边的展期收益,尤其是在近期伦铝与沪铝升贴水结构进一步强化的情况下,“买沪铝抛伦铝”的跨市套利在近月合约下可以获得双边展期收益,在远月合约情况下伦铝展期出现亏损,综合来看仍能获取展期收益。 表3:跨市套利双边展期收益(元/吨)

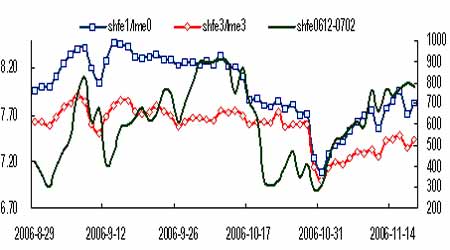

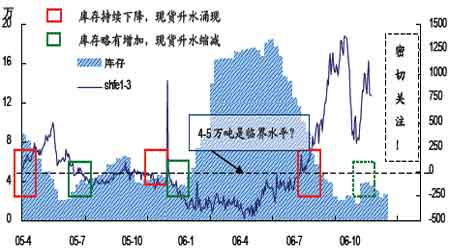

注:1、伦铝展期收益的计算是基于北京时间前一天晚上的收盘价,隔月价差(即展期收益或亏损)根据当天的人民币兑美元汇率调整为元人民币/吨。 2、由于伦铝交易保证金视经纪商而定,所以此处只计算不考虑保证金杠杆效应的展期收益。 3、实际操作的展期收益视展期时间和合约月份而定。 4、这里计算的是反向套利,在国内BACK而国际CONTANGO的市场形态下,在伦铝和沪铝的展期都为盈利。“综合”项是展期的整体盈亏,负号表示亏损,正号表示盈利。 5、如果是正向套利,则伦铝和沪铝展期都是亏损,相应地,双边展期收益就变成了展期亏损。 6、展期收益并非立即就可得到的收益,只是说获得了更好的比值条件。 四、隔月价差、库存与两市比价 上周国内现货供应总体上依旧呈现紧张的局面,周末公布的期交所库存比上周增加3000多吨,升至2.64万吨。考虑到上周沪铝换月因素,上周各地库存实际消化数量值得肯定,从而保证了现货升水处于高位。由于伦铝近期震荡走弱,沪铝远月合约上涨乏力,近高远低的隔月价差进一步扩大,我们跟踪的0612/0702合约的价差也由前一周的700扩大到800附近。 伴随上周隔月价差扩大的是国内外两市比值的回升,三月期比价多位于7.4左右水平,而现货月比价更是达到7.8以上。与此同时,现货月比价上升的速度明显快于远月合约的比价。由于两市不同月份的比价都远高于原铝出口盈亏的临界点水平,对沪铝合约的隔月价差走势没有形成直接的作用。 图2、沪铝隔月价差与沪伦铝比价 库存的变化对短期内沪铝期现货隔月价差有着直接的影响。考察2005年以来国内现货升水与库存的变化,两者之间存在较强的负相关性。当库存出现下降或上升到一定水平时,现货升水也随之扩大或缩小。我们还粗略地估算4-5万吨是现货升贴水结构发生逆转的临界库存。当然这种估算并不准确,但是近两年的现货升贴水结构表明,在库存持续下降并降至较低水平(诸如4万吨以下)时,现货升水出现并扩大;而当库存有着较为明显的回升迹象时,现货升水迅速缩小也并非难事。 近期国内消费买盘对现货库存有力的消化和伦铝市场陷入整理回调的格局,使得近高远低的隔月价差进一步扩大。在低库存水平下,“买近抛远”的跨期套利仍在获取收益。而对于伺机进行“买远抛近”的投资操作来讲,当前仍需密切观察市场的动态,耐心等待市场或将出现的现货供应增加和较为可靠的库存回升迹象。 图3、沪铝隔月价差与上交所库存 五、后期走势与操作建议 近期市场给我们最深的印象就是宽幅震荡,未来市场重回“内弱外强”的轮回尚需时日。目前来看,出口新政对国内原铝供求状况的影响尚未完全释放,国内市场的强势仍属于阶段性特征,而新政影响的后续释放将在两市比价、库存以及隔月价差中得到体现,也将是套利投资者介入的良机。当前,沪伦两地市场都在进行较为深刻的回调,而在低库存水平下,沪铝的调整主要是受到伦铝的影响。 当前伦铝已经进入超卖区域,期价位于布林通道下沿,短期内有望酝酿反弹行情。我们预计,考虑到届时两地市场的强弱转变,沪铝在未来伦铝的反弹过程中也仅仅会扮演跟涨的角色,即使两地比价没有明显的下降。操作方面,“买沪铝、抛伦铝”的跨市套利正在获取相应的收益,短期内可以继续持有。但是当前沪伦铝各月比价已经处于较高水平,后市依旧要关注两市现货升贴水结构和库存的变化,适时了结。 跨期套利方面,“买进抛远”的投资机会在于现货升水持续扩大,0612合约有望向现货价靠近,从而拉大隔月价差。但是当前市场需要关注库存的变化,尤其是对交割铝锭的消化情况。当前隔月价差已经出现滞胀,不宜过于坚守。实际上,本周或更远一些时间内,在未来伦铝触底反弹和国内现货消费相对滞胀的情况下,市场有望出现“买远抛近”的投资机会。以0701/0703为例,当前价差位于650-700元左右,投资者以市场现货供应充足、价差缩小迹象明显为介入依据,目标价差250元附近。如果趋势出现相反方向,则迅速止损。 北京中期 王峰

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||