|

不支持Flash

|

|

|

|

全球供应不足库存难以回升 基金看好期铝后势http://www.sina.com.cn 2006年11月14日 08:32 中诚期货

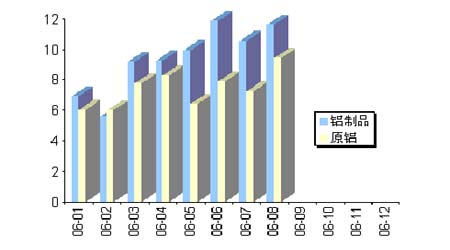

一、策略剖析 投机: 预计铝价在19500附近有强支撑,短期看有冲击21000的可能。20000以下可逐步建多仓。 二、十月份走势回顾总结 沪铝十月自国庆长假后以5日均线为依托,基本保持一路上扬的走势,主力合约701从10月9日的19200元/吨连续拉升,到10月26日达到21240元/吨的高点,然而27日风云突变,中国财政部对110项资源性等出口商品则以暂定税率形式加征出口关税,其中铜、镍、电解铝等11项有色金属产品为15%,如此大的税率变化对于国内铝价无疑是当头一棒,期铝价格由此连续下跌,10月31日,中铝公司决定从2006年11月1日零时起,将现货氧化铝售价从2950元/吨下调至2500元吨,降幅达15.25%。这是中铝从8月份以来第4次下调氧化铝价格,双重利空导致了当日沪铝多头恐慌性出逃,空头在午后的抛盘达到高潮,价格一度触及跌停价格19530,最后报收19680元/吨,3日累计下跌1700元/吨,基本又回到上月末的价格水平。 三、关税调整的影响 中国财政部于10月27日公布,将对58项进口商品实施较低的暂定税率.煤炭、成品油、氧化铝等26项资源类产品的税率由3-6%降低为0-3%;同时,将以暂定税率形式对110项商品加征出口关税,其中,铜、镍、电解铝等11项有色金属产品为15%。其中,氧化铝进口关税从5.5%下调到3%,而电解铝出口关税则由5%提高到15%。此消息被市场解读为对国内铝价的重大利空,而对国际铝价反倒是利好,因为中国是氧化铝最大的进口国,铝锭的净出口国,降低氧化铝进口关税,直接减少了铝锭的生产成本,会刺激国内铝厂增加产量,而调高铝锭出口关税,增加了国内生产商的出口成本,会减少中国对世界市场的供给,推高全球铝锭价格,同时,会使国内市场现货压力加大,打压国内铝价,改变国内外铝价比值。从近日国内外市场的走势来看,由于出口成本提高,沪铝连续合约在三个交易日内从21340元/吨下跌到20400元/吨,跌幅达到4.4%,而LME三月铝则上涨了1.2%。这也进一步拉大了两个市场的价差。但是,我们也应该看到此次国家调整出口退税的消息虽然对国内铝价会有一定打压,但是国内两天的大幅回调已经基本到位(如上图所示). 从商品的供求关系角度来看,关税调整并不会增加市场供应,也不会削减市场产量,因而关税政策是一个有限影响因素。如果国际原铝价格因中国出口关税调整而走高,那么国际铝价走高又会刺激出口的增加,市场的供求平衡并不会因关税政策的改变而发生太大改变,但可能会有短暂失衡的现象存在。其实际影响效果仅仅是增加了流通环节的成本,因而对铝价的运行趋势并不会有实质影响力,而增加贸易成本往往能够推动价格走高。中国海关统计数据显示, 1-8月原铝出口量同比下降31.5%至58.98万吨。但是今年1至8月我国铝制品累计出口74.78万吨,比去年同期增长了64.6%,其中8月出口铝制品11.59万吨,同比增长79.2%。从这些数据我们可以看出,原铝的出口在大幅下降,而铝材的出口却大幅上升。原铝的关税上调了,铝材的关税并没有变动,这说明企业已经对出口产品的结构进行了调整,消化了关税提高对生产成本的不利影响,也就减弱了关税调整对铝价的影响程度。所以铝价的走势经过短暂的调整以后依然将回归原来的走势。 今年1-8月中国铝制品和原铝出口量 四、氧化铝价格再度下调刺激产能释放 近期中铝一改往日氧化铝价格下调过程中动作迟钝的角色,多次率先地大幅下调氧化铝现货销售价格,最为引人注目的是最近的两次调价:一次是9月26日将现货价格由先前的3800元/吨下调到2950元/吨。另一次是11月1日将现货价格再次下调至2500元/吨。两次下调价格幅度之大,领先于当时现货市场价格,让业界大跌眼镜。这是中铝从8月份以来第4次下调氧化铝价格. 虽然氧化铝和铝产能的增长节奏是铝市场的重要推动因素, 而氧化铝价格下调刺激了电解铝产能释放,但新增产能发挥效力还需要一年左右的建设期。更重要的是,从近期出台的政策看,国家限制电解铝等高耗能产业的决心仍然不容置疑,因此,供给的扩张也是有限的。今后两至三年里关键的价格推动力将是全球的需求增长节奏. 虽然中国对全球铝产量的影响受到更大的关注, 同样值得强调的是自2000年以来,中国铝需求已经每年平均增长16%。继续以这样的节奏增长将使每年的需求增长达140万吨,足以消化所有预期增加的中国铝产量– 甚至更多。近期没有理由预期中国的年需求增长率会低于10%,虽然预期美国的消费支出放缓会影响中国半成品和成品的出口增长,导致需求增长在2007年降低 (16%) ,今年为(20%)。预期世界其它地区的增长率2007年会温和地下降, 考虑到美国经济的软着陆,需求增长在不包括中国的情况下将从2006年的近4%放缓至2007年的约2.3%,而经济增长预期将在2008年加速, 预期世界需求在不包括中国的情况下2008年将增长近5%。 五、国际库存低位徘徊 LME原铝库存小幅下降,由9月底的69万吨降到当前68万吨左右的水平。与此同时,LME现货升贴水延续了9月份的坚定表现,由9月底的现货贴水31美元/吨一举转变为10月底的现货升水11美元/吨。结合西方国家原铝现货升水状况,LME库存的变化似乎并不能反映国际市场上的原铝供应的紧张状况。国际铝业协会最新公布的数据显示,2006年9月底西方国家生产商未加工的铝库存降至160万吨,同比下降17.7万吨,环比下降1.4万吨。实际上,近几年9月份原铝需求都呈现季节性的增长,库存在该时期都会大幅下降,其中,2003年9月下降8.3万吨,2004 年9 月下降5.2万吨,2005 年9 月下降13.5 万吨。今年9月库存仅仅下降1.4 万吨似乎有点令人失望。就此我们是这样理解的:当前国际市场的原铝库存已经下降到了维持正常生产的较低水平,进一步下降的空间有限。在这种情况下,生产商更愿意通过轮库方式或者在市场上采购原铝满足生产,而反映在LME市场上就是原铝供应由相对充足转变为相对紧张,现货升贴水结构也向逆向市场转变,同时西方国家现货市场上的地区升水也得到支撑。目前看来,未来原铝市场库存的恢复将是一个相对漫长的时期,短时间内的供需均衡并不能对低库存水平下的现货供应给予充分的保证,先前被消耗的库存何时补充仍将会是市场长期关注的焦点。如果将西方生产商未加工铝库存、日本主要港口(横滨、名古屋和大坂)铝库存以及三大交易所(LME、Nymex、SHFE)铝库存进行叠加,截至9月底世界原铝库存总量为280万吨,仅可满足6星期的西方需求,再次创出历史新低。如此低的库存水平,仍会对铝价构成一定支撑。 六、基金持续介入 在即将到来的12月份中,铝市场将成为基金逐鹿场。在基金不断的介入下,伦敦金属交易所的铝市近期持仓一直维持在55万手以上,较年初40余万手大幅增加,其中40%的持仓集中在12月和明年1月。在铝期权合约上,12月份也有大量看涨持仓,有58302份看涨期权和19715份看跌期权。在上海期货交易所,铝主力0701合约的持仓量和成交量都创下了新高。市场关注于伦敦交易所空头100万吨的巨额持仓将如何实现交割,而传闻其中有大量中国生产商的保值盘,更使得市场担心国储铜事件在铝市场上重新上演。无疑,中国出台加征有色金属的出口关税政策,加上欧式期权的行权风险,铝价正在给交易商带来无限上涨的想象空间。麦格理银行一份报告称,铝价将可能再次上涨到3000美元/吨以上。 七、结论 总体来看,沪铝虽受关税调整和氧化铝价格下调的冲击而短期下挫,但长期的上升趋势并没改变.全球供应的不足,库存难以回升,加上其涨幅不及其它金属,使得基金更看好它的后势。Standard Bank在月度报告中也预计,铝价将继续逼近3,000大关.对于沪铝701合约来说,11月份19500是其短期底部,20000以下可介入做多,只要伦铝价格稳定在2700美元/吨之上风险应该不大。 中诚期货 黄肖耘

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||