|

|

|

|

|

大豆豆粕套利分析:大豆与豆粕有很强的相关性http://www.sina.com.cn 2006年09月28日 01:21 大连商品交易所

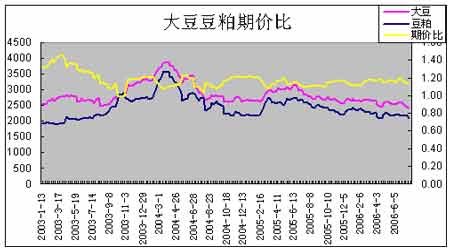

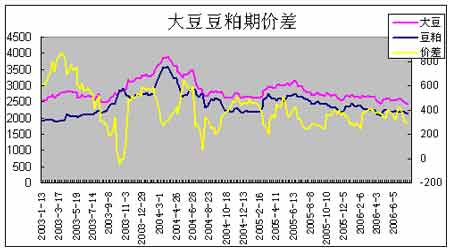

套利分为跨期套利,跨商品套利,跨市套利及期现套利。其中所谓跨商品套利,是指利用两种不同的、但相互关联的商品之间的期货合约价格差异进行套利的一种投资方式,它通过买入某种商品某一交割月份的期货合约,同时卖出另一相互关联商品相同交割月份的期货合约,然后在有利时机将这两个合约进行对冲平仓而获利。由于其获利不是基于单个商品合约价格的上涨和下跌的绝对值,而是基于不同品种合约之间价差的扩大和缩小的相对值,因此,相对其他投资方式,跨商品套利具有同等收益下风险较低的特征。 对于大豆和豆粕这两种商品来说,由于豆粕是大豆加工后的主要产品之一,因此,其价格和大豆价格间有着紧密的联系,同涨同跌的趋势非常明显。然而另一方面,豆粕价格除了受到大豆原材料价格的影响外,还受到饲料养殖状况、替代品(如其它油籽粕、鱼粉和肉骨粉)的价格、以及大豆加工的另一主要产品——豆油的价格水平等多种因素的影响,并且在国内目前的期货合约设计上,黄大豆一号合约只能用国产大豆通过设置在大连的交割仓库进行交割,而豆粕合约主要用进口大豆压榨后的豆粕通过集中在华南和华东的交割厂库或厂库进行交割,这些因素又常常会造成豆粕与大豆价格间价差的波动,为我们进行大豆与豆粕间的跨品种套利提供机会。 一、大豆豆粕相关性分析 大豆与豆粕有着很强的相关性,由以下公式可以看出: 压榨利润=压榨收益—压榨成本 =豆粕出厂价×0.82+豆油出厂价×0.17—大豆入厂价—120(*) ——已除去1%的损耗; ——(*)该值取东北、华东、华南地区压榨费用平均值 1、大连商品交易所大豆与豆粕套利获利范围定量分析 根据对大连商品交易所大豆与豆粕期价比值的历史数据分析,我们发现其变化具有一定的规律性,在从2005-5-9到2006-7-24这一年时间里,波动范围在1.09到1.20之间,最低值出现在2005-08-01的1.09,当时大豆期价为2795元/吨,而豆粕期价2553元/吨,最高值出现在2005-5-9的1.20,当时大豆期价为3007元/吨,而豆粕期价2502元/吨。经过统计分析,均衡位置大约在1.14。 为了更清楚地说明跨商品套利的获利范围,现对其进行了定量的分析。 1)当比值大于或等于1.20时,卖出大豆,买入豆粕是可行的,当比值逐渐缩小并接近1.14,就能获得无风险的收益。 假设豆粕价格为z,大豆的价格为1.20z,豆粕价格波动x,大豆价格波动y,当回归到均衡位置时,(1.20z+y)/(z+x)=1.14,那么y=1.14x-0.14z。交易的损益为p,分为以下几种情况: 大豆、豆粕期价同涨,二者比值逐渐减小,豆粕的收益大于大豆的损失,p=x-y 大豆、豆粕期价同跌,二者比值逐渐减小,大豆的收益大于豆粕的损失,p=│y-x│,但因为x、y均<0,所以p=x-y。 大豆跌、豆粕涨,二者比值逐渐减小,豆粕、大豆均是盈利,因为x>0、y<0,p=x-y。 在从2005-5-9到2006-7-24这段时间里,豆粕期价的波动范围是2098-2741元/吨,大豆期价的波动范围是2421-3169元/吨。当二者比值为1.20时,豆粕期价的波动范围缩小到2391-2741元/吨,大豆期价的波动范围缩小到2421-3592元/吨。当二者比值为1.14时,豆粕期价的波动范围缩小到2517-2741元/吨,大豆期价的波动范围不变。 2)当比值小于或等于1.09时,买入大豆,卖出豆粕是可行的,当比值逐渐扩大并接近1.14,就能获得无风险的收益。方法同上。 2、大豆豆粕价差分析 首先从最直观的历史差价来观察其价差走势。从上图可以清楚地看出大豆和豆粕差价的大致波动范围,然而并没有剔除交割因素对于价差的影响,因此图中有些地方还是显示出较大的升幅和跌幅。造成这种情况的原因是国内豆类期货合约临近交割月时市场流动性严重不足,通常情况下成交和持仓都处于非常低的水平,因此大豆豆粕套利操作应该避开临近交割月的合约。 从图中可以看出,大豆与豆粕的价差一般波动在300——550之间,同时根据压榨公式的经验值,可以得出一个跨大豆和豆粕的常用套利值: 价差大于600时,买豆粕卖大豆 价差小于400时,卖豆粕买大豆 特别说明的是,上面400和600是为了理解的方便,给出的两个很刚性的数值,不是说当价差达到这两个数值时,就一定能够进行相对应的操作。在实际操作中,一定窑根据综合因素,会在这两个数值的上下做一些浮动。 3、季节性价差变动 就季节性而言,大豆与豆粕的价差在第一季度一般趋于下降,这段时间正是我国的春节前后,即将集中出栏畜禽对豆粕需求的增加和油厂因春节放假而开工率降低造成豆粕供应量的下降,使得豆粕的价格相对坚挺,而国产大豆正好处于上市后的集中供给期,价格相对较低;到了第二季度,大豆与豆粕的价差一般会有所增加,因为此时国产大豆集中供给的压力已有所减弱,随着消费的日趋旺盛,大豆价格逐渐走高,而豆粕则在畜禽大规模出栏后的需求下降和油厂开工率提高造成的供应增加的双重压力下,价格的上涨压力较大;第三季度,随着畜禽补栏后对豆粕消费的逐渐增加,豆粕价格开始上涨,而此时大豆由于消费旺季已经过去,价格步入调整,导致大豆和豆粕的价差再次下降;到了第四季度,水产养殖的结束和“国庆”、“中秋”两节前部分畜禽的出栏,使得豆粕消费自高峰开始下降,再加上豆油需求的逐步旺盛所导致的油厂开工率的增加,豆粕价格开始大幅回落,因此,尽管收获季节的到来,使得大豆价格面临这新豆上市的压力,但大豆与豆粕的价差一般会有所增加。 4、价差分析中应注意的问题 套利的基本概念虽然可以用很简单的文字来表述,但套利投资作为资本市场里一项独具风采的投资理念和交易模式却是一门博大精深的学问,需要众多学者不断摸索探讨,现就利用价差图进行大豆期货套利的误区进行分析如下: 1)价差图不能和套利划等号 建立在过去历史交易记录数据统计分析基础上的价差和价差图在形式多样的套利投资活动面前,并不具备普遍的指导意义。比如交割套利,它针对的是在特定的短期时间跨度内现货市场价格和期货市场合约价格之间出现的落差,对过大或者过小的比价关系发起攻击,谋取相对合理的利差,建立在过去历史交易记录数据统计分析基础上的价差图对于这样的套利帮助不大。 2)记录是过去的,行情是现在的 基于历史交易记录数据统计的价差和价差图虽然是做出跨月套利或跨市套利投资决策时的重要参考依据,但应该认识到这些价差和价差图都是过去市场交易情况的汇总和纪录。所以,不用动态的发展变化的观点来看市场,单纯拿过去的、历史的、静止的交易记录数据统计生成的价差和价差图来硬性比较判断市场的套利机会,是不科学的。 3)差之毫厘,失之千里 价差图本身也存在一个正确的数据采集和比对的问题,大豆期货市场过去出于种种原因,经常发生临近交割月份的逼仓现象,不管是多逼空也好,空逼多也好,单独的合约价格都会被推到一个极端的水平。在观察历史价差和价差图的时候,把这些新开合约时候出现的交易数据和逼仓情况下出现的交易数据连同平时交易的数据一起平均计算,分析起来的确是方便多了,但分析得出的数据,相关目标合约的价差以及由此而来的价差图表,就距离市场的实际交易情况越来越远了,导致计算结果拿差之毫厘,失之千里。 二、国内大豆套利交易整体评估 国内的期货套利交易方兴未艾,随着参与人数的增加,各种套利交易的利润都有所下降,如铜的跨市套利利润从前几年的300%降低至目前的30—40%左右。目前的大豆套利交易利润年平均在30%以上。 大豆因为其农事性、国际贸易中的敏感性,影响因素的短周期性,在市场中都随时会出现低风险而收益非常可观的套利机会。 因此,只要对大豆套利进行深入的研究,我们就会从这个市场获得丰厚稳定的回报。 三、套利操作原则 1、入市前要进行严谨的分析,制定严密的方案并完整执行,不可随意操作。 2、建立有效的交易系统,套利交易跟单边交易一样,也要一套行之有效的交易规则,包括入市条件,建仓步骤,出市条件,平仓步骤等。 3、建立完善的风险管理机制,包括:止损原则,单次亏损限制,整体亏损限制等。我们在给一些客户服务的时候,发现一些客户没有止损概念,认为价差总能回归到理性状态,没错,回归时间可以是1天,1个月,但也可能是半年、1年,甚至更长。如果把浮亏的头寸留这么长的时间,姑且不论盈亏,我们都认为这是一次不成功的交易。因为在这段时间里,许多更好的机会将因为资金被套而无法抓住。 因此,套利交易中的止损原则仍然要重视。 象前面所举的大豆与豆粕跨品种套利,我们就设定价差拉大到800时止损出场。这样,风险度为50点,目标收益为150点,这就是一个不错的机会。 四、套利风险 任何投资活动都有风险一样,期货套利投资当然也存在风险,而且它的风险与单方向的期货投资风险相比有共性和个性之分。一般地说,套利投资的低风险只不过是指在共性的风险方面,拿单方向的期货投资可能遇到的风险来比较罢了。 具体地说,商品期货的套利投资可能遭遇的风险集中表现在以下几个方面: 1.政策风险 政策风险包括国家法律或行业管理政策在投资者的套利交易进行过程中发生的重大变化,最典型的例子是2003年以来我国政府有关部门的农产品转基因政策的多次改变,每一次变化,对从事大连大豆远近合约间跨月套利操作的整体性影响都是非常明显的 2.市场风险 期货套利投资的市场风险主要是指在特定的市场环境下或时间范围内,套利合约价格的畸形波动。 3.交易风险 商品期货的套利投资的交易风险一般是指投资者在套利头寸的建仓/平仓过程中发生的意外情况,尤其是在行情剧烈变化的情况下,价格起伏波动太快,一些原本空间不大的跨月套利在开平仓时,随时都可能出现价格或者持仓数量的失误,导致整个套利操作的混乱,直接影响和改变该次套利投资的结果。 4.资金风险 套利投资一般是双向持仓或持有对应数量的标准仓单,资金使用和投资收益率的提高是一对矛盾,投资者要是在这方面处理不好,就容易遇到意外的资金风险。 商品期货套利的风险还可能来自于建仓之后,套利对象合约价格的长时间冬眠少动而增加的时间成本以及超出预期的价格反向运动等等,这些都是操作套利投资前或投资过程中交易者应该意识到的问题。 大连商品交易所 期货学院学员 李月欣

【发表评论】

|

||||||||||||||||||