|

|

|

|

|

EIA石油报告解读:NYMEX原油期价继续大幅下挫(5)http://www.sina.com.cn 2006年09月25日 01:59 北京中期

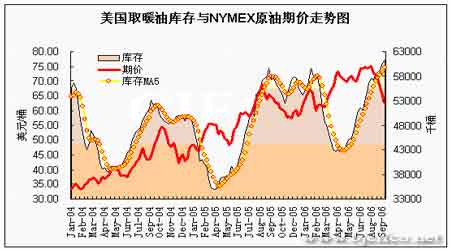

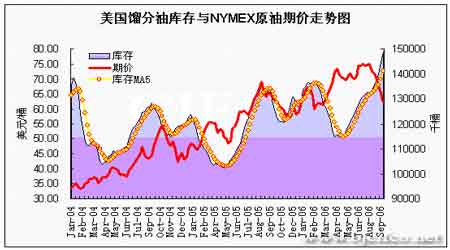

十、解读与分析 本周纽约商品交易所(NYMEX)原油期价在稍早的止跌企稳后并没有扭转颓势,继续大幅下挫。截至9月20日,11月原油合约结算价下挫1.43美元报每桶60.74美元,盘中期价曾一度跌至每桶60美元附近的六个月新低。市场在本周稍早的时候由于布什总统对伊朗的做法表示不满和BP位于墨西哥湾的巨大油田Thunder Horse将延后生产而刺激了一些多头人气,与同时出现的空头回补和逢低买盘令期价止跌企稳。但随后由于短期技术面与基本面的利空因素使交易商重新开始了抛售。最新EIA公布的库存数据仍偏空,更加打压了市场做多的气氛,油价也因此连续2天大幅下挫,目前已至每桶60美元的关键支撑位附近。 据最新美国能源资料协会(EIA)石油统计数据显示,截至9月15日当周,除商业原油库存下滑超预期外其他各主要油品库存均上升,其中馏分油库存经过连续第6周的增加,总量已达到1999年1月以来的最高水准,给予油价沉重的下档压力。商业原油库存当周下滑285万桶至3.249亿桶,之前市场预期为减少160万桶。当前水平与去年同期相比高出1681万桶或5.5%;超出近5年同期平均水平3358万桶或11.5%。原油日进口量较之前一周基本持平,为1060万桶。同样,原油与石油产品日净进口量变化也不大,当周微降16万桶至1273万桶。由于这两项指标在上周增幅不小,所以目前仍处于近年同期高点附近。另外,炼厂产能利用率当周回升0.38个百分点至93.42%。今年平稳的飓风季节给炼厂的稳定生产提供了保障,从之前图中我们可以看到以往在这个时候都会因为飓风的原因使炼厂产能利用率出现较大幅度的下滑。而这也进一步的消耗了原油库存,补充了其他成品油库存。 美国政府执行暂缓补充战略储备石油库存的政策已经进入第18周。当周战略储备石油库存仍未见明显变化,总量保持在6.878亿桶。此外,汽油库存增加56万桶至2.076亿桶,市场预期为增加10万桶。目前该库存已连续5周上升,虽然每次增加幅度不大,但这在历史同期季节性下降的周期中是不多见的。从之前图中可以明显得看出这一趋势,并且当前水平已至近年同期的最高位。较去年同期高出1212万桶或6.2%,高出近5年同期平均值944万桶或4.8%。汽油库存的连续反季节上升也令原油承压。 馏分油库存再次出现了大幅上升的态势,当周飙升408万桶或2.82%,使总量达1.487亿桶,之前受接采访的分析师预计会上升190万桶。从目前库存总量来看,当前水平已至自1999年1月8日当周以来的最高水平。目前馏分油库存近18周以来只出现一次微幅下滑,期间供应增加3409万桶。目前库存水平较去年同期高出1454万桶或10.8%;较近5年同期均值高1897万桶或14.6%。从图中我们可以直观地看出,由于连续不断的大幅增加,目前该库存的走势已经出现非常明显的上升,与之前历史同期走势对比十分明显。当周取暖油库存增加60万桶至6132万桶,该库存也在最近20周内只出现2次微幅下滑。当前水平已较去年同比高出167万桶或2.8%;超出近5年同期均值568万桶或10.2%。当前总量也至近年同期最高水平。馏分油和取暖油近期的这一显著变化使得冬季市场对燃料供给的忧虑得到极大减轻,且已被市场广泛关注,这一点从上面各主要油品库存与油价相关系数的图中可以找到答案。 近期除了商业原油库存保持下滑外,其他库存均出现了大幅上升或反季节增加的情况。一方面进口仍就保持在高水平,另一方面今年炼厂难得的到目前为止仍未受到飓风的侵袭,稳中有升的炼厂产能利用率使得成品油供给充裕,而目前又处于从驾车高峰季节到冬季取暖油消费高峰季节之间的淡季,因此近期成品油尤其是馏分油库存的狂增令市场大幅削减了入冬前的供给忧虑。同时也使市场继续看跌原油后市走势。库存因素已完全转为利空市场,且将在一段时期内对原油期价起到主要压制作用。 近期除了利空的技术面因素之外,基本面除库存因素之外传来的消息也大多是利空市场的。继EIA上调了对阿拉斯加原油产量短期预估之后,OPEC又调降了2007年对其原油需求预估,称明年全球对OPEC原油的日均需求将比今年减少80万桶。而五年来亚洲首批新炼油厂即将投产,令地区性供应过剩忧虑浮现。分别位于阿曼、印度和中国的三座新炼油厂将于秋季结束前向亚洲市场供应油品。受此影响,继多年供应短缺之后刚刚出现的供应过剩将会加重。 这三家新炼厂日加工量将达42万桶,令全球产能增加约0.5%,大致相当于预期中中国的石油需求增幅。这一预期将使由来已久的全球炼厂瓶颈问题得到很大改善,从而在一方面进一步削弱了之前一直促升油价的供给忧虑。 另外,伊朗核问题事态的发展也不断令之前的供给忧虑减轻,据最新消息显示主要大国已为伊朗核问题设定一个新的最后期限,六国要求伊朗于十月初暂停铀浓缩活动、开始就六国提出的一揽子核提议方案进行谈判。同时,美国商品交易委员会(CFTC)的持仓数据也显示,截至9月12日NYMEX原油期货市场中投机基金的净多持仓进一步减少,目前已连续4周下降。当周下降10297手至37020手。短短一个月时间,净多持仓由当时的83794手狂减46774手,净多持仓百分比也由6.9%降至目前的3.0%。这也说明嗅觉灵敏的投机基金目前也正在平掉手中多头头寸,对未来油价的走势并不看好。 综合以上因素分析,笔者认为国际油价在技术面与基本面因素的双重打压下,总体还将会继续振荡下行。但当前油价已十分接近每桶60美元处重要支撑位,料再此会有一番争夺,期价也可能会出现技术性反弹。不过若没有基本面利多因素配合的话将很难继续走高,跌落每桶60美元大关的可能性也相当大。NYMEX 11月原油合约支撑位在60美元一线,上方阻力位在64美元附近。 北京中期 李哲

【发表评论】

|

|||||||||||||||||