不支持Flash

|

|

|

|

|

大豆跨市套利分析:期待市场扭曲修正获得收益http://www.sina.com.cn 2006年09月20日 00:16 大连商品交易所

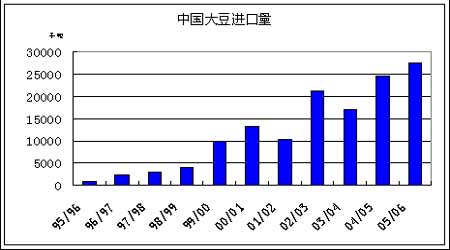

一、CBOT/DCE大豆跨市场套利基础 1、CBOT/DCE大豆跨市场套利基本原理 近年来,随着中国经济的增长,人民生活水平不断提高,中国的油脂消费需求快速增长。在这种大环境下,国内的油脂加工行业尤其是大豆压榨行业得到了迅速发展。随着压榨量的快速增加以及大豆压榨工厂布局的改变,中国大豆进口量从99/00年度开始快速增加,到05/06年度已经增长到2750万吨,而同期国产大豆用于压榨的量在800多 万吨,可以说目前进口大豆已经成为国内大豆压榨行业的主要原料来源。 大豆进口量的快速增加,大大加强了美国大豆市场对国内市场的影响和互动,同时也大大增加了作为各自定价中心的CBOT大豆期货市场和DCE大豆豆粕期货市场的相关性。根据历史统计分析,从2003年豆粕合约修改后至今,DCE豆粕期货价格和CBOT大豆期货价格相关性高达0.949,属于高度相关。CBOT和DCE两个市场的高度相关,为我们提供了相互进行对冲的可能。 在正常的进出口贸易条件下,进口大豆成本和国内的豆粕和豆油价格之间会保持一个正常的价差关系,既压榨企业的压榨利润。但在一些特殊情况下,这种正常的价差关系会受到扭曲,导致远期大豆进口成本和下游产品的价差偏离正常的区间,这种扭曲反映到期货市场上面,就表现为CBOT大豆期货价格和DCE豆粕豆油价格之间比价关系的偏离。由于贸易渠道是畅通的,当两个市场之间价格出现较大的偏离时,压榨企业出于利益最大化的目的,会及时调整未来的大豆进口量。未来进口量的增减将改变未来国内大豆市场的供求关系,影响豆粕和豆油市场价格,从而使两个市场之间不正常的价格偏离得到修正。因此,远期大豆进口成本和豆粕豆油价差关系的偏离和修正,为我们提供了跨市场套利交易的潜在获利可能。 总的来说,CBOT/DCE大豆跨市场套利就是当CBOT和DCE两个市场的大豆价格关系出现扭曲时,根据一价定律,在两个市场之间进行买低卖高的对冲交易,期待市场扭曲的修正而获得一定的套利收益。 2、CBOT/DCE相对价格关系的衡量 跨市场套利的核心是远期大豆进口成本和远期豆粕豆油之间的价差关系,远期的大豆进口成本主要由CBOT大豆价格、海湾基差和海运费用来决定,而远期的豆粕豆油价格可以以DCE豆粕豆油期货来代替。根据实际交易情况,我们也可以进一步简化为分析CBOT大豆期货价格和DCE豆粕期货价格之间的相对关系。分析这两个市场之间相对价格的高低是进行跨市场套利的基础,可以通过以下两种方式来衡量两个市场之间价格的相对高低程度。 A、通过未来大豆进口成本和DCE豆粕豆油期货价格比较来衡量 大豆进口成本={(CBOT大豆期货价格+海湾基差)×0.367433+海运费用}×1.13×1.03×8+120 注:(1)关税 3% (2)增值税13% (3)杂费120元/吨 从以上计算公式来看,影响大豆进口成本的变量主要有三个,CBOT大豆期货价格、海湾基差、海运费用。这三个因素的变化都将对大豆进口成本造成比较大的影响。其影响大小依次排序:CBOT大豆期货价格>海运费用>海湾基差。 进口大豆压榨利润=(豆粕价格×0.78+豆油价格×0.185)-大豆进口成本-100 注:(1)进口大豆出粕率0.78% (2)进口大豆出油率0.185% (3)加工费用100元/吨 通过压榨公式我们可以假设压榨利润为零时,DCE豆粕和豆油期货价格对应的大豆进口成本。用这个大豆进口成本和未来实际大豆进口成本进行比较,就可以得出两个市场之间的相对价格关系。由于可以根据即时的动态数据进行客观计算,因此未来的大豆进口成本和DCE豆粕豆油期货价格比较是衡量CBOT大豆期货价格和DCE豆粕豆油期货价格相对高低关系最客观的方法。 B、通过DCE/CBOT大豆相对应合约的比价来衡量 DCE豆粕期货价格和CBOT大豆期货价格的比价是衡量两个市场价格相对高低的一种简化方式,可以比较直观的反应出实际交易中盈亏的变化。但在应用比价的时候需要注意一些问题。由于目前海运费用在大豆进口成本中要占到20%左右比例,因此海运费用的变化对于大豆进口成本影响比较明显。当海运费用变动不大时,比价是一个客观的指标;当海运费用波动十分剧烈时,其对大豆进口成本的影响可能超过CBOT大豆期货价格本身的波动,在这种情况下,再运用比价指标来衡量两个市场价格的相对高低是不精确的。 虽然比价在衡量两个市场长期价格相对高低上不是一个精确指标,但在实际交易中,比价作为交易的载体对于开设头寸和衡量套利收益的变化是一个最简单最直观的指标,因此在DCE/CBOT大豆跨市场套利过程中也扮演了了十分重要的角色。 二、国内大豆市场格局分析 由于DCE/CBOT跨市场套利的本质是未来大豆进口成本和未来豆粕豆油的价格关系,因此了解国内大豆市场的状况,尤其是国内大豆进口、加工格局显得尤其重要。 首先国内大豆压榨行业的基本情况决定了行业压榨平均利润。压榨行业的平均利润也就决定了大豆进口成本和豆粕豆油的合理价差。从目前实际情况来看,截止2005年底国内大豆压榨能力达6000多万吨,实际压榨量在3460万吨,开工率不到60%,激烈的竞争导致了整个大豆压榨行业平均利润的快速下降,在目前情况下平均利润在50元/吨以下。因此,当未来大豆压榨利润超出盈利150或者亏损200点的区间时,可以判断定为价差出现了偏度。 其次,大豆压榨企业的大豆采购习惯,决定了价差偏度维持的时间和恢复的节奏。当价差出现偏度的时候,压榨企业从自身利益出发,会考虑增加或者减少未来的大豆进口量。未来大豆进口量的变化,将影响国内市场的供求关系,修正不合理的价差关系。从目前的情况来看,国内大豆压榨企业的主体很多,加上加工能力的严重过剩,企业之间的竞争比较激烈,大豆进口也各自为战,缺乏协调统一的过程,也导致国内大豆进口相对量的波动幅度比较大。各个主体都希望追逐最好的压榨利润,很多企业把未来潜在大豆压榨利润作为参照来决定后期的大豆进口量。由于多主体的一致的理性行为,结果却容易出现谬误。当大家一致预期未来大豆压榨利润高时,企业都一致性的积极进口大豆,从而导致后期的大豆进口量出现高点。未来大豆进口的增加,将增加未来的大豆供应压力,导致压榨利润的下降,从而使预期中的潜在压榨利润不复存在。国内大豆进口量波动的特点是:

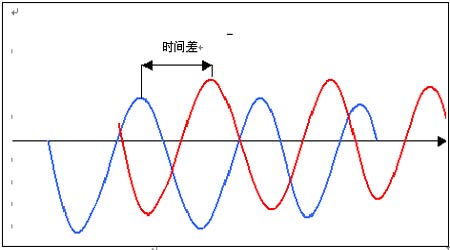

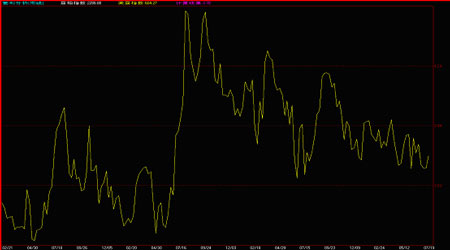

注:蓝线表示压榨利润,红线表示大豆相对进口量 压榨利润的高峰以后是一个大豆相对进口量的高峰,压榨利润低谷后是一个大豆进口量的低谷。压榨利润波动周期的背后跟随的是大豆相对进口量的波动周期,压榨利润的波动周期领先于大豆相对进口量的波动周期,时间在45-60天左右。 因此,当价差出现较大的偏度后,一般情况下市场会在45-60天之内修正这个偏度。另外,存在偏度的持续时间越长,修正的幅度越大。 三、CBOT/DCE大豆跨市场套利要点分析 1、DCE豆粕/ CBOT大豆比价波动特征 以上是大连豆粕2003-至今(2003年后新豆粕合约)对CBOT大豆的比价图,有以下特征: A、价波动区间从3.35-4.52,波动幅度超过35%,比价波动率较大 B、在一个周期内,比价有均值回复的规律 C、比价变动和CBOT大豆价格呈现反向运动,尤其是在极端高位和极端低位区间 时,表现特别明显。 2、DCE豆粕/CBOT大豆比价区间估算 A、套利比价的上限 由于国内大豆压榨行业效率比较高,如果远期大豆压榨利润过高,那么将产生大量的无风险进口需求。当远期的压榨利润超过150元/吨,此时DCE豆粕/CBOT大豆的比价可以看作为比价的上档。由于国内压榨行业竞争激烈的现状,超额利润难以长久维持,比价也难以长期在上限运行。 B、套利比价下限 油厂都是根据预期的压榨利润来决定后期的进口,其能够承受的最大亏损一般为200元/吨。当远期压榨出现亏损150-200元/吨以上时,油厂必然会会削减后期的进口,而进口量的下降将导致压榨利润的回归。因此可以把压榨亏损200元/吨,对应的DCE豆粕/CBOT大豆作为比价的下限。相对高比价引发的无风险进口压低比价而言,低比价的回归机制是间接的,因此低比价的回归相对高比价的回归来说时间和幅度都更难以把握。 从严格意义上来说,不同的价格水平和综合基差,有不同的相应比价上下限区间。因此,比价的上下限估计主要为一个周期内的操作提供参照。 3、影响DCE豆粕/CBOT大豆比价的因素 大豆进口成本=(CBOT大豆期货价格+海湾基差+海运费用)×0.367433×1.13%×1.03%+120 豆粕现货价格=(大豆进口成本—豆油价格×0.185+100+大豆压榨利润)÷0.78 DCE豆粕期货价格=豆粕现货价格+基差 DCE豆粕期货价格/CBOT大豆期货价格={(CBOT大豆期货价格+海湾基差+海运费用)×0.367433×1.13%×1.03%+120—豆油价格×0.185+100+大豆压榨利润}×1.282÷CBOT大豆期货价格+基差÷CBOT大豆期货价格 从计算公式来看,DCE豆粕/CBOT大豆比价主要受海湾基差、海运费用、豆油价格、压榨利润和期现基差的影响。(海湾基差和海运费用加起来可以作为综合基差)。 A、海湾基差 海湾基差是美国墨西哥湾大豆现货价格相对CBOT大豆期货价格的基差,其一般的波动区间从30-90之间,大概占大豆进口成本的5%-10%。海湾基差主要受运输成本和现货市场季节性供应的影响。比如去年的卡特里纳飓风,影响了美国国内内河运输导致海湾基差大幅上涨。海湾基差上涨将抬高国内远期大豆进口成本,推高DCE豆粕期货价格,从而使比价扩大。 B、海运费用 海运费用在大豆进口成本中要占到10-20%,加上海运费用本身波动幅度 较大,因此对于比价的影响十分明显。当海运费用上涨时,大豆进口成本跟随上涨;海运费用下跌时,大豆进口成本跟随下跌。因此海运费用的波动能够显著抬高或者降低比价的波动区间。 C、豆油价格 豆油价格和豆粕价格的综合平衡决定了大豆的压榨利润,当豆油价格单独上涨时,将对豆粕价格形成压力,从而导致比价的下降。当受大豆进口成本因素影响豆油和豆粕价格同时上涨时,由于豆粕的价格波动率要大于豆油的价格波动率,一般情况下豆粕的上涨比率幅度要大于豆油,反而会导致比价的上涨。因此只有豆油价格单独的波动才会对比价造成影响,简单点说也就是只有油粕比发生变化的时候才对DCE豆粕/CBOT大豆比价造成影响。 另外,如果进行买CBOT大豆同时按比例卖出DCE豆粕加豆油的跨市场套利的时候,豆油的价格波动因素就不需要再额外考虑。 D、压榨利润 压榨利润是影响DCE豆粕/CBOT大豆比价的核心因素,高压榨利润对应相对高比价,低压榨利润对应相对低的比价。压榨利润大小主要受以下因素影响。 ⑴大豆进口量 大豆进口量是影响国内豆粕、豆油市场供求关系的首要因素。大豆进口相对量跟随压榨利润的波动而波动,同时也反过来影响压榨利润的大小,是影响压榨利润最重要的因素。 ⑵下游消费情况 目前豆粕主要用于饲料消费,下游豆粕消费情况对于豆粕现货价格的影响十分明显。影响豆粕消费的主要因素有以下几个: 首先,豆粕消费的季节性比较明显,5-9月份属于豆粕消费旺季,1-3月份属于豆粕消费淡季节。其次,影响养殖业的相关因素比如禽流感、口蹄役对豆粕消费影响也十分明显。另外,豆粕绝对价格的高低也对消费有影响。当豆粕价格处于高位区域时,菜粕、棉仔粕等替代品的使用对于豆粕消费的压制作用会比较明显。这也就是当CBOT大豆价格处于高位区域时,远期压榨亏损趋于扩大的原因。 E、期现基差 由于目前国内豆粕现货的定价还没有使用DCE豆粕期货价格作为定价工具,因此期货和现货的基差反映的只是期货和现货之间的差。而影响基差的主要因素是市场的参与者结构和市场的氛围。当市场中投机者占主导的时候容易产生投机性的溢价,从而导致比价的短期内虚高。另外当市场氛围比较好的时候也容易产生这种溢价,从而影响比价。 F、进出口政策 大豆进口政策和豆粕的出口政策对于比价的影响也十分明显,尤其的大豆进口政策。大豆转基因政策导致大大豆进口断档受限,能够在短时间内对比价造成巨大影响。跨市套利的基础在于两个市场之间正常的贸易活动,当这一点受到威胁时,跨市套利的不确定性将大幅增加。 G、人民币升值 人民币升值,将导致大豆进口成本下降,使DCE豆粕/CBOT大豆的比价下降。由于关税、增值税存在的放大效应,假设人民币升值1%,比价的将缩小1.2%左右。 四、实际操作注意事项 在分析了以上因素后,我们可以制定合适的交易计划,估算风险收益情况,确定交易头寸大小和预计头寸持有时间。另外在实际操作中对于以下几个问题也需要特别注意: 1、两个市场头寸的总价值要基本相同。 2、两个市场合约的时间要基本对应。 3、要防范流动性风险

大连商品交易所 期货学院学员 杨志成

【发表评论】

|

|||||||||||||||||||||||||||||||||