不支持Flash

|

|

|

|

|

期铝跨市套利跟踪:退税调整落定 政策影响甚微http://www.sina.com.cn 2006年09月19日 01:46 北京中期

一、行情评述 过去的一周(2006.09.11-09.15),LME三月期铝继续受到基金追捧,不过这次不再是买进。期价呈现出单边下挫的走势,具体而言,周一周二期铝受到基金技术性抛盘和生产商保值抛盘的打压大幅下挫,从2600一线上方迅速回落至区间整理的下沿2460附近。周三期价进行横盘整理,周四周五市场再次下挫,盘中曾突破2410-2710整理区间下端,最终收报2445,为近三个月份的最低收盘价。上周期铝成交量和持仓量有所增加,而值得一提的是库存与现货升贴水呈现出难得一致的走势。其中,现货对三月期铝贴水由周初的49.75下降至46.75,而LME库存亦是先增后减,由周初的71.35万吨减至70.50万吨。 沪铝市场当周陷于冲高回落后的箱体运行,震荡区间为18900-19600。具体而言,期价周一开始大幅下跌,此后受隔夜LME期铝下挫和国内现货供应紧张的影响,多呈低开高走态势,周五0611合约收报19290。上周末库存增加4355吨,至25762吨。周库存为连续第二周增加,库存水平呈现进一步企稳迹象,但仍旧处于较低水平。 现货方面,原铝市场供销持续旺盛,现货继续维持较高水平。由于前期华东地区相对广东地区存在较高升水,上周国内原铝发货多往华东地区,两地升贴水逐渐缩小。 近日国内氧化铝价格继续阴跌,港口氧化铝报价调低至3300元/吨,中铝现货价格则维持在3800元/吨,而非中铝氧化铝多在3100元/吨左右。随着国内产量的稳步增长和国外氧化铝成交价格的持续下滑,料后市仍有下跌空间。 表1:上周(2006.09.11-09.15)期现货市场铝价统计

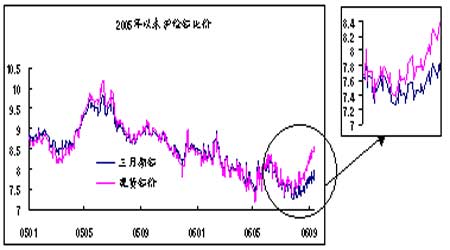

资料来源:北京中期注:LME-伦敦金属交易所3月期铝下午三点价;上海期货-上海期货交易所铝主力合约三点收盘价;上海现货-上海长江现货价格中间价;广东现货-广东南储现货价格中间价;氧化铝现货-连云港进口氧化铝完税价;氧化铝FOB-欧洲港口氧化铝FOB报价 上周造成沪铝价格大跌的原因有二,一方面国际能源和贵金属商品市场的大幅下挫拖累了期铝的表现,另一方面市场对国内铝材出口退税政策变化进行提前反应。就前者而言,期铝表现并非是单纯的基金撤离,上周伦铝成交继续保持在较高水平,持仓量也是稳中有升。短期内,期铝向下突破完成头肩顶确认的可能性不大。但是,如果国际商品市场整体出现大幅下跌的情况下,期铝亦难以独善其身。而最新推出的铝材出口退税政策,就调整对象、幅度和时间而言,短期内对国内外铝市场供求变化并无实质性的影响。由此,我们对接下来一周国内原铝市场依旧看好,周初沪铝料将受制于上周五LME期铝下挫和周末到货的影响而继续盘整,但是市场消费旺盛将支撑期铝市场走出先抑后扬的行情,密切关注对18900-19600箱体的突破。 二、两市比值和出口盈亏 上周国内外铝价行情不尽相同,沪铝在冲高回落后很快受现货支撑横盘企稳,而伦铝则受制于基本金属整体下挫而单边走弱,从而不同月份的沪伦铝比价大都表现出进一步的走强。 图1:沪伦铝现货和三月期比价走势

上周四(9月14日)国家财政部等5部门联合推出了出口退税的细则,有关铝产品出口方面的具体内容有:铝粉退税调整至0%,铝丝退税调整至8%,铝型材和铝板带退税调整至11%,铝箔等退税暂时不变。政策规定在9月14日前签署出口合同的在12月1日前仍按照以前政策执行。整体而言,此次铝材出口退税下调的明朗对当前铝产品进出口格局并无实质性的影响,在短期内甚至可以视作政策性利好。据2005年中国出口铝加工材数量统计,铝粉出口数量为总出口数量的0.2%,铝丝数量为1.5%,铝型材和铝板带数量为62.1%,其它为36.2%。最新推出的出口退税下调政策不会改变铝材出口增长迅猛的现状,国内外原铝比价受此影响甚微。 表2:国内原铝出口盈亏与比值

资料来源:北京中期 注:1、各月出口收入=(LME三月期铝价格+对应月份升贴水+贸易升贴水)×汇率×(1-关税税率)-杂费 2、LME三月期铝价格为沪铝收盘时的报价,沪铝价格为当日收盘价 3、LME各月份升贴水都是相对三月期而言,其中现货升贴水是沪铝收盘时的伦铝0-3升贴水实时报价,9-1月升贴水是前一交易日伦铝的隔月升贴水价格,与伦铝收盘时的升贴水实时价格可能有差异,但差异较小。 4、出口盈亏为对应月份的出口收入减去沪铝收盘价 5、出口比值为出口盈亏为零时沪铝价格/LME对应月份合约价格。实际比值低于进口比值表示出口盈利,高于后者表示出口亏损。 6、现货和近月出口盈亏对于判断是否会引起大量出口的作用较大,而远月出口盈亏只是作为参考。 7、贸易升贴水在原铝出口过程中变化频繁,同期内也难有权威报价,故此处$20数值近作参考,具体可根据出口合同谈判结果确定。 根据我们的测算,按照上周五(9月15日)的比价水平,各月份原铝出口均会出现不同程度的亏损。 三、、两市升贴水结构与建仓和移仓条件 在当前国内BACK而国际CONTANGO的市场形态下,反向套利可以取得双边的展期收益。近期伦铝与沪铝升贴水结构的进一步强化,反向套利仍旧可以获取双边展期收益。 表3:跨市套利双边展期收益(元/吨)

注:1、伦铝展期收益的计算是基于北京时间前一天晚上的收盘价,隔月价差(即展期收益或亏损)根据当天的人民币兑美元汇率调整为元人民币/吨。 2、由于伦铝交易保证金视不同经纪商而定,所以此处只计算不考虑保证金杠杆效应的展期收益。 3、实际操作的展期收益视展期时间和合约月份而定。 4、这里计算的是反向套利,在国内BACK而国际CONTANGO的市场形态下,在伦铝和沪铝的展期都为盈利。“综合”项是展期的整体盈亏,负号表示亏损,正号表示盈利。 5、如果是正向套利,则伦铝和沪铝展期都是亏损,相应地,双边展期收益就变成了展期亏损。 6、展期收益并非立即就可得到的收益,只是说获得了更好的比值条件。 四、、后期走势与操作建议 从沪伦铝比价来看,当前市场比价处于较高水平,市场没有出现新的反套机会。从展期收益来看,沪铝近高远低、伦铝近低远高的升贴水结构依旧没有改变,持有反套操作可以谋求展期收益。 目前看来,有关铝材出口受阻的担心可以暂置一边。在当前包括中国在内的全球原铝市场供求相对均衡的背景下,国内外市场不断轮换扮演强弱角色,沪伦铝比价的上升或下落都不应有过多的要求,要记住物极必反。此外,在铝材逐渐替代原铝成为主要进出口铝产品的贸易背景下,跨市套利所关注的重心也应做出相应的调整和改进。 北京中期 王峰

【发表评论】

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||