|

|

|

利空因素仍占主导地位 沪铝仍将保持弱势震荡http://www.sina.com.cn 2006年08月24日 00:11 中大期货

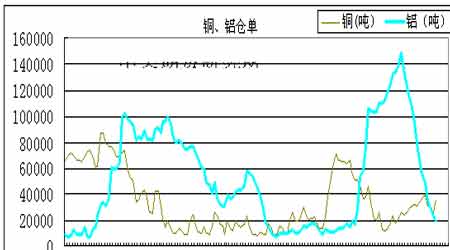

摘要:综合看,利空因素仍占主导地位。宏观基本面不利于铝价上扬,而氧化铝下跌使电解铝成本下移,目前每吨电解铝的平均生产成本大致在17500元左右。金属出口退税率尚不明朗。利多因素来源于库存压力基本弱化,低库存水平将起到支撑作用。因此,后市沪铝仍将保持弱势震荡,以待利空出尽。短期上涨空间不大。 上周沪铝再度下跌。主力合约AL0611周收盘至18430元/吨,较前一周下跌560元。伦铝周收盘于2468吨,下跌65元。期铝市场在震荡观望之后又选择了下挫,考验前期低点。 低库存时代来临。前期库存压力转化为下跌动力,这一过程逐渐削弱,当仓单量低于2万吨之后,低库存将转向支持价格作用。截止8月18日,上期所铝库存可交割货物量为37969吨,减2632吨,注册仓单19041吨,较上周减4173吨,库存已连续十三周明显下降,显示资源压力已经最大化,并开始显著减轻。而且值得注意的是,库存资源量快速下降,流出的速度大于流入的速度。今年仓单最高水平一度远超过去年仓单最高水平,说明电解铝产能恢复较快,市场供应充足,生产商明显加大了在期货市场的保值力度。上周五LME铝库存继续减少约1万吨至68.5万吨。巨量仓单在价格上行时构成压力,但随着消费旺季来临,需求增加,仓单也开始流出,进入消费领域,将继续推动库存下降。 现货铝价有所回升。截止8月18日上海地区长江现货铝锭价格报收在19040元附近,较前一周上涨了180元。上周氧化铝价格下跌压低了现货铝报价,但上海地区低库存使现货获得支撑。目前广东市场价格比上海仅偏高约230元/吨,两地套利交易已使价差明显缩小。前期国内铝价超跌,国内外铝价价差有所拉大,一般贸易出口有利可图,有利于原铝出口,使得上海及伦敦两地套利行为增加,两地价差将回归正常状态。而且由于市场对年内铝制品出口退税税率降低的预期较强,铝制品出口近期大幅增加,6月份国内铝材出口52.67万吨,同比增62.3%。拉动国内对原铝的需求。 上周进口氧化铝价格再度下滑,受国内氧化铝产能持续扩张影响,氧化铝价格尚无明显止跌迹象。港口氧化铝价格大幅下调300多元/吨,报价在4200元/吨左右,国内氧化铝厂报价甚至达到3900元/吨,中铝氧化铝现货销售报价继续维持在4900元/吨,8月7日中铝氧化铝报价下调了13.3%。氧化铝价格下跌与国内氧化铝产能释放有关。据统计,1-5月中国氧化铝产量达到490万吨,同比增49.3%。自3月开始国内部分氧化铝新建产能投产,逐渐增加氧化铝的供应量,从而抑制其价格走高。同时我国氧化铝进口量呈现下降的局面。据海关统计,2005年氧化铝进口量为702万吨,较上年增长19.6%;而2006年前6月共进口333万吨,同比减少-10.1%。总体上因我国电解铝行业仍处于扩张态势,从而增加了氧化铝的需求量。氧化铝进口关税目前已从8%下调至5.5%。而且氧化铝价格下跌一般也滞后于铝价下跌。目前氧化铝价格下跌,减弱了电解铝的成本支撑。但近期电价上调,又增加了电解铝的生产成本。近期全国销售电价上涨2.5分/度。如果以每吨电解铝耗电15000千瓦计算,每吨电解铝成本增375元。综合起来,每吨电解铝的平均生产成本大致在17500元左右。 从基本面看,去年12月份国内大型电解铝生产企业联合减产10%,是导致氧化铝价格下跌,电解铝价格上涨的基本因素。同时减产也对铝价构成支撑。但随着沪铝价格攀升,对铝资源的吸引力增加,导致仓单数量迅速递增,沪铝资源量和仓单数量快速增加,铝产能快速恢复,铝现货供应充裕,国内铝厂的保值力度在加大。同时新增氧化铝产能缓解了国内氧化铝供应紧张的局面,可以说高库存及成本下降是本轮铝价持续下跌的主要因素。我们认为,国内电解铝行业一直存在的需求增长和产能过剩的矛盾,仍将是铝价变化的主导因素。下跌会有成本支撑(氧化铝价格下降有限和电力价格上涨)和铝需求支撑,上涨则将造成需求委缩、产能过剩的矛盾突出,不可避免会遭遇高库存的压力。打破僵局的出路在于:铝行业的主动收缩,结果如上次,铝价将再上台阶;或是宏观经济减速,铝总需求下降,则铝目前的趋势将逆转。两种情况若短期内都难以看到,则铝价将保持一段震荡的过程。 下半年中国将继续实行紧缩政策,铝制品消费较大的房地产行业将受到抑制。8月19日央行宣布提高存贷款利率,一年期存贷款利率上调了0.27个百分点;7月21日中国央行决定从06年8月15日起,上调存款类金融机构存款准备金率0.5个百分点。此前于06年4月28日将贷款利率提高27个基点,以及于6月中旬宣布上调存款准备金率0.5个百分点。降低原铝出口退税率传闻和加息预期增强也是近期重要利空。如果中国确实降低原铝出口退税率,则预计中国得出口量将减少,国内市场供应增加,而对国际市场而言,供给下降,因此外强内弱的格局仍将持续甚至加剧。 综合看,利空因素仍占主导地位。宏观基本面不利于铝价上扬,而氧化铝下跌使电解铝成本下移,目前每吨电解铝的平均生产成本大致在17500元左右。金属出口退税率尚不明朗。利多因素来源于库存压力基本弱化,低库存水平将起到支撑作用。因此,后市沪铝仍将保持弱势震荡,以待利空出尽。短期上涨空间不大。 基本面: 沪铝仓单连续十三周下降,资源压力显著减轻 截止8月18日,上期所铝库存可交割货物量为37969吨,减2632吨,注册仓单19041吨,较上周减4173吨(见下图),已连续十三周大幅下降。前期随着沪铝价格攀升,对铝资源的吸引力增加,导致仓单数量迅速递增,一度超过去年仓单的最高水平。目前铝库存资源量及注册仓单量已连续十三周大幅降低,显示资源压力已经最大化,并大幅减轻,开始进入低库存时代。

出口退税政策将调 有色金属业面临考验 今年上半年,我国有色金属进出口贸易总额达到277.31亿美元,比去年同期增长24.7%。但由于一些品种的价格及出口退税影响,部分品种进出口有所下降,其中精炼铜进口量下降,出口量增加;电解铝进出口量下降,铝材进出口量增加。而下半年可能出台新的出口退税政策,其退税率下调的重点仍是有色金属产品。 精炼铜进口降出口增据统计,1至6月我国有色金属出口额104.57亿美元,比去年同期增长33.7% ;进口额172.74亿美元,比去年同期增长19.8%,增幅出口大于进口,但有些金属品种的进出口量下降。比如精炼铜,1至6月,我国进口精炼铜41.48万吨,比去年同期下降42.4%;进口铜材53.61万吨,比去年同期下降1.1%;同期出口精炼铜14.31万吨,比去年同期增长326.3%。此外,电解铝进出口量下降,铝材进出口量增加。 专家分析,精炼铜进口下降主要受国际铜价居高不下的影响,而出口的大幅增加则主要由于铜冶炼产能的上升。 电解铝进出口下降则是国内产能的释放以及出口征税影响企业出口积极性造成。此外,由于国内铅、锌矿资源的紧缺,铅、锌出口量及铅精矿进口均大幅度增加。 有色金属成调整重点25日,经济运行局副局长朱宏任表示,“降低部分产品出口退税率的政策还在研究中,有关部门正在进一步沟通和协商,具体实施时间需要报国务院批准。” 据了解,此次出口退税政策的调整,有色金属行业将是一个重要方面,铜、铝、镁等大部分半成品的出口退税率可能全面下降。新政策主要对高能耗、高污染和低附加值产品及资源性产品全线调整。有分析师表示,这将对有色金属行业的结构调整带来一定影响,尤其是出口数量较大的大型企业受影响最大,而且对国内市场的产品价格也会产生影响。 有消息称,有色金属的出口退税调整本来应该在7月1日实施,但由于企业和协会对一些调整的反应强烈,因此具体调整时间迟迟未定,最初计划铝的半成品等品种出口退税税率从13%下调至5%。

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||