来源:凯石金融产品研究中心*主题报告 高级分析师:桑柳玉 分析师:郭志斌

内容摘要

中国财富市场超过百万亿,主要由银行理财、信托、保险、公募、私募和券商资管等构成。从各细类来看,经过波澜壮阔的15年,各类机构产品又有了进一步的增长。预计银行理财首先突破20万亿;而私募上升势头猛烈,有赶超公募之势;信托、保险稳步增长;券商资管因通道业务规模猛增;而互联网金融下的P2P平台质量参差不齐,跑路问题平台层出不穷。15年格局如何?各大市场如何你追我赶上演规模大战?

各财富管理市场规模对比

中国财富管理市场规模激增,私募规模增速最猛

银行理财占比超3成,保险信托占比略降

公募基金:牛市规模大增,离职潮汹涌

公募管理规模三季度缩水至6.72万亿

货基接棒混合排第1,占比超5成

阳光私募:规模激增直逼公募

发行规模相比去年超3成

整体规模涨幅达到160%,接近4万亿

证券投资及股权投资占比超8成

保险:管理规模稳步增长,频频举牌上市公司

保险资产稳步提升接近12万亿,年增速维持约20%

存款占比基本不变,股票+基金投资占比逐步提升

银行理财:收益下行不改财富市场老大地位

每月发行数量维持5000款水平

理财规模破20万亿

预期收益率近三年逐步下降,非保本型平均预期收益率最高

信托:规模5 年来首次下降

年度规模稳步提升至15万亿,今年3季度首现下降

融资类、投资类和事务管理类占比呈现三足鼎立

券商资管:集合资管破万亿,债券产品占比近4成

券商集合理财破万亿

债券型及货币型占比超7成

P2P:跑路违约层出不穷

问题平台数占比近4成,新增平台数略有下降

中国财富市场超过百万亿。根据瑞士信贷发布的《Globe Wealth Databook》数据,14年中国财富市场超过百万亿。根据凯石金融产品研究中心测算,这里主要由银行理财、信托、保险、公募、私募和券商资管等构成。从各细类来看,经过波澜壮阔的15年,各类机构产品又有了进一步的增长。预计银行理财首先突破20万亿;私募上升势头猛烈,有赶超公募之势;信托、保险稳步增长;券商资管因通道业务规模猛增;而互联网金融下的P2P平台质量参差不齐,跑路问题平台层出不穷。15年格局如何?各大市场如何你追我赶上演规模大战?

各财富管理市场规模对比

中国财富管理市场规模激增,私募规模增速最猛。截至15年三季度的数据,规模较大的5个市场都有较大的增长,如图2所示,内圈为14年,外圈为15年3季度,涨幅最大的是私募,达到161%,目前规模为3.89万亿;其次是公募行业,涨幅为51%,目前为6.72万亿;银行理财估计规模超过20万亿,涨幅超过30%;保险及信托涨幅较少,分别为12%、14%,达到15.62亿、11.58亿。

银行理财占比超3成,保险信托占比略降。14年底,银行理财规模占5类比值为33.30%,在三季度规模超过20万亿的估计下,占比有望进一步提升;私募占比仍然最小,不过上升势头很猛,从3.30%增长至6.73%,信托和保险略有下降,15年3季度占比分别为27.02%、20.03%。

从各类理财市场今年的发展动态看,虽然规模均有增长,但家家有本难念的经:

公募基金:牛市规模大增,离职潮汹涌。虽然牛市带动大批量公募基金经理离职,但很多小鲜肉基金经理也迅速上位,而且80后基金经理更能顺应成长的潮流,在中创板大涨的背景下屡获佳绩,牛市中也新发了多个百亿规模基金,股灾中证金公司申购2000亿元基金,资产荒后场内场外货币基金迅速崛起,下半年降息通道中债券牛市引发债基规模增长,这些都保证了今年公募规模的攀升,而四季度公募一般都有冲规模的惯例,随着四季度大盘走出小牛市,“打新基金+货币基金”双重冲规模,预计15年底的规模会更上一层楼。

阳光私募:规模激增直逼公募。私募业的迅速发展,与今年的牛市息息相关。源于私募的激励体制,牛市带动大量公募基金经理奔私,明星基金经理效应+牛市发行大量产品,造成今年涨幅惊人。据中国证券投资基金业协会官方网站统计,截至11月底,已备案的各类私募基金管理人共有24625家,比10月底增加近4000家,私募的整体管理规模直逼公募。

保险:管理规模稳定增长,频频举牌上市公司。受益于保费高速增长,保险行业资产管理规模稳定增长。年末举牌潮,保险也是不断进入公众的视野,而这背后,源于其雄厚的资金实力和逐步的规模增长。截至15年3季度,保险总资产已经达到11.53万亿。内部结构上也是屡现黑马型保险公司,如安邦保险近年在银保渠道销售高收益理财产品吸金不少,在一线城市,打败中国人寿坐上寿险头把交椅。

银行理财:收益下行不改财富市场老大地位。银行理财预期收益持续高于存款,带动居民的银行理财的配置需求,据中国银行业协会统计,国内银行理财规模已突破18.4万亿元,预计今年将超过20万亿元,稳居各财富市场规模第一。但是处于降息周期中,银行理财的收益也是连续三年下降。

信托:规模5 年来环比首次下降。信托规模5年来环比首现下降,火爆行情+HOMS系统带动了伞形信托的迅猛增长,也使得市场的杠杆行情演绎,在证监会清配资的政策下,伞形信托急剧缩水遭受重创。规模下降并不意味着行业在走下坡路,信托业需要进一步强化投资与事务管理功能,加快业务创新。

公募基金:牛市规模大增,离职潮汹涌

二季度牛市规模逼近7万亿,三季度缩水至6.72万亿。剔除掉ETF联接基金,14年以来公募规模逐步增长,今年二季度因为牛市,规模接近7万亿;但因为615去杠杆以及811汇改后的两波下跌,一方面基金净值下跌引发规模下降、另一方面投资者风险偏好下降导致股混基金赎回明显,整体导致三季度规模下降至6.72万亿的水平。

货基接棒混合排第1,占比超5成。

货币基金提升明显。今年2季度2.55万亿、占比为36.45%,3季度3.87万亿、占比超过5成、增长至57.60%。随着无风险利率的下行,叠加股灾导致风险偏好下降,呈现出资产荒的现象,投资者更多的将资金转移至货币基金,做现金管理。

债券型基金也略有提升,股灾过后部分资金进入债市,上半年被压抑的债市走牛,债券价格屡破新高。今年2季度0.38万亿、占比为5.39%,3季度0.50万亿、增长至7.50%。

混合型基金缩水严重。混合型基金在牛市阶段高仓位参与股市,带有偏股的特性,经历股灾,净值回撤巨大,导致规模缩水严重,今年2季度2.98万亿、占比为42.62%,3季度1.71万亿、减少至25.42%,被货币基金反超。

股票型基金占比不足1%。新运作办法规定股票型基金仓位不低于80%,很多习惯更加灵活操作的基金转型为混合型基金 ,新规则下的股票型基金一般不做仓位管理,工具性也更加明显,这也导致该类型基金占比大幅下跌,不足1%。

阳光私募:规模激增直逼公募

发行规模相比去年超3成。伴随着牛市,15年阳光私募的规模迅速增长。从发行数量来看,截至11月份,15年总共发行产品数达5439只,而这主要集中在5、6月份,其中4月份发行1220只,6月份发行1010只,占比达到41%,可见牛市带动的规模效应显著。从发行规模来看,截至11月份,今年累积发行规模为942亿,相比去年706亿,涨幅达到33%。从14年起看,有两次明显的发行量增长,一次是14年四季度,源于无风险利率下行进入降息周期,增量资金入市带来市场风格切换,以沪深300为代表的蓝筹股票大幅上涨,催生私募发行量;一次集中在今年的二季度,杠杆资金不断入市,大盘整体不断上扬,发行数量屡破新高。而随着股灾的到来,市场风险偏好明显下降,9、10、11月份的发行规模都不足百亿,属于历史低点。

整体规模涨幅达到160%,接近4万亿。从整体规模来看,截止15年3季度,总规模达到3.9万亿,相比去年末1.5万亿,涨幅达到160%。原因有两方面:一方面是私募行业的激励体制较优,很多公募基金经理奔私,纷纷创建或加入私募基金,带动整个行业的发展;第二方面是市场步入牛市,带动业绩的增长,吸金效应明显。

证券投资及股权投资占比超8成。从规模分布来看,截至15年3季度,市场主要由”证券投资基金”和”股权投资基金”构成,其中证券投资基金占比最高,达到44.91%,其次是股权投资基金,占比为38.81%,两者合计83.72%。此外,创业投资基金占比为4.97%,商品投资基金规模较小,不足0.1 ‰。

保险:管理规模稳步增长,频频举牌上市公司

保险资产稳步提升接近12万亿,年增速维持约20%。经过十多年的发展,从14年底的1.19万亿,到15年11月的11.83万亿,整体呈现稳步提升的现状。增速上,04-05年维持在30%的水平;07年发展最迅猛,增速达到47%;从08年起至今,年增速维持在20%附近。

存款占比基本不变,股票+基金投资占比逐步提升。保险的资产一般20%-30%用于存款,13年约有30%的水平,递减至今年11月份20%左右。投资中主要有三块:债券、股票、基金。债券占比处于下降状态,而随着监管层对权益类资产投资的放开,股票+基金占比逐步上升,截至11月,保险资金投资股票和证券投资基金15271.44亿元,占比14.07%。

银行理财:收益下行不改财富市场老大地位

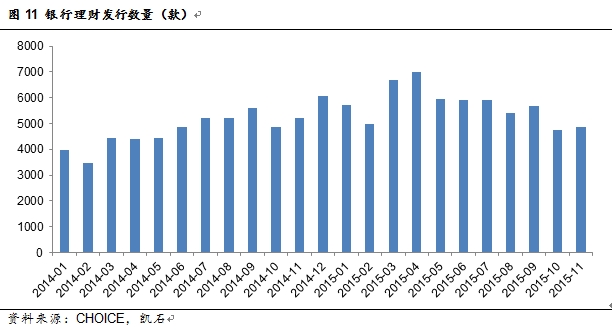

每月发行数量维持5000款水平。从14年起,银行理财每月发行规模均约为5000款,去年总计发行57811款,今年截至11月共计发行62903款,增长达9%。从单月数量来看,今年3、4月份为发行高峰,3月份发行6673款,4月份发行6998款。

理财规模破20万亿。理财规模也是呈现逐步提升的状态,07年底,银行理财规模仅有5000亿水平,不足万亿;09年底突破万亿,达到1.7万亿;13年底突破10万亿,为10.21万亿;今年估计将突破20万亿水平。

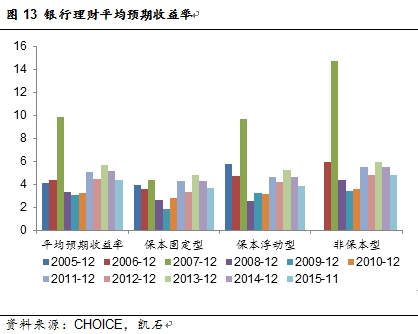

预期收益率近三年逐步下降,非保本型平均预期收益率最高。从银行理财的预期平均收益率来看,07年处于加息周期,平均收益率达到高峰,为9.87%。近三年随着利息逐步下降,银行理财的收益率也呈现下降趋势,13年底5.68%、14年底5.19%、15年11月份破5%达到4.41%。从三类理财产品来看,截至今年11月,非保本型预期收益率最高,为4.77%,而保本固定型和保本浮动型已经破4%,分别为3.65%、3.81%。

信托:规模5 年来首次下降

年度规模稳步提升至15万亿,今年3季度首现下降。从信托管理资产规模来看,整体上呈现稳步增长的趋势,截至15年3季度,总管理规模达到15.62万亿,相比14年末13.98万亿,规模增长近12%。值得注意的是,由于伞形信托清配资、A股暴跌、宽松货币政策边际效应递减,资产荒自8月以来,已经蔓延理财市场,今年3季度首次出现规模下降的现象。其中二季度规模15.87,为历史最高水平,三季度环比下降1.58%。

融资类、投资类和事务管理类占比呈现三足鼎立。从信托资产结构来看,截至15年3季度,按业务功能划分,融资类、投资类和事务管理类呈现三足鼎立的局势,各占约1/3,但其中以投资类信托居多;按资产投向划分,相对也比较均衡,工商企业占比最高,达到18.79%;房地产占比最低,为8.96%。

券商资管:集合资管破万亿,债券产品占比近4成

券商集合理财破万亿。券商资管主要有三类:集合资管、专项资管、定向资管。专项资管规模较小,而定向资管以通道产品为主,所以主要研究了集合资管的规模变化。集合资管相比其他机构,属于占比较少的。截至2014年底,规模仅有5078亿,不足万亿。通过wind最新的数据规模统计,截至今年12月25号,按最近一期季报规模进行加总,整体规模已经突破万亿,可见今年发展的迅速。

债券型及货币型占比超7成。从规模占比来看,截至12月25号数据,债券型和货币型的集合理财规模最大,分别为37.69%、36.15%,合计超过7成。其次是混合型,占比为16%。这和公募基金的分布有所不同,券商集合理财面向特定投资者,公募主要是与面向一般投资者,呈现出了公募中货币基金第一、混合型基金第二的格局。

P2P:跑路违约层出不穷

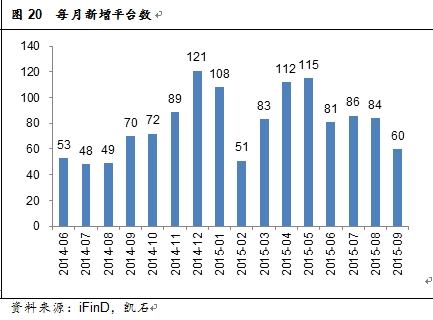

问题平台数占比近4成,新增平台数略有下降。最近的P2P比较火,大火的P2P金融行业随着e租宝事件的爆发被推上了“风口浪尖”,截至9月份,问题平台数已经超过1300家,问题平台数占比更是达到惊人的39.55%!!!跑路平台数达到62家。如此多的平台出现了跑路和提现困难问题,足见P2P理财的安全性让人甚为担忧。随着问题的出现,每月新增平台数也相应下降,从14年12月最高的121家,下降至今年9月份的60家,不足最高峰的一半。相信管理层也会加大监管力度,但目前对于P2P平台,投资者一定要擦亮眼仔细甄别。

进入【新浪财经股吧】讨论

责任编辑:石秀珍 SF183