VC/PE的冬天!上半年募资总额极速下滑56%,投资“赤字”正罕见出现

原创: 魏书光

募资难,难募资!在VC/PE等股权投资领域,正面临资本寒冬的侵袭!

根据清科研究中心的统计数据,2018年上半年,国内股权投资市场募资总额仅为3800亿元,同比下降55.8%。

随着资金严冬的加剧,对于很多VC/PE机构来说,正面临着许多生死关口:募资难、投资数量减少、退出预期下降,行业大洗牌正在日益迫近。目前,很多小股权私募募不到钱,即便是特别出名的机构募集资金规模也在萎缩,而且募集时间也被大大拉长。

值得注意的是,2018年上半年,股权资金募资实现3800.22亿元,而投资实现5795.02亿元,股权投资机构已出现“赤字”,金额达-1994.80亿元。投资“赤字”的出现,让今年四季度和明年的创投投资紧张情况更为突出,未来我国股权投资市场活跃度将大大降低。

与此同时,A股市场走势低迷,平均市盈率一路走低,二级市场估值降低,一二级市场估值已经出现倒挂现象,倒逼一级市场重塑价格。

下滑55.8%,股权投资市场募资遭遇断崖式下跌

根据清科研究中心旗下私募通数据统计,截至2018年上半年,包括早期投资、VC、PE在内的股权投资市场,总共募集资金总额为3800亿元,同比下滑55.8%。而完成募资的基金规模同比下降79.37%,仅有1318只。

可以说,股权投资市场募资是遭遇断崖式下跌。募资难,成为股权投资市场全行业的话题。

不过,从存量规模来看,统计显示,截至2018年上半年,中国股权投资市场资本管理量已超9万亿人民币,仍是国内私募基金总规模12.5万亿元里的绝对主力。

不过,上述数据由于,统计口径问题和中国基金业协会统计稍微有所出入。

募资对象难寻,资管新规刚刚开始发威

从上述统计看,上半年完成募资的基金规模同比下降79.37%,仅有1318只。其实,很多小私募根本募集不到资金,特别是早期投资市场成为下滑最明显的领域。

清科研究中心:

2018年4月27日《关于规范金融机构资产管理业务的指导意见》正式落地执行,对于股权投资领域影响巨大。

一方面,提高了合格投资者门槛、打破了刚性兑付;另一方面,消除多层嵌套和通道业务,规范了银行理财业务。综合效应使得流入股权投资市场的资金大幅下降。本次半年度募资量的下降正是《资管新规》落实效果的体现。

不过,2018年7月20日晚间,银监会、央行以及证监会先后发布了《<资管新规>实施细则》,其中延长过渡期等细则在一定程度上松绑了之前《资管新规》的严格规定,缓解了VC/PE市场的部分压力。

一位股权私募业内人士表示,下半年估计募资情况仍然难以缓解。目前,很多小私募募集不到钱,即便特别出名的机构还能募集情况,也比较缓慢,而且时间被拉的很长了。在北京等一线城市地区,长线资金的投入数量也在明显萎缩。前些年,资金可以轻松在小范围内,可以完成募集,现在即便是范围扩大,募集时间也难以保证。

90%以上并购重组已无需审核,并购交易成VC/PE退出主渠道

并购重组成为上半年股权投资机构退出的主要渠道。统计来看,2018年上半年,并购退出案例达到687个,2017年上半年是244个。显然,并购退出案例增加明显,而IPO退出案例2018上半年266个,2017上半年是572个,IPO退出减少。

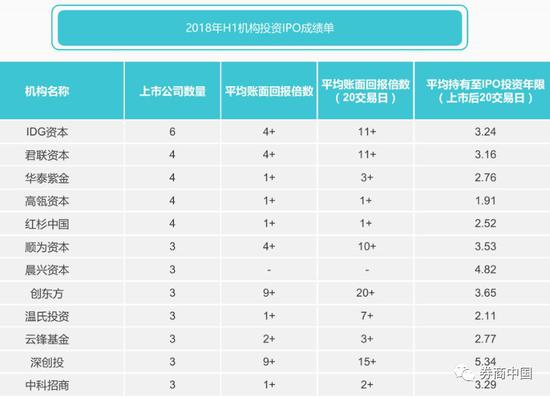

国内IPO始终是创投领域最好的退出方式,因为回报率是最高的,如上图。但是,在2018年上半年度,在国内IPO审核从严及新三板挂牌速度依旧缓慢的背景下,我国创投市场总退出数量同比下降64.8%。

研究机构认为,主要原因是IPO审核较为严格, 2018年上半年,IPO通过率仅49.2%。部分早期投资机构通过交易程序相对简单的股权转让方式实现退出,既保证了基金投资收益,同时也可降低交易成本。

与此同时,证监会鼓励并购交易,也是并购退出案例增加的重要原因。8月17日,证监会新闻发言人常德鹏在发布会上表示,证监会高度重视服务实体经济发展,发挥并购重组积极功能,支持供给侧结构性改革,主动服务国家战略,深化并购重组市场化改革。证监会已大幅取消和简化行政许可程序,90%以上并购重组已无需证监会审核。

常德鹏还表示,证监会将重拳打击忽悠式、跟风式重组乱象,为加快审核做好服务。上半年A股并购重组更为活跃,共有重组2047单,接近去年全年水平,金额1.15万亿元,同比增长40.5%。万华化学吸收合并申请快速过会,体现了证监会支持上市公司并购的态度。证监会还将完善分道制方案,压缩审核时间,研究监管机制,配套完善上市公司停复牌制度,研究探索小额快速并购通道制度,并且利用科技手段保障并购重组审核快速高效。

可投资本量下降,优质项目抱团取暖

从2018年上半年募投金额整体情况来看,募资实现3800.22亿元,投资实现5795.02亿元,股权投资机构已出现“赤字”,金额达-1994.80亿元。

2018年下半年,随着机构可投资金量的下滑,机构出手将会更加谨慎。投资开始呈现出“抱团取暖”的现象,扎堆投向优质的明星项目,以抵御风险。在2018上半年,在市场整体优质项目稀缺的情况下,以蚂蚁金服、京东物流、平安医保科技为代表的独角兽企业吸金能力更加凸显,大额融资案例显著增多。

如是金融研究院分析师张奥平:

2018年上半年股权投资市场投资总额接近5795.02亿元,较2017年上半年同比下滑10%,并未像募资情况一样出现大幅减少。其主要原因是2018年上半年股权投资机构投资资金大多来自于募资顺利的2016年及2017年,而2018年上半年募资金额大幅下降的效应会在2018年第四季度开始显现。

显然,在机构募资预冷,股权投资市场资金紧缩情况下,募资端压力将转移至投资端,未来我国股权投资市场活跃度将降低。与此同时,A股市场走势低迷,平均市盈率一路走低,二级市场估值降低,一二级市场估值倒挂,倒逼一级市场重塑价格。

责任编辑:高艳云

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)