“双降”后投资理财如何随机应变? 专家建议投资者兼顾短中长期目标均衡配置股票、债券和现金。

南方日报记者 郭家轩 黄倩蔚 陈若然 唐柳雯

投资风向标

对于8月的中国资本市场而言,“一波三折”可能不足以概括其走势。8月中上旬,市场一度处于上轮大跌之后的弱平衡格局中,期间国企、军工改革等热点得以持续并形成赚钱效应,推升沪指一度突破4000点。

其后市场出现了连续数日的下跌;短短7个交易日,沪指跌幅超过25%,创业板指数跌幅近30%。

不过,央行[微博]时隔两月再度降准降息,“及时雨”的到来安抚了市场情绪。同时,在养老金入市、人民币汇率止跌回升等多重利好下,上周A股触底反弹,在上周后两个交易日内大涨10.4%,指数重回3200点上方。

事实上,下半年以来,除了股市快速降温,提前转战固定收益的投资人也发现,其收益率正在下降。在央行正式实施“双降”后,这将直接影响到百姓的“钱袋子”,一些投资品收益下降已是大概率事件。

那么,在美元加息预期临近、新兴资本市场资产价值重估的大背景下,投资者该如何把握时机、合理配置资产?对于普通市民,在股市、银行理财产品、货币基金乃至债市、黄金等各类资产中,又该如何取舍,在资产稳健保值的基础上获得更好的投资收益?

股市:市场进入中期震荡筑底阶段

在接连出现的惊与喜背后,A股是进入牛熊转换还是牛市中继,是投资者当下最关心的问题。

值得乐观的是,接受记者采访的诸多券商人士大多倾向于后者。

广发证券财富管理部投资策略小组认为,只有经济失速、改革与转型失败、陷入中等收入陷阱才会触发牛熊转换;而当下,我们看到的是政府底线思维防范系统性风险的决心,改革进入深水区、新旧动力的切换具有一定的波折性,从而使得股市由分母驱动型的牛市第一阶段,跨入分子驱动型的牛市第二阶段之间存在一个休整期,当前市场就处于此休整期。

申万宏源分析师也认为,A股已进入了中期震荡筑底、个股进一步分化并向价值回归的阶段。“央行最近‘双降’举动更多地照顾到了工业通缩和资产价格剧烈波动。如果该动向得到确认,不排除后期无风险利率有进一步回落的趋势,这将提升股票市场估值。当然,目前市场上仍存在的大量高估值股票,未来仍有继续向其价值进行回归的趋势。”

就市场流动性来看,当前实体经济的融资成本仍然保持较高水平,未来货币政策仍存在宽松空间。

同时,数据显示,经过近期大幅调整,目前“两融”由于充分换手,平均担保比例为255%,远高于一般警戒线150%和强平线130%,这表明目前整体风险承受能力已恢复到一定水平。

“当前私募机构仓位普遍较低,公募基金短期赎回压力小于当时救市前情况,股票型基金、混合型基金仓位测算大约是82%和32%。”广发证券策略小组表示,因此,市场继续大幅杀跌的可能性不大,但要走出颓势,必须看到改革超预期推进、汇率预期稳定、基本面见底回升。

适时把握“跌”出来的机会

那么,在短期市场前景并未十分明朗的背景下,投资者又该如何运筹帷幄呢?国泰君安证券重申,建议“用高确定性赢取相对收益的行业配置策略”。

国泰君安推荐投资者关注三类股,一是高股息率的行业,二是业绩与估值具有高性价比的行业,三是获益于财政政策发力的行业。

而广发证券也表示,预计沪指后市将围绕3000点位置构筑底部区域。系统性冲击过后,低估值蓝筹具备跌出来的机会,而风险偏好下降之后估值依然高企的新兴成长或仍需挤泡沫,市场将呈现结构分化。

根据其给出的9月投资策略,投资者不妨轻仓防御,守望黎明。“基于对市场的判断,我们认为9月份保持防御性的仓位仍然有必要,但当前位置可逐步建仓低估值蓝筹及白马成长股。”

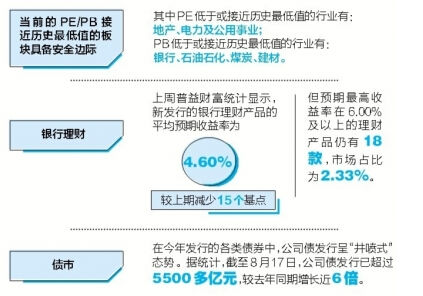

值得一提的是,中信证券日前发布的研报显示,通过比较各个板块2012年以来估值水平变化,当前的PE/PB接近历史最低值的板块具备安全边际,其中PE低于或接近历史最低值的行业有地产、电力及公用事业;PB低于或接近历史最低值的行业有银行、石油石化、煤炭、建材。

另一方面,基于2015至2016年行业一致预期盈利增速的估值相对吸引力来看,银行、电力及公用事业、地产、家电、汽车、食品饮料、交运是具有中长期配置价值的板块。

银行理财:中长期高收益产品重新受青睐

在股市经历再度大跌探新低后,有更多普通投资人逐步将股市资金撤离至更稳定的银行理财产品等固定收益投资中。广发银行[微博]个人部总经理吕诗风透露,最近的确观察到理财资金有明显的回流银行现象,固定收益类的银行理财产品再度成为“抢手货”。

上周普益财富统计显示,新发行的银行理财产品的平均预期收益率为4.60%,较上期减少15个基点。但预期最高收益率在6.00%及以上的理财产品仍有18款,市场占比为2.33%。其中,3个月到12个月的固定收益类银行理财产品预期收益率约为4.83%,一年以上期限的固定收益类银行理财产品平均预期收益率为5.21%。

此外,不少互联网巨头扎堆上线的互联网理财App,也成了投资人分散风险的主阵地。以新亮相的蚂蚁聚宝为例,该App内的两大稳健型理财方式为余额宝[微博](活期型)和招财宝(定期型)。蚂蚁金服透露,近期前者存量用户数每日净新增10万以上;后者也以单月近百万的速度在迅猛增长,仅过去一周,招财宝的成交金额就超过150亿元,环比增加12.6%,创下其成立以来的历史新高。

家庭资产配置应兼顾短中长期

每一轮牛熊市的转换,都会带动一轮投资者教育的热潮。而事实证明,经历几轮“过山车”式的暴跌与震荡后,股民的注意力确实开始逐渐从股市转移,更加注重资产配置。

英大证券研究所所长李大霄[微博]分析指出,2015年下半年资产配置将股票的明显优势减弱,建议投资者这时候将股票、债权、房产和现金做一个均衡的配置。

广发银行副行长王桂芝认为,大的环境对资本市场形成支撑,因此股票和债券类产品依然是最好的投资选择,黄金、石油等大宗商品收益相对较弱。

做好家庭资产配置是实现家庭财富管理目标的基础。个人投资者在选择投资产品的时候需要充分考虑投资产品的收益性、风险性以及流动性,通过资产配置取得最佳平衡。

王桂芝建议投资者要从短期、中期、长期不同的资金需求出发,根据风险承受能力,将个人的资产合理配置。其建议家庭或个人将金融资产根据期限分成三类——短期资产、中期资产和长期资产。短期资产也称之为现金资产,这部分资产一般用于1年内的生活开支,如旅游、改善生活类消费等,投资时要把流动性放在首位,投资于流动性好、收益稳定的产品,如一年内的银行短期理财产品、银行贵金属交易平台等可以灵活进出的资产。

中期资产投资时间一般为1—3年,通常在家庭资产组合中占比最高,是资产保值增值的主力,目的是要稳健获利。建议投资人根据所处的经济周期以及个人风险承受能力选择恰当的投资种类。目前而言,债券型基金、量化对冲基金都比较适合。3年以上的是长期资产,一般用于转移风险,维持家庭经济稳定,保险类产品是长期资产的典型代表。

债市:机构看好长端利率债

除此之外,近期债券投资重又回到投资者的视野。一般情况下,股市风险较大其他金融资产陷入调整之际,债券市场避险特征也会凸显。尽管上周股市回暖,市场情绪趋稳,但总体看,导致全球市场情绪动荡的原因仍在,因此债市的长牛趋势仍然存在。

即使就当前行情看,债市走牛也已经是较为确定的趋势。上周四,国债期货全天一路走高,收盘继续保持大涨。可转债也保持上涨。上证转债指数大幅上涨4.06%,深证转债指数上涨2.15%,中证转债指数上涨3.66%,其中格力转债大幅上涨5.77%,电气转债上涨3.89%。

另一方面,央行上周“双降”也被市场解读为被动的宽松举措。中银国际证券也发文表示,“双降”在一定程度上可能增加人民币进一步贬值的压力,随着流动性的注入,短期利率将有所下降,这也进一步支持债市短期内维持牛市行情。

机构对于债市的信心也体现在投资线路上。据统计,在今年发行的各类债券中,公司债发行呈“井喷式”态势。截至8月17日,公司债发行已超过5500多亿元,较去年同期增长近6倍。记者综合多家机构分析发现,不少机构对长端利率债偏好态度明显,有债券投资大佬甚至建议投资者“简单粗暴的买入10年利率债”。

国泰君安债券分析师徐寒飞表示,目前资金从股市回流债市的趋势并未结束,央行货币政策放松的概率在大幅上升,利率债长端仍有50bp的下行空间,目前的最优策略或许就是买入10年利率债。中信建投也认为,从国内资本市场来看,股市向债市资金的边际流动可能会加快。尽管整体的资金利率呈现出了上行,但从结构上看,债市并不缺乏资金,利率债的性价比在不断提升。

对于长端利率债,民生证券则给出了较为确定的投资点,建议投资者在经济稳增长政策出来之前抓住10年期国开和10年期国债的有一波20—30个基点的下行空间,而后则须获利了结。

不过,机构对债市的判断并非“一边倒”,也有机构对债市机会仍持较为谨慎的态度。海通证券认为,未来债市的走势仍要看货币政策。“人民币贬值预期、债券供给和经济基本面波动都会令市场产生边际收紧的担忧,综合看,仍对下半年债市保持谨慎,维持未来3个月10年国开区间3.7%—4.1%的判断”。

基金:货币基金、债券基金受欢迎

近期股市波动较大,使得投资者风险偏好降低,资金开始涌入一些固定收益基金产品。其中,货币型基金成为资金退守的最大阵营。根据中国基金业协会发布的数据,货币基金总规模从6月底的2.41万亿份猛增到7月底的3.22万亿份,一个月增加8077亿份,增幅达33.53%,货币基金规模随之创出历史新高,占基金总规模的比重高达46.87%,逼近公募基金规模的半壁江山。

不过,目前各大金融机构推出的货币基金琳琅满目,余额宝、活期宝、现金宝、掌柜钱包等令人眼花缭乱,而且随着央行持续向市场注入流动性,货基收益率整体走低,不少货基年化收益纷纷“破3”,满足投资者需求的货基日益减少。

对此,兴全添利宝基金经理张睿指出,短期内货币基金的收益走低是大势所趋。一方面是因为货币政策的持续放松,另一方面则缘于打新暂停和股市大跌,大量资金涌入短端市场追逐高流动性和低风险的资产,势必压低短期资产的收益。

值得注意的是,除普通货币基金外,保证金理财产品也是许多仓位较低或空仓投资者的共同选择。据了解,目前沪深两市保证金理财产品数量已超10只。今年下半年以来,A股市场震荡加剧,出现多轮大幅涨跌行情,一些A股市场投资者的股票仓位变化很大,暂时闲置的保证金资金还在等待股市的投资机会,因此场内交易的保证金货币基金适合这部分投资者买卖,认为股市有投资机会时,可以立即卖出后买股票。

除此之外,有专业人士认为债基也进入了较好的投资区间。南方基金固定收益部总监韩亚庆认为,下半年整体的操作思路是保持中性久期和中性的杠杆水平,同时做好基金的流动性管理工作。此外,需要特别重视持仓债券的信用风险,密切关注可能出现的信用资质变化,避免债券资产违约情况出现。

好买基金研究中心认为,目前国内市场的确定性增加,债市已经进入可投资区间。在基金配置方面,稳健性投资者可积极把握债市的行情,关注如广发纯债、工银瑞信[微博]纯债、兴全磐稳增利等基金。

黄金:金价不升反跌或继续走低

除了债券,黄金也一直名列投资者避险需求选择的前列。不过上周,在股市动荡的同时,金价反而疲软。为什么避险需求凸显的情况下,金价不升反跌,黄金的避险功能是否依旧?

有观察人士结合历史数据分析,黄金的避险需求在数据上的体现或许只是出现了一定的迟滞,从历史情况看,市场悲观之时,投资者并不是第一时间转向黄金。在2009年2月和3月,股市一度触及低点,而当时金价也有走低,直到几个月之后,金价才开始大涨,最终在2011年触及高点。因此如果后市继续波动,黄金仍有反弹可能。

不过,当前情况下,也有不少分析师看空金价。荷兰银行分析师表示,金价未能出现更强劲的反弹主要是因为中国经济增速放缓的前景盖过了避险情绪。同时他还表示,多年以来黄金作为避险资产的地位正日益衰落,并预计,今年年底金价将跌至1000美元/盎司,而2016年底更将进一步跌向800美元/盎司。