海通证券:全球争相放水 股债均可积极作为

分析师:桑柳玉

1. 上周市场回顾:央妈放水,市场继续有钱任性

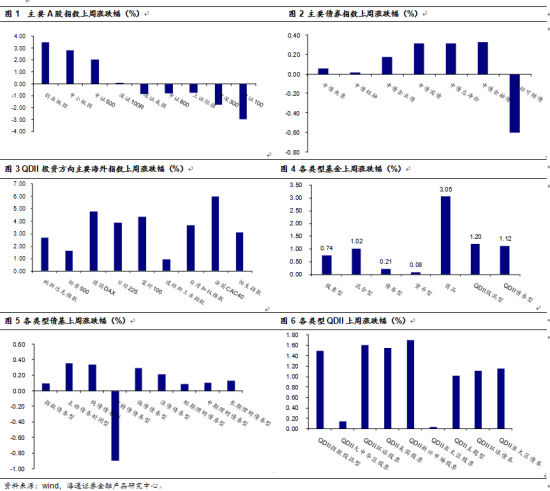

好爸爸?坏爸爸?熊孩子在监管层的精心“呵护”之下愈加任性。截止到2015年1月23日,上证指数收于3351.76点,全周下跌0.73%,深证成指收于11436.29点,全周下跌0.84%。小盘股继续强于大盘股,创业板综指大涨4.10%,中小板综指和中证500指数也分别上涨了3.38%和2.05%,而代表大盘股的中证100指数却下跌了2.97%。行业方面,军工、综合和轻工制造表现较好,整体涨幅都在5%以上,银行、煤炭和非银则位于跌幅榜前列,整体下跌幅度超过3%。上周市场又是大幅震荡。首先在证监、银监连发限制两融和委托贷款的文件之后,市场做出非常负面的理解,大盘股惨淡下行。然后之后监管层又迅速应对,表明并非要打压股市,央行[微博]也及时的拿出自己的态度,增量续做前期MLF,并于公开市场重启逆回购操作。而市场却又非常任性的大幅反弹,填平了之前的缺口,甚至于周五盘中创出本轮反弹以来新高。这或许又超出了监管层的预期,想让股市不要牛得这么快咋就这么难呢?

全球争相放水,债市重回牛市。上周债市继续上涨,其中利率债表现强于信用债。上周债强的主要原因来自于海外央行集中放水,增加中国央行跟进的预期,利率债由于其相对于市场利率的高敏感性而受到追捧。全周中债总净价指数上涨0.32%,中债国债总净价(总值)指数上行0.32%,中债企业债总净价(总值)指数上涨0.18%,中标可转债指数跟随股市微跌0.6%。

欧央行万亿QE带动全球股市普涨,油价继续下跌。上周欧央行万亿欧元QE推动全球股市上涨,美股方面全周标普500上涨1.6%,纳指上涨2.66%。欧洲股市表现更为抢眼,英国富时100、法国CAC40和德国DAX指数分别上涨4.31%、5.96%和4.74%。亚太市场普涨,日经225指数、香港恒生指数、台湾、韩国指数涨幅分别为3.84%、3.10%、3.64%和2.54%。商品市场普跌,油价继续下跌,金属市场上现货黄金和现货白银企稳反弹,金属价格大多下跌。

2. 上周基金市场回顾:成长风格基金短期占优,QDII全线反弹

上周基金整体表现较好,各类基金均获得正收益。

成长风格基金短期占优,军工、医药、创业板大幅反弹。上周主动股票型基金整体上涨1.36%,指数基金微跌0.18%,混合型基金上涨1.02%。基金风格方面,偏成长风格基金尤其是激进成长类基金表现较好,大盘价值风格基金有所回落,表现较好的基金如长信内需成长、华商未来主题、诺德优选30、景顺长城成长之星、景顺中小板创业板、招商行业精选、中银中小盘、银河行业优选、嘉实新动力等。指数基金方面,军工、医药、创业板主题领涨,如鹏华中证国防、前海开源中证军工、富国中证军工、申万菱信[微博]中证军工、南方中证500医药卫生ETF、万家中证创业、诺安中证创业成长、国联安中证医药100等。

债基整体反弹。上周债券基金整体微涨0.21%,可转债基金跟随股市微跌0.9%,偏债型基金和准债型基金分别上涨0.29%和0.21%,纯债型基金微涨0.34%。上周表现较好的债基种类丰富,既有权益类仓位较重且风格偏成长的基金,也有纯债杠杆较高带来丰厚收益的基金,如信达稳定增利分级、民生信用双利、信达澳银信用债、华商双债丰利、诺德增强收益、诺安双利、招商可转债、工银瑞信[微博]纯债、信达稳定价值、华商稳健双利、广发聚鑫等。

货币基金收益维持较高水平。上周货币基金收益维持较高收益,7日年化收益为4.41%,表现较好的个基有华夏现金增利、广发活期宝、信诚货币、国富日日收益、交银现金宝、浦银货币等。理财债基方面,长、中、短期理财债基年化收益在4%以上,个基中表现较好的有华安双月鑫、民生家盈理财7天、长城岁岁金、交银理财21、建信双月理财、建信双周安心理财、嘉实理财宝7天等。

QDII表现出色,几乎全线正收益。上周权益类QDII整体反弹1.20%,债券型QDII反弹1.12%,其中领涨的是全球、美股、大中华等权益类主题QDII,如泰达全球新格局、国泰纳指100、纳斯达克[微博]100ETF、中银全球策略、广发纳斯达克100、国投新兴市场、大成纳斯达克100、南方金砖四国、华安纳斯达克100人民币等。

黄金ETF大涨。黄金价格微涨使得商品基金上周平均大幅反弹3.05%。

3. 未来投资策略:全球争相放水,股债均可积极作为

股市方面,上周股市延续了风格转换,创业板和中小板继续大幅跑赢上证综指、上证50等,本周对市场的分析继续沿着资金面、基本面、政策面等几大方向进行:

资金面上,上周央行在公开市场重启逆回购操作,累计净投放资金500亿元。资金面微幅趋紧,银行间7日质押式回购利率从前周五的3.88%增加了上周五的3.93%。本周公开市场有500亿资金待回笼,全部为上周投放的逆回购。总体看,央行标志性的重启逆回购操作进一步强化了对资金面的乐观态度,不过也意味着更大程度宽松的降准降息或被延后,资金面有所改善但或呈现出无大忧无大喜的状态。

基本面上,投资消费托底,经济短期改善。上周公布的14年4季度GDP增速数据显示经济增速平稳,与3季度持平于7.3%,其中虽然出口有所回落但消费稳定、投资回升,内需对冲来了外需的回落。上周公布的汇丰PMI初值为49.8,环比改善但仍低于荣枯线。上周公布的12月工业增速小幅回升,而随着大宗商品价格下跌带来的企业成本下降,中游的发电、钢铁、水泥等的生产有所改善。我们前期一直强调市场对基本面的改善短期容忍度较高只要长期改善趋势不被证伪就不会对市场形成冲击,最近数据略有改善强化了市场信心,对市场有一定的正向带动作用。

政策面上,总理上周在达沃斯论坛上称中国2015年经济不会出现硬着陆,正在采取一系列措施有效防范债务、金融风险,主要体现在以下三个方面:一是逆周期调控,包括积极的财政政策和稳健的货币政策;二是金融改革的推进,强化市场的灵活性;三是建立金融防火墙,50万以下存款将受到保护等。

海外方面,随着欧洲央行开启QE,全球央行开始了放水大赛,加拿大、瑞士、土耳其、印度、埃及等相继宣布降息,英国也打算放弃加息。总体看央行放水对股票市场均有提振,同时海外放水也给中国的货币政策施加压力,或推动央行进一步的放松政策。

总体看,当前影响股市的各个因素都有向好改善迹象,基本面的改善、流动性的继续防松以及海外央行争相放水的外部环境,在这种背景下股市没有大幅下跌的理由。在风格选择上,上周中小板创业板的占优继续引发市场对风格转换的猜测,我们认为大盘蓝筹风格行情并未结束,不过在急涨大涨之后强势程度有所下降是必然的,成长风格超跌反弹需求必然会被释放,在市场风格快速转换的市场中重押一头的风险较大,相对均衡的配置是不错的选择。中长期看,未来经济转型和改革不然会带来国企改革、高端设备、军工、医疗服务等投资机会,可以继续布局。

债市方面,我们认为短期中国降准降息的概率不大,原因有以下3点:1)高层在达沃斯论坛表态货币政策要不松不紧,可以理解为会放水,但是不会以降准降息的强信号方式放水;2)上周公布的工业增加值和1月PMI数据都超预期反弹,经济在不断刺激之下有企稳迹象,降低必要性;3)前一次降息效果不佳,过多资金流入股市,也使得高层在政策制定时颇为谨慎。上周央行增量续作MLF,并重启逆回购,就是对上述论点的集中反映。鉴于此,在一个相对利多权益资产的环境之下,信用债依旧是我们更加看好的品种。由于票息低,用国债赌降准降息的机会成本过高,信用债,尤其是高收益债,则更加受益于国家降低企业融资成本的政治目标,与权益市场的联动性也相对更强。

基金投资方面,股混基金方面,大盘蓝筹风格行情并未结束,不过强势程度有所下降,中间会穿插成长风格超跌反弹的需求,因此均衡灵活积极是不错选择,有交易能力的投资者可以跟随市场灵活变动。债券基金方面,1季度传统的配置行情是一个确定性较高的机会,券种上更利好信用债,投资者可以分批开始布局有票息保护的产业债。货币基金方面,资金面未来长时间维持略松概率较大,货币基金的现金管理工具属性优于投资属性。QDII基金方面,全球央行争相放水给投资权益类QDII基金带来了较好的投资机会,可以积极关注。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。