酒钢宏兴危情第二季:华融证券24亿定增清算

神秘C份额10亿兜底

本报记者 钟辉

实习记者 梅亚琪 深圳报道

两个月前,一款浮亏40%提前清算却实现6.2%的预期年化收益率的定增类理财产品,把中信银行推上风口浪尖。其背后真正的黑洞是酒钢宏兴(600307.SH),而这只是冰山一角。

8月25日,华融证券发布“华融分级固利4号限额特定资产管理计划清算结果公告”,如期兑付24.34亿A、B份额本息,10天前其产品净值仅为0.7964。华融分级固利10天内,如何从浮亏超过20%做到如期兑付本金和A份额7.52%、B份额5.49%的年化收益率?

“这么多资金投资人没有提出意见,意味着投资者对我们产品的投资管理是有信心的,兑付没有问题。”华融证券资管业务负责人向21世纪经济报道记者表示。

华融分级固利4号清算前夕,开放C份额认购,募集资金10.63亿,而清算时C份额净值仅为1982.75万。C份额有可能是最终的“兜底方”。

21世纪经济报道记者获悉,华融分级固利4号由工行销售募集资金并托管,而定增酒钢宏兴项目也是工行的客户,华融证券虽是产品的管理人,实则为通道;整个筹备兑付和清算过程中,由工行与华融证券一起主导完成,包括此前华融分级固利4号通过大宗交易减持的接盘方——工银瑞信[微博]-工银瑞投大宗交易1号资产管理计划,和C份额认购方,均由工行协调沟通。

据记者了解,参与酒钢宏兴2013年1月28日定增的,除华融分级固利4号外,还有广发证券、农银汇理基金、海富通基金等8家机构或私募资金,认购规模合计达80.58亿。酒钢宏兴8月27日收盘价为2.67元/股,对比3.71元/股的定增价格,参与定增机构浮亏28.03%。

酒钢宏兴80亿定增风暴如何平复,也许才刚刚开始。

10.63亿C份额神秘兜底方

华融分级固利4号成立于2013年1月17日,根据成立公告,募集规模达24.37亿元,认购起点为100万,其中风险较低、收益相对稳定的A份额555户投资人共认购21.15份,风险高、收益高的B份额78户投资人共认购3.22亿份。

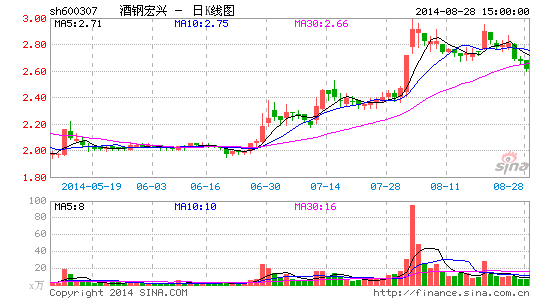

华融分级固利4号投资目标为A股定向增发为主,成立后以3.71元/股的价格认购酒钢宏兴6.52亿股定增股份,认购资金为24.17亿元。此后,酒钢宏兴股价一路下跌,2014年5月已跌至1.94元/股的低点,华融分级固利4号净值一度跌至0.5元附近。

尽管如此,华融证券发布的二季度产品管理报告依然表示,本集合计划选择投资酒钢宏兴定增项目主要因为其价值被明显低估,估值优势显著,未来估值修复行情值得期待。

在即将到期兑付时,华融分级固利4号通过关键的两步完成兑付。8月7日、12日,华融证券通过两次折价大宗交易,分别减持3.31亿股,分别套现8.11亿元、8.39亿元,共计16.5亿元,减持后仅持有酒钢宏兴2526.42万股,占总股本的0.4%;即使全部清仓,华融分级固利4号在酒钢宏兴定增项目上也净亏损超过7亿。

为了弥补亏损,华融分级固利4号开放了C份额认购。根据产品设计,分级固利4号的期限为19个月,若期初的A、B份额无法实现固定的预期收益率,在产品到期前4个月,管理人可根据合同约定开放分级固利4号C份额的申购,由A、B份额以外的投资者按1元/份认购,C份额的收益分配在A份额和B份额之后。

“产品设计中引入C份额,目的是通过引入信用机制,并通过对信用风险的有效管控来缓释二级市场波动的风险,这也是国外的一些高端资管产品设计的通行做法。”华融证券资管业务负责人称。

于是,“神秘”的C份额认购了10.63亿份(1元/份)。在8月18日清算时,扣除相关托管费、管理费后,21.15亿份A份额、3.22份B份额期末资产净值分别为23.67亿元、3.5亿元,分别实现7.52%和5.49%的年化收益率;而10.63亿份C份额期末资产净值仅为1982.75万元,净亏损10.43亿。

上述演变的结果是,C份额成为华融分级固利4号的兜底方。那么,神秘的C份额出资人到底是谁?

接近该笔交易的权威人士向21世纪经济报道记者表示,“酒钢宏兴定增价高于当时的市场价(定增价位3.71元/股,当日收盘价3.44元/股),业内俗称‘倒挂’,为了吸引参与定增的投资者,出现‘倒挂’情况时,大股东一般会承诺保本保收益,通常会提供信用类担保或者提供抵押物等方式。酒钢宏兴定增时,大股东就跟认购方签了兜底协议,向华融证券提供信用担保,最终通过认购C份额实现兜底。”

上述人士还表示,酒钢宏兴是工行的客户,定增项目由工行牵头,华融分级固利4号的C份额认购方主要也由工行出面沟通协调出资。

对于最后的实际出资方,华融证券资管部负责人不愿进一步透露,只标示“交易对手履约了。”

谁在抄底?

华融分级固利4号如期兑付最重要的环节,是大股东通过相关方认购C份额兜底。而在此前还有一个关键的角色——大宗交易的接盘方。

公告显示,华融分级固利4号两次大宗交易的接盘方均为工银瑞信-工银瑞投大宗交易1号资产管理计划,交易完成后持有酒钢宏兴10%的股份。

据上述权威人士透露,华融分级固利4号兑付前的大宗交易接盘方也是由工行出面找资金认购的。

而工银瑞信是工行80%控股的子公司,除了接盘上述大宗交易外,记者未查询到工银瑞投1号其他任何信息,也未获知其背后真正的出资方信息。

一位基金行业人士表示,工银瑞投1号极有可能是专户产品,可以实现单一大额资金委托交易。酒钢宏兴的市净率不到0.9倍,低于行业平均估值,且通过大宗交易增持还有折价,是一次不错的抄底机会,“工行通过自己的基金公司或为其他资金代持,可谓近水楼台先得月,也可以理解的。”

值得注意的是,就在上述超过16.5亿大宗交易前夕,酒钢宏兴股价“巧合”地出现了一波涨势。7月30日-8月4日连续四个交易日上涨,从2.4元/股涨至2.96元/股,涨幅达23.33%,7月31日甚至涨停,8月1日盘中也一度冲击涨停。

从华融分级固利4号“大股东认购C份额兜底”的设置来看,分级固利4号持股比例达10.4%,酒钢宏兴该轮“巧合”的股价上涨为兜底方节省资金近4亿;相反,兜底方节省的资金相应地增加了工银瑞投1号通过大宗交易接盘的交易成本。

酒钢宏兴大股东酒泉钢铁(集团)有限责任公司的压力还不仅于此。根据酒钢宏兴2013年1月的定增方案,其共发行21.72亿股,分别由华融证券、广发证券,农银汇理基金、金元惠理基金、华富基金、海富通基金,汇祥(天津)创业投资合伙企业、上海锯向投资管理合伙企业、瑞基资产管理公司共9家机构或私募投资人认购,均为相关资产管理或私募产品,按照3.71元/股的认购价,认购总规模达80.58亿。

按照“倒挂”兜底协议,上述产品陆续到期,若按照8月27日2.67元/股的收盘价计算,仅保证投资人的本金兑付,兜底方至少要付出28.12亿元的资金。在此基础上,若股价上涨1%,就能为兜底方节省资金8000万元。