海通:股混基金短期避险为上 债基仍可积极配置

开放式基金周报

分析师 桑柳玉

1. 上周市场回顾:IPO压进,政策利好难提升A股表现

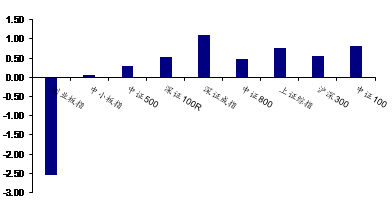

国九条和贷款倾斜政策有心插柳,但IPO重启临近却令市场无从生荫。上周上证指数收于2026.50点,全周上行0.76%,深证成指涨幅略大,收于7242.17点,全周上涨1.11%。上周市场板块间分化较大,中证100指数、中证500指数、中小板指分别上涨了0.81%、0.29%和0.07%,但创业板指跌幅高达2.55%。行业方面,区域局势紧张及亚信峰会的临近刺激军工概念,国防军工成为上周表现最好的行业,全周整体涨幅接近3%。央行[微博]指向性贷款刺激和地方限购政策松动带动地产股反弹,房地产板块整体涨幅也超过2%。前期强势的资源板块继续上行,煤炭、石油石化和钢铁板块居于涨幅榜前列。传统的防御性板块表现一般,医药、食品饮料整体跌幅接近1%,概念扎堆的通信、电子和传媒也差强人意。上周市场对国九条带来的“幻觉”利好仅仅持续了1天就偃旗息鼓,央行的指向性贷款政策似乎也只让地产股稍起涟漪,以前一般作为利好的信息也多做负面解读,例如超预期的M2同比就被认为是封死了全面放松货币的理由。但上周市场调整的更重要的原因是随着新股规则修订版的出台,IPO已经一触即发,再多的利好似乎也很难调起投资者的兴趣。

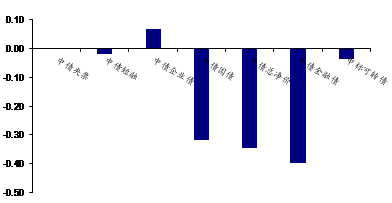

债市略有调整。上周债市在连续走强之后出现小幅回调,中债总净价指数微跌0.35%,中债国债指数微跌0.32%,中债企业债指数上涨0.07%,中标可转债指数微跌0.04%。上周债市略有调整的主要原因在于M2同比重回目标值之上,引发市场对货币政策放松空间的担忧,同时资金面较前周略有收紧,银行间7日质押式回购利率小幅回升,从前周五的3.18%上涨到上周五的3.4%。

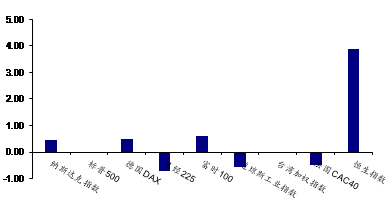

美股表现平稳,纳指微幅反弹。上周美股微跌,纳斯达克[微博]指数持续下跌后反弹0.46%,但整体看美股较为稳定,标普500指数微跌0.03%,道琼斯工业指数微跌0.55%。欧洲市场表现平稳,英国富时100指数微涨0.61%,德国DAX指数微涨0.5%。亚太市场方面股指表现较好,港股恒生指数涨幅达3.89%。新兴市场表现较好,印度股指上涨4.90%,俄罗斯指数上涨2.37%。商品市场方面能源、石油价格微幅上涨,贵金属价格也有微幅上涨,但天然气价格下跌。

2. 上周基金市场回顾:地产、资源主题表现较好,债基延续微幅上涨

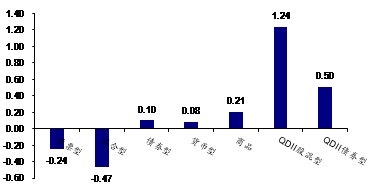

上周基金表现延续了过去的表现,除了股票型和混合型基金,其他各类型基金均实现正收益。

股混基金继续下跌,地产、资源主题基金有所表现。上周主动股票型基金整体下跌0.67%,指数股票基金上涨0.4%,混合型基金整体下跌0.47%。上周创业板下跌,但大盘指数获得正收益,行业方面地产、采掘等行业的正收益使得偏周期、偏价值风格基金表现较优,整体看表现较好的基金有华宝资源优选、易方达资源行业、鹏华价值优势、新华趋势领航、华安行业轮动、博时创业成长、富国医疗保健、金鹰稳健成长、东吴新经济、中海量化策略、南方成份精选、华商大盘量化、华泰积极成长、东吴内需增长等。指数基金方面,地产、资源、商品、军工主题指数基金表现较好,如华安中证细分地产ETF、国泰国证房地产、汇添富能源ETF、华夏上证能源ETF、鹏华中证A股、建信基本面60ETF、富国中证军工、上证商品ETF、银华中证资源等。

债基延续微幅上涨趋势。上周债券基金整体延续了上涨趋势,微幅上涨0.1%,其中纯债基金上涨了0.1%,准债型基金微涨0.12%,偏债型基金上涨0.11%,但可转债基金微跌0.09%。上周涨幅居前的基金多是债券仓位较重,尤其是信用债配置较多的基金,如金鹰元泰精选、金元丰利债券、新华安享惠金、鹏华中小企业、银河岁岁回报、国泰信用债券、大摩双利增强、添富信用债、民生平稳增利等。

货币基金收益率平稳。上周货币基金年化收益4.31%,表现平稳,表现较好的个基有华富货币、国金通用金腾通、方正富邦货币、鹏华增值宝、长安货币、嘉实活期宝、中加货币、银河银富货币、长安货币、平安大华日增利、泰信天天收益等。理财债基方面,长、中、短期理财债基对应年化收益分别为4.94%、4.59%和4.46%,个基中表现较好的有工银60天理财、中银理财21天、中银理财7天、华夏理财21天、嘉实理财宝7天、易方达双月利等。

亚太主题QDII表现较好。上周权益类QDII整体上涨了1.24%,债券型QDII整体上涨0.5%。权益类QDII中亚太主题的QDII表现较好,如华宝海外中国、嘉实海外中国、华夏恒生ETF、汇添富恒生指数分级、添富成熟市场、华安香港精选、南方中国中小盘、上投亚太优势等。

黄金ETF微涨。商品基金方面,几只黄金ETF本周微幅上涨。

3. 未来投资策略:股混基金短期避险为上,债基仍可积极配置

股市方面,上周我们在策略中指出对市场总体可以积极乐观一点,因为市场不会更差且或有上行空间,同时提示投资者注意IPO正式开闸的风险。从上周市场实际的走势看,政策利好似乎只在周一带动市场上涨,随后市场表现就比较弱势,而在对IPO冲击的影响方面,创业板显然受伤更深。下周对市场的分析继续沿着资金面、基本面、政策面等几大方向进行:资金面方面,上周公开市场操作净投放了440亿资金,从资金价格看,银行间7日质押回购利率略有回升但整体较为平稳,预计未来在财政存款季节性增加等影响下资金面不会有变局,维持在窄幅波动中。基本面上,上周公布的工业增加值和固定资产投资数据显示地产在持续低迷中,工业投资下滑的趋势也没有改变,经济下行的趋势并未改变。政策面上,上周央行提出的优先满足首次购买自住普通商品住房贷款需求的地产信贷定向放松政策带动了地产行业超过2%的涨幅。预计未来稳增长政策可能持续出台,但这些政策一是幅度温和,二是定向性更强难有全盘利好政策。值得注意的是,上周五晚上央行、银监会、证监会[微博]、保监会、外汇局联合发布《关于规范金融机构同业业务的通知》(“127号文”)对同业业务规模进行限定,这一政策意味着非标融资面临收缩,将降低社融总量的增长,制约经济企稳。综合来看,下周资金面、基本面均无重要变化,政策面上127号文对市场会有负面冲击,IPO正式开闸风险压进,市场无利好支撑但有利空冲击,短期避险为上。不过对于短期灵活的投资者,通过从2013年以来上证指数的走势看,市场底部思维仍在,目前市场2026.5的点位再继续向下的空间似乎也有限,短期如果调整幅度过大也有短期波动性机会。分板块看,创业板上周跌幅较深,下周除了前面分析的影响市场的几大因素外,政策面上证监会5月16日正式发布实施的《首次公开发行股票并在创业板上市管理办法》(首发办法)和《创业板上市公司再融资发行管理暂行办法》(再融资办法)对创业板有一定政策利好。这次创业板IPO规则的修改,以及明年即将推出的“注册制”改革都是未来市场上涨的制度基础,对市场影响偏正面。创业板再融资放开长期能够使小市值公司的价格波动区间收窄,避免大起大落,影响也偏正面。因此下周创业板相对主板的劣势反而有所缩减,但政策利好偏长期,对短期股价的提振作用有限,创业板在高估值、IPO冲击和业绩不及预期共同引发的调整态势难以扭转。债市方面,近期债券市场依旧不乏利好,上周末监管层发布了一系列限制非标业务的文件,总体来看就是让非标业务更加难做,其高收益也难以持续,之前大量追逐非标资产的资金,有望向场内债券等标准化资产转移,增加债券需求。至少在6月中旬之前,债券市场难现大幅回调,而且现在看来,6月末资金面的紧张程度也会显著小于去年。交易型投资者可以选择在临近6月中旬之前逐步兑现前期浮盈,长期投资者则可以保持相对淡定的心态,债券牛市仍将延续。

基金投资方面,股混基金方面,下周建议避险为上,在风格方面近期我们一直强调政策利好略偏向价值风格, IPO等事件冲击对成长尤其是没有业绩支撑的高估值成长股不利,市场的表现也在逐步印证我们的判断,因此我们继续建议投资者将目光转移到有市场自适应能力的基金经理或者以及以优选注重个股业绩增长确定性同时对估值有要求的基金经理。债券基金方面,积极强调债基的配置机会,我们对于2季度债市走强的看法一直没有改变,在基金配置上中等仓位、久期配置较为均衡、偏固定收益风格的品种或是更好的选择。同时提示投资者随着6月的临近,以及长端利率的大幅下行,可以及时兑现浮盈,关注回撤风险。但是对于投资期限较长的投资者来说,债券市场,尤其是城投债的行情还远未结束。货币基金方面,短端利率在财政存款的季节效应作用下大幅上行,人民币持续贬值或将为基础货币供给带来隐忧,另外去年钱荒时的惨烈可能导致机构提前进行资金准备,虽能平滑利率波动,但也有可能使得资金成本提前抬升,所以投资者可以逐步加大货币基金的配置比例。QDII基金方面,从基本面看美国经济复苏态势日趋明朗,依然建议关注投资美股的QDII。

图1 主要A股指数上周涨跌幅(%)

资料来源:wind,海通证券金融产品研究中心

资料来源:wind,海通证券金融产品研究中心图2 主要债券指数上周涨跌幅(%)

资料来源:wind,海通证券金融产品研究中心

资料来源:wind,海通证券金融产品研究中心图3 QDII投资方向主要海外指数上周涨跌幅(%)

资料来源:wind,海通证券金融产品研究中心

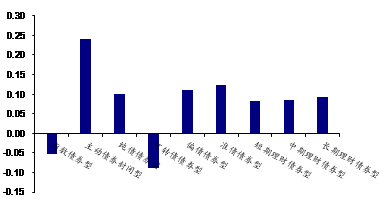

资料来源:wind,海通证券金融产品研究中心图4 各类型基金上周涨跌幅(%)

资料来源:wind,海通证券金融产品研究中心

资料来源:wind,海通证券金融产品研究中心图5 各类型债基上周涨跌幅(%)

资料来源:wind,海通证券金融产品研究中心

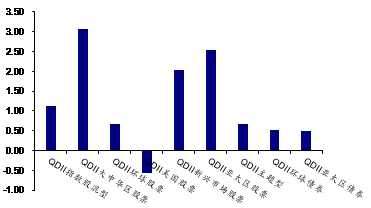

资料来源:wind,海通证券金融产品研究中心图6 各类型QDII上周涨跌幅(%)

资料来源:wind,海通证券金融产品研究中心

资料来源:wind,海通证券金融产品研究中心