今年投基有赚70%有亏30% 明年货基仍处黄金期

马年展望之基金

马年展望之基金

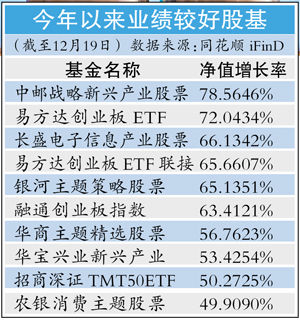

今年以来业绩较好股基

今年以来业绩较好股基

本报记者 吴倩

2013年,新基金法出台,更多竞争者的进入加剧了基金市场旧有格局的“破局”,基金公司差异化之路走得从未如此坚决:层出不穷的基金产品创新、不遗余力地拓展互联网金融渠道、争先恐后地成立子公司,基金业人士忙得不可开交,却又走得如此迷茫。

而2013年,这种差异化还体现在基民的感受上,与2012年共享“杯具”不同,今年,有人大喜有人深忧:股票基金、债券基金、QDII基金,几乎各类基金内部的业绩分化都创出历史新高,十分罕见。

最无奈:

基民收益首尾差异近65%

在2013年以成长股为主导的结构性行情中,股票基金业绩分化演绎到了极致。重仓创业板、中小板优质成长股的产品,以及跟踪创业板、中小板指数的指数基金集体暴涨,而侧重采掘、煤炭、有色等资源股的产品,或者以资源类指数为跟踪标的的指数基金业绩出现大幅滑坡。

据同花顺数据,截至本周四,业绩最好的股基中邮战略新兴产业的年内收益率已达到78.56%,业绩最差的民生中证内地资源主题指数基金的跌幅达35.68%,首尾业绩差异超过114%。

除了股票基金,混合基金、债券基金、QDII里面同类基金不同产品间的业绩分化程度均创新高。

据统计,混合型基金之中收益首尾差异接近65%,从华商动态阿尔法46.79%的收益到广发内需增长约18%的跌幅;债券型基金之中收益首尾差也超过20%,从天治稳健双盈11%的收益到博时宏观回报C约13%的亏损。

最抢眼:

互联网基金销量上千亿

互联网金融正在以迅雷[微博]不及掩耳之势,迅速改革着基金行业的格局。2013年6月,余额宝一经推出艳惊四座,仅半年时间,其挂钩的天弘货基规模超1800亿元,完美的“屌丝逆袭”让金融大佬们为之瞠目。

临近贺岁档,互联网金融的热潮更是一波接一波:百度[微博]“百发”、网易理财“添金”、数米基金网“数米胜百八”,这场变革再入高潮。有业内人士估计,年末互联网基金概念带来的销售增量或达到3000亿元以上。

而互联网金融发展如此迅猛可谓天时、地利、人和。一则,在利率市场化改革红利下,货基收益涨了又涨;再则,2013年,货币基金赎回T+0破局,随取随用,让理财产品替代活期存款成为可能。

Wind数据显示,截至12月18日,市场上所有的货币基金今年以来平均收益率达3.87%,已超越活期存款收益率。

最坑爹:

债基收益由“夏”直入“冬”

债基在不少基民心目中,那是收益稳定、稳赚的形象,从2012年到今年上半年,都还是如此。然而,自6月资金面开始趋紧后,债市一路震荡下跌,债基急入寒冬。

据Wind资讯数据,目前已有近200只债基跌破“1元”面值。从6月初到11月底,跌幅超过10%的债基就有8只,跌幅较大的主要是可转债基金和杠杆基金B类份额。

由于去年债券基金受市场热捧,今年基金公司“一窝蜂”发行新债基,结果却套牢不少基民。据悉,今年以来,新发债券基金的首发规模已突破3000亿元。

猜想

行情年年都不同,也许未来几年的市场,风格上的差异不会有今年这么大。但基金类型增多、业绩分化加大已是一个长期的趋势。2012年,债券基金大热;2013年,火了货币基金;2014年,谁将风头最劲?

业绩:

未来半年到一年债市难回暖

2013年,股票基金整体收益亮眼,上海证券基金评价研究中心首席分析师代宏坤[微博]表示,依然看好明年股基的表现,不过鉴于今年成长股走势强劲,中小盘风格基金经过连续的上涨行情后,成本相对较高,可能存在一定的回调压力,预计明年上半年价值风格的基金和主题性投资基金将会有一定的机会,同时投资欧美等国家成熟市场的QDII产品也有一定的潜力。

货币基金时下正热,鑫元货币拟任基金经理张明凯表示,由于央行维持紧平衡的思路短期内难以转变,利率市场进程带来的无风险利率提升,明年股债市场维持弱势的可能性依然很大。而这对于以主投短久期债券、回购以及同业存款为主的货基来说,是较为有利的环境。

而对于债券基金,上海证券基金分析师刘亦千表示,资金面的紧张在利好货币基金的同时,对债券型基金的“抽血”效应也更强,预计未来半年到一年债市难以回暖。

监管:

互联网金融“风控”将加强

新基金法的实施松绑了券商、保险、私募等机构对公募基金业务的开展,更多竞争者的进入将会进一步推升行业的竞争性。为缓解生存压力,基金公司除力推基金产品创新外,也纷纷借道专户、子公司等非公募业务壮大。

据证监会最新公布的信息,截至11月底,85家基金公司中已有62家专户子公司获批,合计注册资本为21.7亿元。

“为了消除风险隐忧,预计证监会将出台针对基金子公司风险控制的监管细则。”国金证券孙昭杨指出,基金公司子公司从事类信托业务,证监会缺乏这方面的监管经验;类信托业务又涉及实体资产投资,存在个别项目的违约兑付风险;基金公司子公司借助股东资源抢项目,容易忽视风险控制。

公司:

公募推进股权激励方案

今年,基金经理离职人数再创新高。据统计,截至10月底,今年公募基金行业已有123名基金经理离职,超过去年全年114名的离职人数。业内人士预计,基金公司层面的股权激励将有可能在2014年有所突破。

据悉,目前,为了挽留或吸引人才,中欧等基金公司已积极推进股权激励方案。同时,广发、易方达、国泰、长信、华富、万家、东吴、东方、华安9家基金公司旗下的专户子公司均实现了管理层持股。

产品:

行业细分化、策略多元化

黄金ETF、债券ETF、交易型货币基金推出,浮动费率基金破冰,定期支付型基金开闸,除了在产品数量上的快速发展外,今年基金产品创新也是层出不穷。

2014年,基金产品创新力度有望加大。孙昭杨预计,未来股票型基金的创新方向将是投资行业的细分化;债券型基金的创新方向将是纯债化。而多空分级基金、多空分级ETF或正反向杠杆ETF等做空工具的审批正在逐步推进,放开发行是大势所趋。第三方基金销售机构根据投资者需求向基金公司特别订制的产品也会越来越多。