固定收益11月报:高收益信用债基仍是首选

好买基金研究中心

一、基础市场回顾

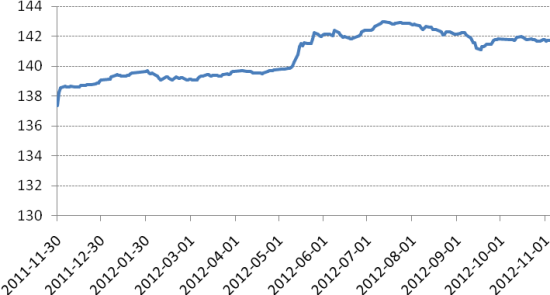

11月债券市场表现较好,市场震荡上行。中债总财富指数收于142.25点,相比上月末上升0.34%。分项来看,全线收涨,中债国债总财富指数、金融债总财富指数、企业债总财富指数和中债短融总财富指数全月分别上涨0.41%、0.27%、0.446%和0.28%。

中债总财富(总值)指数

中债总财富(总值)指数

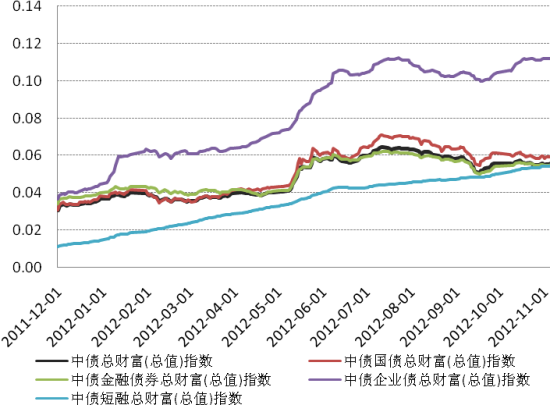

中债总财富(总值)指数 中债系列指数近一年收益

中债系列指数近一年收益

中债系列指数近一年收益资料来源:Wind,好买基金研究中心

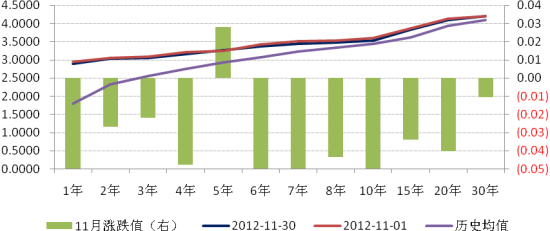

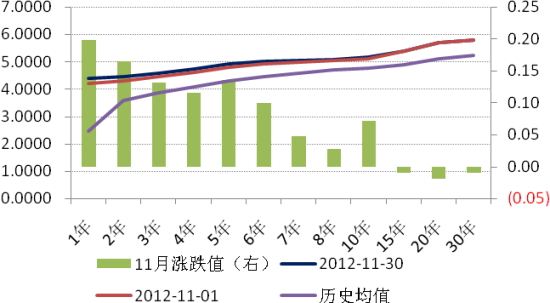

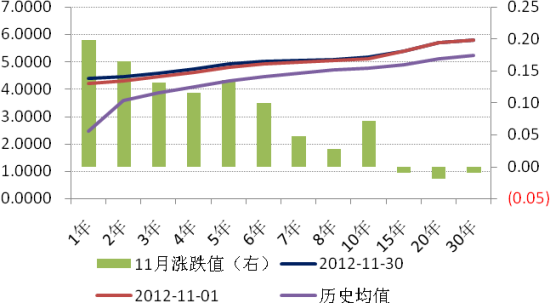

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为2.89%,下行4.92个基点,十年期国债收益率为3.54%,下行4.08个基点。

国债收益率

国债收益率

国债收益率非国开行政策性金融债收益率

非国开行政策性金融债收益率

非国开行政策性金融债收益率银行间AAA企业债收益率

银行间AAA企业债收益率

银行间AAA企业债收益率银行间AA级企业债收益率

银行间AA级企业债收益率

银行间AA级企业债收益率资料来源:Wind,好买基金研究中心

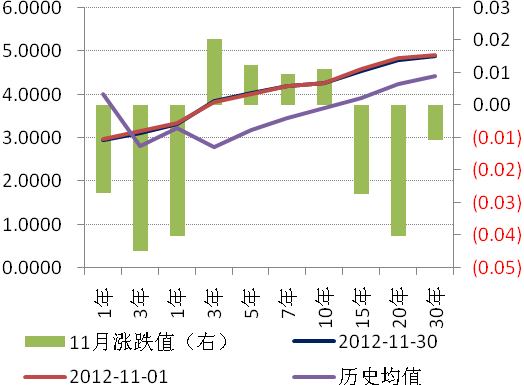

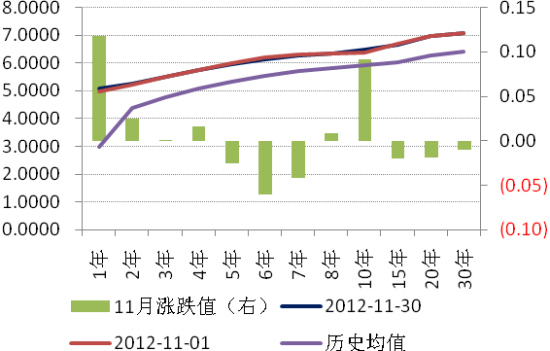

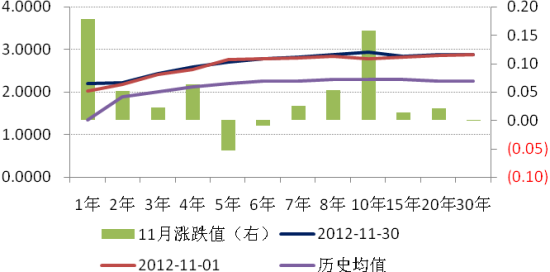

银行间一年期AAA级企业债收益率上行19.9个基点,银行间三年期AAA级企业债收益率上行14.10个基点,10年期AAA级企业债收益率上行7.21个基点,分别为4.40%、4.58%和5.17%。一年期AA级企业债收益率上行9.90个基点,三年期AA级企业债收益率上行1.10个基点,10年期AA级企业债收益率上行9.21个基点,分别为5.09%、5.49%和6.46%。总体来看,各期限收益均位于历史均值以上,平均高出60多个bp。

11月企业债信用利差均有扩大。从绝对值水平看,当前信用利差大多位于历史前四分之一分位数之上。

AAA企业债信用利差

AAA企业债信用利差

AAA企业债信用利差AA企业债信用利差

AA企业债信用利差

AA企业债信用利差资料来源:Wind,好买基金研究中心

二、宏观经济状况

1.经济好转,持续性仍有待观察

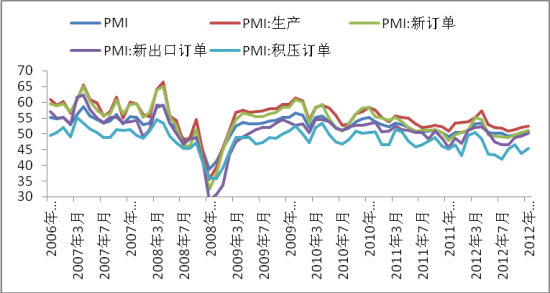

中国物流与采购联合会、国家统计局服务业调查中心发布的11月份中国制造业PMI为50.6%,比上月上升0.4个百分点,该指数最近三月稳步小幅回升,显示经济运行企稳态势进一步巩固,呈现温和回升的态势。

从官方PMI分项指标来看,新订单指数继续回升。本月新订单指数为51.2%,比上月上升0.8个百分点。从行业看,木材加工及家具制造业、电气机械器材制造业、纺织服装服饰业和汽车制造业、计算机通信电子设备及仪器仪表制造业等13个行业高于50%。从区域看,东部和中部高于50%;西部和东北部低于50%。生产指数回升减弱。本月生产指数为52.5%,比上月上升0.4个百分点,升幅较上月缩小0.4个百分点。从行业看,纺织服装服饰业、汽车制造业、木材加工及家具制造业、电气机械器材制造业、计算机通信电子设备及仪器仪表制造业等15个行业高于50%。从区域看,东部、中部和东北部均高于50%;西部位于50%。从企业规模看,大型和中型企业高于50%;小微型企业低于50%。新出口订单指数回升明显。本月新出口订单指数为50.2%,比上月上升0.9个百分点。从行业看,木材加工及家具制造业、计算机通信电子设备及仪器仪表制造业、纺织服装服饰业、金属制品业和汽车制造业等10个行业高于50%。从区域看,东部高于50%;中部、西部和东北部均低于50%。

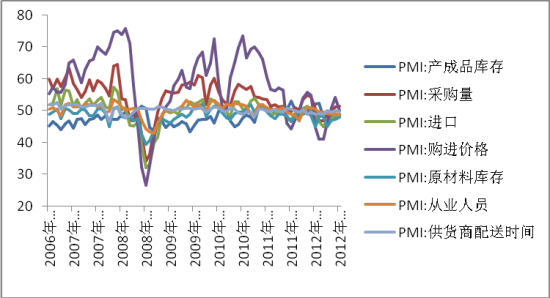

购进价格指数下降。本月购进价格指数为50.1%,比上月下降4.2个百分点。从行业来看,黑色金属冶炼及压延加工业、医药制造业、烟草制品业和非金属矿物制品业等8个行业高于50%;化学原料和化学制品制造业、食品及酒饮料精制茶制造业和专用设备制造业等5个行业位于50%。

新订单、出口订单、积压订单指数均有不同程度提高,产成品库存、采购量、原材料库存指数也均有小幅提高,显示去库存活动已开始转向补充库存,工业生产水平有望继续提高。购进价格指数回落,可能反映了市场信心还不够稳定,经济回升的力量偏弱。

PMI走势

PMI走势

PMI走势 PMI主要分项指数

PMI主要分项指数

PMI主要分项指数资料来源:Wind,好基金研究中心

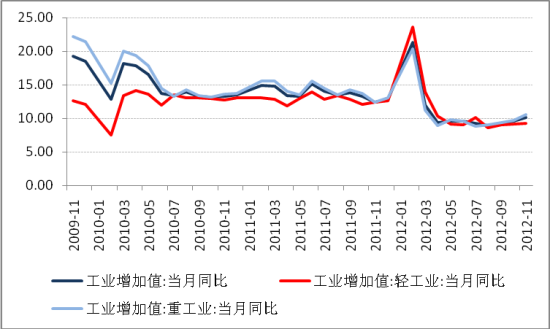

2012年11月份,规模以上工业增加值同比实际增长10.1 %,比10月份加快0.5个百分点。从环比看,11月份,规模以上工业增加值比上月增长0.86%。1-11月份,规模以上工业增加值同比增长10.0%。分轻重工业看,11月份,重工业增加值同比增长10.5 %,轻工业增长9.2%。投资拉动效应显现。

分行业看,11月份,41个大类行业增加值全部保持同比增长。其中,纺织业增长11.0%,化学原料和化学制品制造业增长12.3%,非金属矿物制品业增长10.5%,黑色金属冶炼和压延加工业增长13.8%,通用设备制造业增长9.1%,汽车制造业增长6.5%,铁路、船舶、航空航天和其他运输设备制造业增长4.1%,电气机械和器材制造业增长8.8%,计算机、通信和其他电子设备制造业增长12.6%,电力、热力的生产和供应业增长6.0%。

2012年1-11月份,全国固定资产投资(不含农户)326236亿元,同比名义增长20.7%,增速与1-10月份持平。从环比看,11月份固定资产投资(不含农户)增长1.26%。分产业看,1-11月份,第一产业投资8153亿元,同比增长30.5%,增速比1-10月份回落1.8个百分点;第二产业投资142963亿元,增长21.1%,增速比1-10月份回落0.8个百分点;第三产业投资175120亿元,增长20.4%,增速比1-10月份加快0.3个百分点。第二产业中,工业投资139296亿元,增长21.1%,增速比1-10月份回落0.8个百分点;其中,采矿业投资11159亿元,增长12.2%,增速回落2.5个百分点;制造业投资113196亿元,增长22.8%,增速回落0.3个百分点;电力、热力、燃气及水的生产和供应业投资14941亿元,增长16.2%,增速回落2.4个百分点。从项目隶属关系看,1-11月份,中央项目投资17998亿元,同比增长6.1%,增速比1-10月份加快1个百分点;地方项目投资308238亿元,增长21.7%,回落0.1个百分点。

房地产领先指标明显回升,11月房地产新开工面积同比增长7.1%。房地产投资企稳发力,这与今年以来房地产销售面积与销售额增速持续回暖相一致。基建投资放缓,是固定资产投资增速下滑的主要影响因素。制造业增速继续下滑,表明企业对产能扩张依然谨慎。

工业增加值同比增长(%)

工业增加值同比增长(%)

工业增加值同比增长(%) 进出口开始回暖。2012年10月,我国进出口总值3191.50亿美元,同比增长7.3%。其中出口1755.71亿美元,同比增长11.6%;进口1435.79亿美元,同比增长2.4%,录得贸易顺差319.92亿美元。10月份出口增速回升到10%以上,主要是去年翘尾效应回升及圣诞礼单所致。从10月数据看,玩具增速13.5%,鞋类增速21.2%,服装增速20.5%,而箱包出口也摆脱了此前两个月的负增长局面。进口增速低位徘徊,一般贸易进口增速持续负增长。10月进口增速与9月持平,但一般贸易进口增速由上月-5.3%滑落至-6.4%。进口增速的持续低迷当然与全球需求不振,大宗商品价格偏低有关,但更主要的还是内需低迷造成的。基数效应将使得未来2个月我国出口增速有所下滑。

综上来看,经济数据的回暖与投资之手再次发挥效力紧密相联。从此次投资的模式来看,仍延续了中央政府主导的模式,8月份开始,固定资产投中中央项目累计完成额同比转正,随之固定资产投资额触底回升。从单月指标来看,中央投资同比增速为21%,较上月下降,且进入2012年以来,这一指标在20%左右徘徊。房地产投资回升是亮点之一。总体上经济好转信号延续。

2. 通胀如期回升,中长期压力不大

2012年11月份,全国居民消费价格总水平同比上涨2.0%,环比上涨0.1%。2012年11月份,全国工业生产者出厂价格同比下降2.2%,环比下降0.1%。工业生产者购进价格同比下降2.8%,环比下降0.2%。1—11月平均,工业生产者出厂价格同比下降1.7%,工业生产者购进价格同比下降1.8%。CPI重回2时代,主要是基数效应使然,基本符合预期,从中长期看,在经济下行,国际大宗商品价格盘整,货币政策趋向稳健的情形下,CPI中长期压力不大。PPI同比由于基数效应攀升,此次环比在10月首次转正后再次转负,有季节性因素,但是否能持续改善,是判断经济是否持续复苏的重要指标。

3. 资金紧平衡

10月末,本外币贷款余额66.07万亿元,同比增长16.2%。人民币贷款余额62.01万亿元,同比增长15.9%,比上月末低0.4个百分点,比上年同期高0.1个百分点。当月人民币贷款增加5052亿元,同比少增816亿元。分部门看,住户贷款增加1456亿元,其中,短期贷款增加305亿元,中长期贷款增加1151亿元;非金融企业及其他部门贷款增加3586亿元,其中,短期贷款增加2467亿元,中长期贷款增加1685亿元,票据融资减少732亿元。1-10月人民币贷款增加7.23万亿元,同比多增9590亿元。10月末外币贷款余额6433亿美元,同比增长21.3%,当月外币贷款增加204亿美元。与此相应的是企业债券融资数据增长加速,为2992亿元,今年前10个月,企业债券净融资达1.86万亿元,高于2011年全年的1.37万亿元。

截至2012年10月末,我国金融机构外汇占款达257923.87亿元,较9月末增加216.25亿元,增长10.84亿元,是9月份增量的一半,不及市场预期。

10月,央行投放资金13910亿元,而逆回购到期回笼资金15980亿元,净回笼资金2070亿元。期间央行没有下调存准,降息等措施。资金面维持紧平衡状态,银行间7天质押式回购利率在3.3%左右震荡,月初3.4379%,月末3.3810%。

12月7日,银行间市场回购定盘利率隔夜品种收报2.2600%,较前一周末下跌约4个基点;7天回购定盘利率报3.0571%,较前一周末下跌约34个基点。上海银行间同业拆放利率周内下跌后稍有反弹,1周品种目前在3.05%左右的水平。临近年底时段回购利率可能会有明显的回升,随着财政存款的投放,央票的到期,央行逆回购的对冲,资金面延续紧平衡状态,但全月均值仍将保持在3.5%以下。

综上来看,经济在低位企稳,持续性仍要观察;通胀重回2时代,符合预期,中长期看在经济减速,货币政策维持减速的情形下,压力不大;12月市场资金面继续维持紧平衡。基于以上判断,我们认为债券行情会维持平衡震荡的格局。

三、固定收益类基金发行

11月新成立固定收益类基金16只(A、B、C分开计算),合计募集规模234.08亿元,平均首募规模14.63亿元。总体来看,短期理财产品依然是占据了固定收益上的主角地位,货币型基金也发行较多,表明处于目前位置上,基金公司还是以力推现金管理工具为主。从现在正在发行的基金来看,出现了一些细化投资债市的产品如华夏海外收益、银华中证中票等。

11月份成立的固定收益类基金

| 名称 | 发行份额(亿份) | 认购天数 | 基金成立日 | 封闭期(月) | 投资类型 | 管理公司 |

| 易方达月月利A | 25.88 | 7 | 2012-11-26 | 3 | 债券型 | 易方达 |

| 大成现金增利A | 25.39 | 16 | 2012-11-20 | 3 | 货币型 | 大成 |

| 大成现金增利B | 23.28 | 16 | 2012-11-20 | 3 | 货币型 | 大成 |

| 金鹰货币B | 22.86 | 15 | 2012-12-5 | 3 | 货币型 | 金鹰 |

| 大成理财21天A | 22.16 | 8 | 2012-11-29 | 3 | 债券型 | 大成 |

| 长盛添利60天理财A | 20.33 | 8 | 2012-11-29 | 3 | 债券型 | 长盛 |

| 信诚理财7日盈A | 14.26 | 8 | 2012-11-27 | 3 | 债券型 | 信诚 |

| 信诚理财7日盈B | 14.13 | 8 | 2012-11-27 | 3 | 债券型 | 信诚 |

| 大成理财21天B | 14.05 | 8 | 2012-11-29 | 3 | 债券型 | 大成 |

| 博时安心收益A | 12.11 | 28 | 2012-12-6 | 3 | 债券型 | 博时 |

| 博时安心收益C | 11.12 | 28 | 2012-12-6 | 3 | 债券型 | 博时 |

| 易方达月月利B | 10.67 | 7 | 2012-11-26 | 3 | 债券型 | 易方达 |

| 金鹰货币A | 6.39 | 15 | 2012-12-7 | 3 | 货币型 | 金鹰 |

| 华安日日鑫A | 5.75 | 7 | 2012-11-26 | 3 | 货币型 | 华安 |

| 华安日日鑫B | 3.52 | 7 | 2012-11-26 | 3 | 货币型 | 华安 |

| 长盛添利60天理财B | 2.18 | 8 | 2012-11-29 | 3 | 债券型 | 长盛 |

资料来源:Wind,好买基金研究中心

正在募集基金

| 名称 | 认购起始日期 | 认购截止日期 | 投资类型 | 管理公司 |

| 华夏海外收益A美元现钞 | 2012-11-15 | 2012-12-5 | QDII | 华夏 |

| 华夏海外收益A美元现汇 | 2012-11-15 | 2012-12-5 | QDII | 华夏 |

| 国投瑞银纯债B | 2012-11-12 | 2012-12-7 | 债券型 | 国投瑞银 |

| 广发纯债A | 2012-11-12 | 2012-12-7 | 债券型 | 广发 |

| 国投瑞银纯债A | 2012-11-12 | 2012-12-7 | 债券型 | 国投瑞银 |

| 广发纯债C | 2012-11-12 | 2012-12-7 | 债券型 | 广发 |

| 华夏海外收益A人民币 | 2012-11-15 | 2012-12-5 | QDII | 华夏 |

| 国联安中债信用债 | 2012-11-12 | 2012-12-7 | 债券型 | 国联安 |

| 华夏海外收益C | 2012-11-15 | 2012-12-5 | QDII | 华夏 |

| 中欧货币A | 2012-11-26 | 2012-12-7 | 货币型 | 中欧 |

| 纽银稳定增利A | 2012-11-26 | 2012-12-21 | 债券型 | 纽银梅隆西部 |

| 信诚岁岁添金 | 2012-11-28 | 2012-12-3 | 债券型 | 信诚 |

| 中海惠裕纯债分级B | 2012-11-28 | 2012-12-13 | 债券型 | 中海 |

| 银华中证中票50C | 2012-11-5 | 2012-12-7 | 债券型 | 银华 |

| 银华中证中票50A | 2012-11-5 | 2012-12-7 | 债券型 | 银华 |

| 富国强收益C | 2012-11-26 | 2012-12-14 | 债券型 | 富国 |

| 交银纯债AB | 2012-11-26 | 2012-12-14 | 债券型 | 交银施罗德 |

| 嘉实纯债A | 2012-11-19 | 2012-12-7 | 债券型 | 嘉实 |

| 嘉实纯债C | 2012-11-19 | 2012-12-7 | 债券型 | 嘉实 |

| 财通保本 | 2012-11-19 | 2012-12-14 | 保本型 | 财通 |

| 新华纯债添利C | 2012-11-20 | 2012-12-18 | 债券型 | 新华 |

| 新华纯债添利A | 2012-11-20 | 2012-12-18 | 债券型 | 新华 |

| 中欧货币B | 2012-11-26 | 2012-12-7 | 货币型 | 中欧 |

| 纽银稳定增利C | 2012-11-26 | 2012-12-21 | 债券型 | 纽银梅隆西部 |

| 中银纯债C | 2012-11-14 | 2012-12-10 | 债券型 | 中银 |

| 中银纯债A | 2012-11-14 | 2012-12-10 | 债券型 | 中银 |

| 民生加银现金增利B | 2012-11-26 | 2012-12-14 | 债券型 | 民生加银 |

| 交银纯债C | 2012-11-26 | 2012-12-14 | 债券型 | 交银施罗德 |

| 南方安心保本 | 2012-11-22 | 2012-12-18 | 保本型 | 南方 |

| 民生加银现金增利A | 2012-11-26 | 2012-12-14 | 货币型 | 民生加银 |

| 富国强收益A | 2012-11-26 | 2012-12-14 | 债券型 | 富国 |

资料来源:Wind,好买基金研究中心

四、固定收益类基金业绩

11月固定收益类基金中除偏债债基外各品种均获得正收益,其中,涨幅居前的是纯债基金,月涨幅为0.4071%。货币型基金表现与理财型债基相当,两者月涨幅分别为0.2744%和0.2745%。

各类基金平均涨幅

| 名称 | 月平均涨跌幅(%) |

| 货币型 | 0.2744 |

| 纯债基金 | 0.4071 |

| 偏债债基 | -0.0098 |

| 理财型债基 | 0.2745 |

资料来源:Wind,好买基金研究中心

11月份净值增长居前五的基金是建信货币、华富货币、东方金账簿货币、南方现金增利A、鹏华货币A,分别上涨幅度为0.3665%、0.3393%、0.3341%、0.3170%、0.3130%,年化均超过3.5%。

货币型基金涨幅前十

| 名称 | 涨跌幅(%) | 名称 | 涨跌幅(%) |

| 建信货币 | 0.3665 | 博时现金收益 | 0.3103 |

| 华富货币 | 0.3393 | 大摩货币 | 0.3102 |

| 东方金账簿货币 | 0.3341 | 长城货币A | 0.3072 |

| 南方现金增利A | 0.3170 | 天治天得利货币 | 0.3049 |

| 鹏华货币A | 0.3130 | 长信利息收益A | 0.3044 |

资料来源:Wind,好买基金研究中心

11月短期理财型基金平均回报0.2745%,年化收益率3.34%。11月份净值增长居前的基金是华安季季鑫A、汇添富理财60天A、南方理财14天A。

短期理财型基金涨幅前十

| 名称 | 涨跌幅(%) | 名称 | 涨跌幅(%) |

| 华安季季鑫A | 0.3845 | 国泰6个月A | 0.2889 |

| 汇添富理财60天A | 0.3133 | 大成月添利理财A | 0.2780 |

| 南方理财14天A | 0.3023 | 汇添富理财30天A | 0.2741 |

| 工银瑞信[微博]7天理财A | 0.2951 | 中银理财14天A | 0.2710 |

| 建信双周安心理财A | 0.2927 | 光大添天利A | 0.2636 |

资料来源:Wind,好买基金研究中心

11月纯债型基金中泰信双息双利、国联安信心增长A居于前列。

纯债型基金涨幅前十

| 名称 | 涨跌幅(%) | 名称 | 涨跌幅(%) |

| 泰信双息双利 | 1.5711 | 中信稳定双利债券 | 0.9280 |

| 国联安信心增长A | 1.1418 | 浦银安盛幸福回报A | 0.8964 |

| 中银信用增利 | 1.0407 | 泰信增强收益A | 0.8740 |

| 银华纯债信用主题 | 0.9930 | 光大收益A | 0.8738 |

| 信达澳银稳定A | 0.9726 | 农银汇理恒久增利A | 0.8320 |

资料来源:Wind,好买基金研究中心

11月偏债型基金平均回报为负。净值增长居前的基金是博时转债A、博时信用债券A、招商信用增强。

偏债基金涨幅前十

| 名称 | 涨跌幅(%) | 名称 | 涨跌幅(%) |

| 博时转债A | 1.5909 | 中欧稳健收益A | 0.6807 |

| 博时信用债券A | 1.3889 | 海富通稳固收益 | 0.6686 |

| 招商信用增强 | 0.9911 | 天弘永利债券A | 0.6618 |

| 大摩多元收益A | 0.7952 | 华夏安康信用优选A | 0.5958 |

| 农银汇理增强收益A | 0.7044 | 国泰信用A | 0.5952 |

资料来源:Wind,好买基金研究中心

五、投资策略

从市场表现来看,11月企业债净价指数有所调整,总体仍上涨,信用债品种表现好于利率债品种。目前时点上,仍对持有高收益信用债的基金有利。其原因:一是经济企稳的信号增多,持续性有待观察。从工业增加值来看,与投资密切相关的重工业增加值快于轻工业的增加值增长,显示投资拉动效果显现。我们注意到,此次投资的回升也是以中央项目带动地方项目的形式,但11月中央项目同比上月放缓。房地产投资是一亮点,但在控房价的背景下其持续性仍有待观察。从PPI的数据来看,环比转负,也是显未来需求的不确定性。其二,CPI进入2时代,但在经济减速,货币政策维持减速的情形下,压力不大。同比回升0.3个百分点。最后,临近年底时段回购利率可能会有明显的回升,随着财政存款的投放,央票的到期,央行逆回购的对冲,资金面延续紧平衡状态,但全月均值仍将保持在3.5%以下。在经济企稳、物价低位回升的情形下,政策面不会有大的放松,但资金面不会太紧,在这种情况形下,债市没有太大机会,也没有太大风险,债市有利于中等评级的票息较高的信用债。

基于以上分析,在选择债券型基金时,主要选择中高等级信用债占比较多,中长久期金融债配比较高的产品。风险偏好型投资者可关注波段操作能力较强且可参与可转债投资的债券型基金。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。