股权激励制度长期缺位 基金老十家创业人均离场

本报特约作者 陈肯

一个时代结束了,难免伤感。

5月8日,华夏基金(微博)管理有限公司(下称“华夏基金”)原总经理范勇宏正式请辞,华夏基金12年的“范式时代”落幕。至此,公募基金行业“老十家”基金总经理均抽身而去。与之同行的,除了“小弟”王亚伟,还有华夏基金原独立董事王连洲(微博)。华夏基金副总经理张后奇(微博)微博传情,“谨向见证华夏基金成长历程的王连洲前辈和各位独立董事致以崇高的敬意!”

至于离职原因,王亚伟用超过700字的长回答解释,“离职不是因为没有股权激励”,但强调“在工作中也接触到了很多企业的领导,他们对股权激励有强烈的诉求”。一向出言谨慎的中信证券此次也表示“将继续支持华夏基金完善治理结构,建立更加市场化的经营机制”。

其实,无论事件各方如何“克制”,股权激励制度实为“老十家”基金创始人的心结。本周《基金周刊》,对华夏基金人士变动作热回顾,对各方纠结的股权激励制度作冷思考。

人事变动:井然有序

对于范、王的离开,部分员工表现出难舍之情,“一个时代的结束,难免伤感”。华夏基金副总经理张后奇更是微博传情,“谨向见证华夏基金成长历程的王连洲前辈和各位独立董事致以崇高的敬意!”

5月6日,北京城大风起。华夏基金晚间发公告,华夏策略精选原基金经理王亚伟因个人原因离职。

为进一步解公众疑虑,5月7日,北京金融街通泰大厦,“喜欢平静的生活,很不愿意成为媒体焦点”的王亚伟主动召开新闻发布会,与新闻朋友“畅谈”,诚恳地解释了离职原因:因投资行为受到过多关注,“很怕投资的感觉慢慢消失”。

就在媒体全勤参与报道王亚伟之时,华夏基金独立董事以及总经理更迭之事正有序展开。

5月8日上午,当各大网站争相报道和指摘王亚伟访谈实录之时,华夏基金董事会召开,华夏基金原总经理范勇宏请辞,董事会批准;独立董事王连洲请辞,董事会批准。

请辞端倪来自5月8日上午王连洲的微博,“人各有志。为追求自身价值,华夏基金公司先后离职了不少业务骨干,但由于公司基础建设牢固,还是长期维护了行业龙头地位。人道是江山代有人才出,长江后浪推前浪,为弱势群体理财事业也将生生不息。伴随华夏基金成长10年,本人祝愿华夏基金擎起的诚信服务,优良业绩回馈投资者的格言旗帜永远高高挂起”。

最新消息是,华夏基金总经理一职由滕天鸣接任。作为范勇宏在华夏基金内部最为信任和认可的人之一,滕天鸣的接任,被外界解读为范式管理烙印还将持续。

华夏基金人士变动至此告一段落,对于范、王的离开,部分员工表现出难舍之情,“一个时代的结束,难免伤感”。华夏基金副总经理张后奇更是微博传情,“谨向见证华夏基金成长历程的王连洲前辈和各位独立董事致以崇高的敬意!”

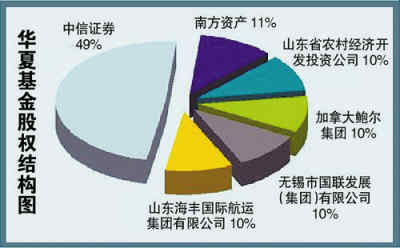

除了类似温度颇高的深情流露,事件当事人均无“怨言”,对坊间热议的“股权激励”更是三缄其口。但一向慎言的大股东中信证券一反常态,发表公告,“中信证券作为股东单位之一,将继续支持华夏基金完善治理结构,建立更加市场化的经营机制,通过培养人才、留住人才、吸引人才,保持市场竞争力。”这与王连洲此前在微博上的言论“亚伟离职可以理解;体制不改,留人也难”异曲同工。

“基金业现在要留住两类人:一类是基民,一类是基金管理人才。”业内人士在接受《国际金融报》记者采访时强调,无论是哪一类人,解决的密码是股权激励制度的推行。

股权激励:千呼万唤

基金业作为以人力资源为核心要素的知识密集型行业,可在新设立的基金公司,让专业人士持股或控股,可把管理人与持有人长期利益更好地结合在一起,这是焕发基金行业活力很重要的一个基础。

“您提的股权激励这个问题,大家讨论得很多,也讨论了很长时间。”5月7日,媒体将股权激励问题抛给王亚伟,他虽然强调“离职不是因为没有股权激励”,但坦言“股权激励很重要,尤其是对于资产管理行业等这样以人为核心的行业”,同时透露“在工作中也接触到了很多企业的领导,他们对股权激励有强烈的诉求”。

虽然没有明言,但王亚伟所说的,公募基金行业“老十家”基金总经理均有深感触。“股权激励制度的缺失,导致‘老十家’基金创始人悉数离开成为必然。”业内人士直言,中国基金市场要想有常青树,管理者利益与持有人利益应更好结合,股权激励是重要关节。

值得注意的是,在范勇宏之前离开的是博时基金(微博)前任总经理肖风,在肖风走之前,博时也是基金行业内处于前列的基金公司,但与范勇宏及其掌舵的华夏基金一样,虽然业绩优秀,给予股东回报丰厚,但这些被王亚伟称为“企业家”的人仍然只能是经理人,无力左右公司股权的变更。

更早离开“老十家”,但仍然与行业有千丝万缕联系的是证监会基金监管部副主任洪磊,今年3月28日,洪磊在某论坛上指出,基金业作为以人力资源为核心要素的知识密集型行业,可在新设立的基金公司,让专业人士持股或控股,可把管理人与持有人长期利益更好地结合在一起,这是焕发基金行业活力很重要的一个基础。

而中国证监会副主席姚刚今年第一季度在上海表示,5%以下的基金业股权激励或员工持股可能会放开。对于这一说法,上海某基金公司总经理解读为,“如果股权激励比例在5%以下,只要基金公司的股东同意就行,证监会将不会有什么特别的门槛和限制。”

目前,《基金法》修订正在按部就班地进行,如果顺利的话有望于今年出台。业内人士表示,针对基金经理激励的问题,未来可能将通过股权激励来解决。

王亚伟在解释“企业家”对股权激励的重视时特别指出,“他们并非自己需要那一点股份,而是需要一个长效留人的机制。”遗憾的是,第一批基金公司管理者都无缘在自己任上看到他们的憧憬得以实现。

|

|

|

|