新浪财经 > 基金 > 2011年基金年终排名 > 正文

公募基金缩水3108亿元 规模业绩双重困局待解

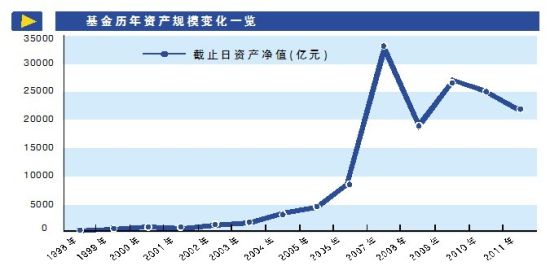

基金历年资产规模一览

基金历年资产规模一览

在困顿与煎熬中,基金行业送别了2011年,只可惜,熊市的脚步依旧在A股停留。

2011年,由于股债“双杀”,股票型基金、混合型基金和债券型基金全部落败,只有货币型基金一枝独秀——数百位基金经理鏖战全年却只落得如此成绩,结局未免令人唏嘘。

更让人感慨的是,全行业已连续两年被迫接受资产缩水的命运。去年,在熊市的寒风凛冽中,基金再次“拱手交出”3108亿元资产,而且超过八成基金公司资产规模同比下降。

在如此弱市之中,不断缩水的资产继续聚拢在强者手中。去年底,“十强”公司已掌握了行业资产的半壁江山,较前年提升1.04个百分点。

一边,基金“豪门”尚在分享并不丰盛的筵席,另一边,23家规模在百亿元以下的基金公司却在艰难求生。那么,它们如何在2012年继续求解业绩和规模的双重困局呢?这将成为摆在各家公司面前共同的难题。

3108亿元

资产继续缩水

2011年,股票、混合和债券型基金全部折戟,仅剩下货币基金独自撑起一小片收益的天空,就在基金收到这份难看的2011年成绩表的同时,规模缩水的消息也很快传出。

根据Wind数据,截至2011年底,基金资产管理净值为21928亿元,较2010年底大幅缩减3108.08亿元,降幅达12.45%,2010年时,行业的资产规模也一度下降6%。

换言之,基金资产规模已连续两年陷入缩水的困境,这在公募过往14年的历史中尚属首次。即便是在2008年熊市肆虐之时,基金资产一度折损超过四成,但借助2009年的小牛市,规模很快重返上升通道。

面对如此窘境,基金从业人员难免感到心灰意冷。南方一中型基金公司营销部主管在跟新金融记者交流时谈到,2011年业绩过于惨淡,令人羞于启齿,为免基民“拍砖”,公司各类营销活动也较往年减少。

对基金销售部门来说,去年的工作其实并不轻松。在多通道的审批制下,各家基金公司全力以赴,快速推进新基金发行,致使当年新发基金数目达到210只之多。截至2011年末,基金总数量为914只,总份额升至26513.25亿份,较2010年增加9.43%。

只可惜,资本市场熊市当道,基金去年业绩一路下滑,纵有超过200只新基金加盟也无力回天,多数公司最终未能逃脱资产缩水的命运。

领衔主演这场“缩水大战”的主要是中海基金(微博)、中邮基金、华商基金(微博)、信诚基金(微博)、华泰柏瑞基金(微博)和海富通基金(微博)等,它们去年的总资产净值同比降幅均超过30%,而中海基金更是下降48.36%。

其中,中海基金不但资产净值大幅缩水,规模也在快速下降。Wind数据显示,去年该公司的总份额较2010年减少76.58亿份,下降27.93%,在同行中亦是处于榜首位置,业绩不佳是导致中海基金规模和份额双降的关键所在。新金融记者发现,该公司旗下多只基金业绩在同类中排名殿后。

根据海通证券(微博)统计,中海能源策略、中海优质成长去年净值增长率分别为-38.99%和-28.64%,在同类中排名64位和76位(总数为77只)。另外,Wind数据也显示,中海环保新能源和中海蓝筹配置去年单位净值也各自缩水23.03%、22.51%,排名同类后1/2。

仅有7家基金公司去年底资产规模较前年出现不同程度增加,以绝对数量看,工银瑞信(微博)、中银、民生加银、建信基金(微博)无疑是其中最为耀眼的“规模明星”,总资产净值分别较前年增加了119.93亿元、43.35亿元和25.36亿元、5.75亿元。

细看这些逆市膨胀的基金公司,我们不难发现,它们均是银行“近亲”。由于这些“银行系”基金占据了天然的渠道优势,加上善用货币基金这一规模利器,要想实现规模增长并不难。而且,季末和年底通过货币基金来提升规模和排名早已是业内公开的秘密。

实际上,这四家银行系基金均难洗脱冲规模的嫌疑,特别是工银瑞信。Wind数据显示,去年四季度,工银瑞信货币突然暴增至213.63亿份,环比增加184.41亿份,较前年底增长将近160亿份。

在旗下货币基金大力襄助下,工银瑞信基金顺利重返十强阵营,以698.63亿元的净值总规模挤落富国基金(微博),资产规模升至第九位。

48.89%

十强几占半壁江山

经过一年鏖战,各家基金公司也重新划定势力范围。只可惜,行业蛋糕不但未能做大,反而日益萎缩。

与往年一样,基金行业强者恒强的道理依然成立,华夏基金(微博)继续稳居头把交椅。Wind数据显示,截至去年年底,该公司资产管理规模为1785.55亿元,总份额为1756.02亿份。

即便是老大华夏基金也禁不住熊市的反复折腾,资产规模持续缩水,继2010年下降15.44%后,去年再度减少20.3%,总资产净值缩水超过456亿元,居行业首位。

值得一提的是,华夏基金虽守住规模状元的位置,却与年度业绩冠军失之交臂,麾下得力悍将王亚伟一改往年的标兵姿态,其执掌的两只基金双双掉出前十位置。

有消息称,公募“一哥”之所以失去往日水准痛失三甲之位,主要是因为遭遇同行“伏击”、重仓被砸所致,但该消息并未得到公司方面证实。

五强坐席其余位置分别被易方达、嘉实、南方和博时“瓜分”,这些公司去年资产规模都超越千亿元,不过均较前年有所下降,降幅分别为1.39%、14.04%、0.51%和5.86%。

其中,大成基金(微博)座次归属可能最引人瞩目,毕竟去年末该公司被A股突然飞出的黑天鹅——重庆啤酒闪了一下腰,错失夺取年度总冠军的大好机会。接连十个跌停板不仅让公司旗下多只基金不堪重负,净值齐齐下挫,而且还引发赎回潮,当时甚至有传闻称公司遭遇约200多亿份的赎回。

如今看来,情况或许没有当初想象中严重,大成基金顽强地守住十强位置,并且牢牢锁定第八名,仅较前年下滑1位。Wind数据显示,截至2011年底,大成基金的总资产净值为743.14亿元,同比减少25.26%,总份额为1012.44亿份,较前年下降1.45%。

当然,身处重庆啤酒风暴中心的大成基金还是难免受到冲击,大成景阳领先、大成精选增值、大成策略回报最终引领了由重庆啤酒引发的这波赎回潮。Wind数据显示,上述基金去年四季度份额环比减少19.43亿份、7.81亿份和6.8亿份。

不但基金“豪门”身家缩水,作为夹心层的“中产阶级”也在熊爪的肆虐下逐渐收缩阵地,仅剩下富国基金、鹏华基金(微博)和上投摩根基金(微博)还留在“500亿俱乐部”中。截至去年年底,它们的资产管理规模约为607亿元、502亿元和500亿元,也分别缩水2.23%、10.4%和15.48%。

令人深思的是,公募这块蛋糕在不断缩小的同时,贫富分化日渐加大。截至去年年底,“十强”手中掌握的资产规模已达10721亿元,几乎占据了行业的半壁江山,较前年提升1.04%。

23位

百亿“贫民”挣扎求生

在基金豪门和中间阶层力争上游之际,身处金字塔下层的小型基金公司却在挣扎求生,艰难度日。越来越多老基金未能守住百亿规模,徘徊在“贫困线”以下。

好买基金分析师曾令华告诉新金融记者,规模不足百亿元的基金公司,几乎没有盈利空间,只能勉强维持生计,等待境况转好或者股东“输血”。

基金行业目前的“百亿贫民”却不在少数。截至去年年底,共有23家公司资产管理规模在百亿之下徘徊,其中11家规模小于50亿元,而财通、金元比联、浙商、纽银梅隆西部和富安达等5家公司规模甚至低于10亿元。相比之下,2010年底百亿“贫民”仅有13家。

由于新基金公司不断成立,金元比联总算离开盘踞多年的垫底位置,资产规模从榜尾升至倒数第四位。不过,截至2011年年底,该公司总资产净值仍然不足10亿元,同比减少2.81%至9.7亿元,总份额仅余11.73亿份,同比减少0.48亿份。

有趣的是,金元比联依旧是迷你基金的集散地。去年底,该公司旗下7只基金仅有金元比联宝石动力资产净值超越两亿元,接近4亿元,其余基金规模均在两亿之下;金元比联核心动力和金元比联成长动力两只基金规模不到1亿份,资产净值分别为0.6亿元和0.7亿元,离法定5000万元的清盘线仅有一步之遥。

深受清盘困扰的公司当然不止金元比联一家。有统计显示,截至2011年年底,共有64只基金资产规模不足1亿元(A、B类合并计算),其中宝盈中证100、国联安红利规模已在5000万元以下。

对操盘这些迷你基金的基金经理来说,为盈利而战或许早已是“笑话”,更多的不过是为公司的“面子”而战,毕竟国内公募基金自创设以来从未出现过一例清盘事件。

金元比联顺利“升迁”,富安达、纽银梅隆西部和浙商基金这3家新成立的基金公司取而代之排在榜尾位置,Wind数据显示,截至去年年底,其资产规模分别为4.2亿元、5.8亿元和7.6亿元。

事实上,由于生不逢时,2009年之后成立的这批新基金公司基本与牛市无缘,除了股东实力强大的平安大华目前规模接近30亿元外,其余去年年底规模均未能突破20亿元。

对此,民生基金研究中心总经理马永谙(微博)在接受新金融记者采访时谈到,除非牛市重来,否则基金行业难以突破目前的规模困境,而对于新基金而言,唯有靠着产品创新或是在细分产品领域中走向专精才有突围而出的希望。

去年刚宣告成立的某新基金公司总经理也坦承,公司股东暂时没有给自己太大的盈利压力,只是希望公司能够扎实做好业绩,慢慢打响品牌,稳步推进规模。

2012年

双重困局待解

新年的钟声早已敲过,2011年的成绩单早被收入行囊;踏上新的征程后,基金还将继续直面业绩和规模的双重挑战。当基金经理站在新年的桥头堡上眺望今年的投资方向时,对A股并不缺乏信心。

根据众禄基金调查数据(观点采样日期截至1月4日),过半数基金经理看好今年A股市场,看空比例仅为15%,多空对比为3.6:1,去年末,70%的基金选择增仓A股。

从目前各家基金公司发布的投资策略来看,不少公司对今年资本市场持审慎乐观的态度。新华基金(微博)公司在2012年投资策略报告中提到,预计今年初在货币适度放松、流动性改善的环境下,股市会有一个“跌出来”的反弹行情,上证指数全年呈现U形走势的概率比较大。

除了努力打破业绩困局以外,基金公司也开始反思新基金发行思路。去年新基金泛滥成灾,创纪录的200多只新基金不但让银行不堪重负,而且多是拆东墙补西墙,难以吸引到增量资金。今年如何重新获得渠道和客户认可,将考验各家基金公司的智慧。

另外,基金继续在资产管理领域开疆辟土,将触手伸向更为广阔的财富领域。在新年来临之际,8家基金公司刚收到国家外汇局送出的一份“新年礼物”。根据国家外汇局网站披露数据,去年末,南方、华夏、嘉实、大成、汇添富、海富通、博时、华安等8家基金公司将与2家券商一道分享107亿元的RQFII投资额度。

最新消息显示,央行已于1月4日发布关于实施《基金管理公司、证券公司人民币合格境外机构投资者境内证券投资试点办法》有关事项的通知。

对一直致力于在资产管理领域不断开拓的基金公司而言,获得RQFII投资资格无疑将为其打开更为广阔的资产管理天地。来自香港金管局公布的最新货币统计数据显示,截至去年11月底,香港的人民币存款已达6273.02亿元。

对基金行业来说,2011年的成败得失渐成过去。如何继续前面的征程,不但考验基金经理和从业人员,也考验着千万基民。

新金融记者 游敏常

|

|

|

|