基金仓位逆势增加 波段操作效果不佳

德圣基金研究中心

(1) 本周股市在内外部不利环境下延续了前周的回落调整态势,市场人气重现低迷,成交量大幅萎缩的同时股指小幅阴跌。大消费板块表现相对抗跌,而周期性行业跌幅明显。从基金仓位操作来看,本周仓位逆势增加,重仓和轻仓策略仍然泾渭分明。

(2) 11月24日仓位测算数据显示,本周偏股方向基金平均仓位相比上周有较明显的回升。可比主动股票基金加权平均仓位为82.04%,相比前周回升0.84%;偏股混合型基金加权平均仓位为76.13%,相比前周回升0.63%;配置混合型基金加权平均仓位69.02%,相比前周回升0.59%。测算期间沪深300指数下跌2.75%,存在一定的主动减仓效应;扣除被动仓位变化后,三类偏股方向基金主动增持幅度都在1%左右(图表2)。

(3) 本周非股票投资方向的其他类型基金的股票仓位均有小幅回升。其中,保本基金加权平均仓位11.68%,相比前周增加0.95%;债券型基金加权平均股票仓位13.92%,较前周增加0.95%;偏债混合型基金加权平均仓位32.26%,相比前周增加0.19%。(图表2)。

(4) 从不同规模划分来看,三种规模的偏股方向基金加权平均仓位变化幅度不一。三类偏股方向主动型基金中,大型基金加权平均仓位75.5%,相比前周微降0.14%。中型基金加权平均仓位80.6%,与前周相比回升0.94%。平均仓位最轻的小型基金加权平均仓位78.76%,相比前周上升0.98%(图表3)。

(5) 从具体基金来看,本周基金操作分化有所缩小,增持基金数量略微增多,但主动减持基金数量大幅减少,导致平均仓位有所提升。扣除被动仓位变化后,166只基金主动增仓幅度超过2%,其中18只基金主动增仓超过5%。在减持基金方面,47只基金主动减持幅度超过2%,其中12只基金主动减持超过5%。

(6) 本周基金仓位水平分布中,重仓基金占比回升较为显著:重仓基金(仓位>85%)占比32.86%,相比前周回升4.89%;仓位较重的基金(仓位75%~85%)占比27.42%,占比下降3.88%;仓位中等的基金(仓位60%~75%)占比为19.68%,占比下降约1%;仓位较轻或轻仓基金占比20.04%,相比基本不变。

(7) 本周股市表现低迷,反弹热情逐渐消散。国内短期流动性较为紧张,政策放松的预期利好尚未实现,而对经济下滑的担忧主导市场;国外欧债危机继续发酵,全球市场动荡低迷。在这种弱势格局下,基金平均仓位反而出现一定上升,表明基(微博)金并未跟随市场趋于全面悲观;相反,对市场震荡筑底的判断仍为主流。但在基金策略上继续维持着巨大分化,相当部分基金执行了底部逐步重仓的策略,而另一部分基金则继续对后市保持着谨慎观望的态度。在十月下旬以来的反弹中,只有少数基金较成功地进行了波段操作,而增仓较晚或热衷波段的基金总体上并未从中获得超额收益,凸显在结构性行情中,仓位控制难以把握。

(8) 从具体基金来看,本周减仓基金为数不多。其中值得关注的是一贯重仓,配置风格相对偏周期的中邮系多只基金主动减仓较为明显;其余减仓基金中,公司特征不明显,华泰、长盛、华安旗下有个别基金主动减持较多。在大型基金公司中,嘉实整体上策略最为谨慎,旗下基金平均仓位明显偏低。而在增仓基金方面,交银旗下多只基金增仓迹象明显;华宝兴业旗下基金也延续了从中等仓位逐渐向重仓配置的趋势。此外,鹏华、上投摩根、信达等旗下基金操作也趋于积极。

图表1:各类型基金简单平均仓位变化

| 简单平均仓位 | 2011/11/24 | 2011/11/17 | 仓位变动 | 净变动 |

| 指数基金 | 94.48% | 94.40% | 0.08% | 0.15% |

| 股票型 | 82.31% | 81.29% | 1.02% | 1.24% |

| 偏股混合 | 75.91% | 75.19% | 0.71% | 0.97% |

| 配置混合 | 69.29% | 69.11% | 0.18% | 0.48% |

| 特殊策略基金 | 64.17% | 63.49% | 0.67% | 1.00% |

| 偏债混合 | 30.57% | 30.60% | -0.02% | 0.27% |

| 债券型 | 12.95% | 12.36% | 0.59% | 0.74% |

| 保本型 | 9.64% | 9.28% | 0.36% | 0.47% |

图表2:各类型基金加权平均仓位变化

| 加权平均仓位 | 2011/11/24 | 2011/11/17 | 仓位变动 | 净变动 |

| 指数基金 | 95.06% | 95.26% | -0.20% | -0.14% |

| 股票型 | 82.04% | 81.20% | 0.84% | 1.06% |

| 偏股混合 | 76.13% | 75.50% | 0.63% | 0.89% |

| 配置混合 | 69.02% | 68.43% | 0.59% | 0.90% |

| 特殊策略基金 | 66.93% | 66.10% | 0.83% | 1.14% |

| 偏债混合 | 32.26% | 32.07% | 0.19% | 0.50% |

| 债券型 | 13.92% | 12.97% | 0.95% | 1.10% |

| 保本型 | 11.68% | 11.31% | 0.37% | 0.51% |

注:基金仓位为规模加权平均,基金规模采用最新净值与最近季报份额相乘计算;因此加权的权重每周都略有变化,与前周存在不可比因素

图表3:三类偏股方向基金按规模统计的平均仓位变化

| 基金规模 | 2011/11/24 | 2011/11/17 | 仓位变动 | 净变动 |

| 大型基金 | 75.50% | 75.64% | -0.14% | 0.12% |

| 中型基金 | 80.60% | 79.67% | 0.94% | 1.17% |

| 小型基金 | 78.76% | 77.77% | 0.98% | 1.23% |

注:(1)基金仓位为规模加权平均,基金规模采用最新净值与最近季报份额相乘计算;因此加权权重以及计入大、中、小型基金的样本每周都略有变化,与前周存在不可比因素

(2)大型基金指规模百亿以上基金;中型基金50亿~100亿;小型基金50亿以下

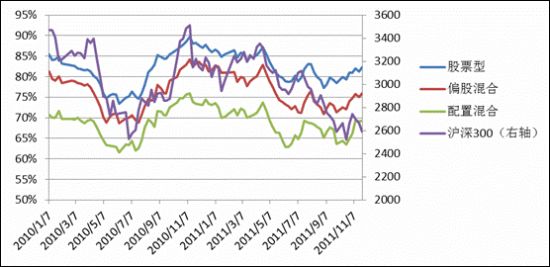

图表4:2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比

图表4:2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比

图表4:2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比|

|

|

|