新浪财经 > 基金 > 众禄基金研究中心专栏 > 正文

众禄基金:债基投资环境趋好 杠杆债基领衔上涨

固定收益类基金10月报:

众禄基金研究中心 刘畅

债券市场回顾

公开市场操作与货币市场

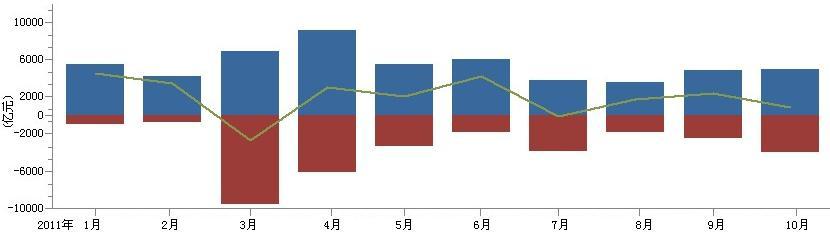

从资金的供给情况来看,10月央行到期投放资金4870亿元,回笼3980亿元,实现资金净投放890亿元,不过从单周来看,净投放主要体现在第一周,随后三周基本维持小幅净回笼。尽管10月5日及15日,还有六大商业银行和中小银行分别补缴保证金存款准备金补缴的影响,但央行已通过连续3个月公开市场净投放,保证了资金未出现大幅收紧。

| 图1:今年以来公开市场操作走势图 |

|

| 资料来源:Wind,众禄基金研究中心 |

10月资金利率呈现先抑后扬的态势。国庆假期结束后,资金面呈现明显的宽松局面,资金利率连续下跌。临近月末,在经历了连续三周的公开市场操作净回笼及月末因素造成银行间对资金需求增大之后,资金利率开始上扬。虽然波动明显,但实际资金利率整体仅略微回升,隔夜、7天回购利率均值分别保持在3.6%、3.9%左右,资金面继续保持适度宽松。

| 图2:隔夜、7天回购利率走势图 |

|

| 资料来源:Wind,众禄基金研究中心 |

债券市场

10月份债券市场迎来反弹。二级市场受经济增速下滑、CPI回落、货币政策企稳以及在面向铁道债、中小企业融资等多项定向宽松政策的公布下,投资者对债券市场的信心增强。在国庆假期后总体适度宽松的资金环境下,国债短期品种收益率降幅超过中长期品种;金融债收益率出现整体的下行,各期限的收益率降幅相对平均;信用市场收益率出现快速下行,高等级产品反弹速度和深度均高于低等级产品。交易所债市各大债指方面,10月上证国债指数上涨0.36%,沪公司债上涨0.89%,中证企业债指数上涨1.99%,转债市场呈现大幅上扬,中信标普可转债指数强劲攀升7.88%。

可转债市场经过前期的下跌,系统性风险逐步释放,估值已处于历史低位,其纯债价值凸显,投资安全边际较高,下跌有界的防守特征较为突出。10月份,随股市大盘上涨4.62%的市场环境下,可转债市场交易也随之发生大幅反弹。

总体来看,从影响债券市场的“经济+通胀”两项核心因素来看,其双双下行格局将为债市收益率下行继续提供动力。根据美林的投资时钟理论,债券市场正处于较有利的投资环境,一方面目前市场利率面临反转,投资债券会有一个比较高的票息收益,另一方面在市场利率回落过程中,可以获得一定的资本利得。目前,利率品种、信用债中高信用等级品种已率先开始反弹,市场预期趋于继续向好。

| 图3:今年以来各类债券指数比较分析图 | 图4:10月各类债券指数比较分析图 | |

|

|

|

| 数据来源:Wind,众禄基金研究中心 | 数据来源:Wind,众禄基金研究中心 |

债券型基金

10月债券型基金平均复权单位净值收益率上涨2.67%,除两只基金小跌外,其余债券型基金均实现正收益。就各类细分之后的债券型基金来看,纯债基金、一级债基、二级债基的10月份月度净值增长率均值分别为1.53%、2.47%、2.96%,招商安泰债券A、华宝兴业可转债和宝盈增强收益AB分别为各子类中表现最佳的品种。在10月股票市场企稳反弹,沪指上扬4.62%、深成指上扬1.83%的市场环境下,保持一定股票投资仓位的二级债基表现不错。

得益于可转债市场的大幅反弹,重仓可转债的基金净值在10月份表现最好,如宝盈增强收益AB/C、博时转债A/C、华宝兴业可转债、富国可转债等。据基金三季报显示,这几只基金可转债市值占债券投资市值比均在50%以上。

10月23日,首只封闭式债券基金富国天丰强化收益于结束封闭期,于10月24日转为LOF基金。该基金近三年取得了27%的正收益,而同期债券型基金的平均业绩为12%左右,富国天丰强化收益为投资者带来了较好的回报。转为LOF基金之后,由于在投资方面将更为重视券种配置的流动性安排,以及对杠杆比例的控制,业绩回报或将走低。

| 表1:10月债券型基金净值涨跌幅前五名 | ||||

| 基金名称 | 涨幅前五名 | 基金名称 | 涨幅后五名 | |

| 宝盈增强收益AB | 8.2307% | 长信中短债 | -0.5383% | |

| 宝盈增强收益C | 8.1973% | 富国天丰强化收益 | -0.4072% | |

| 博时转债C | 7.1765% | 交银双利C | 0.3% | |

| 博时转债A | 7.1512% | 交银双利AB | 0.3% | |

| 华宝兴业可转债 | 7.1068% | 嘉实信用C | 0.3996% | |

| 资料来源:Wind,众禄基金研究中心 | ||||

债券分级基金中高风险级的B类份额在10月债券市场企稳之时,由于内涵杠杆机制,净值涨幅更大,成为债市反弹的领跑者。大成景丰分级B、万家添利分级B、博时裕祥分级B的复权单位净值分别上涨19.77%、13.35%和12.23%。

| 表2:10月债券型分级基金B类份额区间业绩表现前五名 | |||

| 基金名称 | 净值涨跌幅 | 市价涨跌幅 | 折价率均值 |

| 大成景丰分级B | 19.7749% | 26.2774% | 10.7788% |

| 万家添利分级B | 13.3501% | 25.5193% | 11.3455% |

| 博时裕祥分级B | 12.2265% | 16.9014% | 6.9219% |

| 嘉实多利进取 | 8.0867% | 2.8495% | -42.93% |

| 中欧鼎利分级B | 7.8638% | 3.9535% | 1.4613% |

| 资料来源:Wind,众禄基金研究中心 | |||

货币市场基金

10月份,市场上共有75只货币市场基金,区间平均7日年化收益率为3.914%,区间平均万份基金单位收益为1.6602元。具体来看,10月份所有货币型基金的区间7日年化收益率均值大幅超过活期存款利率,共有54只货币市场基金的区间7日年化收益率超过一年期定存利率3.50%。区间7日年化收益率均值最高的五只基金分别为嘉实货币、易方达货币B、中海货币B、万家货币B和汇添富货币B,收益均在4.9%以上,其中,嘉实货币的区间7日年化收益率达到5.5378%,已超过五年期定存利率。表现最差的景顺长城货币A区间7日年华收益率均值为2.1431%,不及前五名的一半,显示出货币市场基金获利能力存在较大差异。

| 表3:10月货币市场基金区间7日年化收益率均值前后五名 | ||||

| 基金名称 | 前五名 | 基金名称 | 后五名 | |

| 嘉实货币 | 5.5378% | 景顺长城货币A | 2.1431% | |

| 易方达货币B | 5.1334% | 益民货币 | 2.1984% | |

| 中海货币B | 5.1183% | 泰达宏利货币 | 2.3389% | |

| 万家货币 | 5.0649% | 景顺长城货币B | 2.3836% | |

| 汇添富货币B | 4.9393% | 国泰货币 | 2.5106% | |

| 资料来源:Wind,众禄基金研究中心 | ||||

投资策略

债券型基金

债券型基金具有较低风险和较稳定收益的特点,不仅适合低风险偏好、期望获取债券市场稳定收益的投资者,也是积极型投资者的组合中对冲风险、减少震荡的重要工具。

从目前债券市场的收益率来看,利率品种、信用品种收益率均处于历史高位,较高的票息收入使得债券配置的吸引力提高。四季度,预计通货膨胀逐步回落,经济增速也继续缓慢回落的态势,货币政策收紧的可能性很低。在这样的宏观形势下,利率债市场明显转好,高信用评级的信用债收益率在很大概率上也将表现为逐步下行的趋势。受前期城投债风波影响,以及部分地方融资平台、中小企业和房地产行业的信用风险尚未释放完毕,中低信用评级的信用债收益率可能还暂时难以出现回落。另外,四季度信用债供给非常庞大,预计将有千亿企业债、千亿中期票据、千亿次级债陆续发行,或对信用债市场形成压制。

综合来看,在经济和通胀双回落的背景下,四季度债券市场走势偏乐观,债券型基金在四季度将有望获取正收益,但对信用债配置偏多的基金仍需谨慎对待。

推荐基金:鹏华丰收(160612)、大成债券A/B(09002)。

货币市场基金

货币市场基金的投资目标就是在确保基金资产的安全性和基金收益的稳定性、在严格控制流动性风险的基础上稳健操作,获取长期稳定的投资收益。相较而言,目前短期债券收益率继续维持高位,为货币市场基金带来水涨船高的投资收益。

总体而言,货币市场基金在操作上宜选择大型基金公司旗下的货币基金产品,一方面这些基金公司通常在业绩及收益的稳定性方面表现得较好,同时这些基金公司产品线完整丰富,方便将来在旗下不同类型基金产品之间转换。

推荐基金:华夏现金增利(003003)、南方现金增利A(202301)。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。|

|

|

|