德圣基金:中小基金跟进加仓 操作仍有分化

德圣基金研究中心

(1) 本周股市整体上延续了前周的反弹势头,但力度有所减缓。对政策基调趋于放松的预期,以及流动性环境的逐步改善维系了市场的做多热情。从基金仓位操作来看,在股指持续反弹的带动下,判断后市环境转好的基金阵营逐步加大,本周部分基金跟进加仓。但对后市判断的担心也仍然存在,部分基金采取了减仓操作。

(2) 11月3日仓位测算数据显示,本周偏股方向基金平均仓位相比上周有一定程度的上升。可比主动股票基金加权平均仓位为82.04%,相比前周上升0.99%;偏股混合型基金加权平均仓位为76.29%,相比前周上升0.31%;配置混合型基金加权平均仓位67.07%,相比前周上升0.8%。测算期间沪深300指数上涨3.27%,存在一定的主动增仓效应;扣除被动仓位变化后,本周股票型基金的主动增持较为明显,其他两类偏股方向基金的主动增持并不显著(图表2)。

(3) 本周非股票投资方向的其他类型基金的股票仓位变化方向不一。其中,保本基金加权平均仓位8.45%,相比前周微升0.33%;债券型基金加权平均股票仓位9.46%,较前周微降0.22%;偏债混合型基金加权平均仓位30.09%,相比前周增加1.42%。(图表2)。

(4) 从不同规模划分来看,三种规模的偏股方向基金加权平均仓位略有上升。三类偏股方向主动型基金中,大型基金加权平均仓位78.96%,相比前周上升0.91%,增幅较为明显。中型基金加权平均仓位80.18%,与前周相比上升0.62%。小型基金加权平均仓位77.21%,相比前周上升0.83%(图表3)。

(5) 从具体基金来看,本周基金主动增持占到多数,但分化仍然较为明显。扣除被动仓位变化后,115只基金主动增仓幅度超过2%,其中14只基金主动增仓超过5%。另一方面,97只基金主动减持幅度超过2%,其中15只基金主动减持超过5%。

(6) 本周基金仓位水平分布继续向重仓方向移动:重仓基金(仓位>85%)占比33.1%,相比前周上升2.98%;仓位较重的基金(仓位75%~85%)占比21.72%,占比下降2.34%;仓位中等的基金(仓位60%~75%)占比为21.9%,占比基本不变;仓位较轻或轻仓基金占比23.28%,相比前周下降约1%。

(7) 本周市场在两条不利消息的冲击下依然表现稳健,显示投资者对政策放松的乐观预期,同时本周资金出现净投放,流动性宽裕也助力股市反弹。两条不利消息是指10月官方PMI数据和希腊公投。10月的PMI值为50.4,创09年2月以来新低,经济前景不容乐观。希腊计划对之前达成的救援法案进行公投,则增加了欧债问题的不确定性。在面对上述两条重磅利空突袭的情况下,特别是在希腊公投次日大幅低开的情况下,A股大幅拉红,显示出国内市场的强势。本周大型基金公司操作基本平稳,跟进加仓的主要是中小公司旗下基金。华夏、富国、国泰等基金公司旗下基金保持重仓或小幅增持;而博时、易方达、大成等公司旗下部分基金仓位则有所下降。谨慎派的代表公司交银施罗德、摩根华鑫、兴业全球等策略也未见明显调整,旗下多数基金仓位水平仍然保持在相对较低的位置。

图表1:各类型基金简单平均仓位变化

| 简单平均仓位 | 2011/11/3 | 2011/10/27 | 仓位变动 | 净变动 |

| 指数基金 | 94.25% | 94.13% | 0.12% | -0.06% |

| 股票型 | 81.00% | 80.03% | 0.97% | 0.46% |

| 偏股混合 | 74.73% | 73.93% | 0.80% | 0.18% |

| 配置混合 | 66.18% | 64.75% | 1.43% | 0.70% |

| 特殊策略基金 | 60.08% | 60.75% | -0.67% | -1.43% |

| 偏债混合 | 27.37% | 26.71% | 0.66% | 0.02% |

| 债券型 | 8.37% | 9.00% | -0.63% | -0.89% |

| 保本型 | 6.21% | 5.94% | 0.28% | 0.09% |

图表2:各类型基金加权平均仓位变化

| 加权平均仓位 | 2011/11/3 | 2011/10/27 | 仓位变动 | 净变动 |

| 指数基金 | 95.50% | 95.46% | 0.03% | -0.10% |

| 股票型 | 82.04% | 81.05% | 0.99% | 0.50% |

| 偏股混合 | 76.29% | 75.97% | 0.31% | -0.27% |

| 配置混合 | 67.07% | 66.27% | 0.80% | 0.08% |

| 特殊策略基金 | 65.88% | 66.63% | -0.74% | -1.46% |

| 偏债混合 | 30.09% | 28.67% | 1.42% | 0.75% |

| 债券型 | 9.46% | 9.68% | -0.22% | -0.50% |

| 保本型 | 8.45% | 8.13% | 0.33% | 0.08% |

注:基金仓位为规模加权平均,基金规模采用最新净值与最近季报份额相乘计算;因此加权的权重每周都略有变化,与前周存在不可比因素

图表3:三类偏股方向基金按规模统计的平均仓位变化

| 基金规模 | 2011/11/3 | 2011/10/27 | 仓位变动 | 净变动 |

| 大型基金 | 78.96% | 78.05% | 0.91% | 0.36% |

| 中型基金 | 80.18% | 79.56% | 0.62% | 0.10% |

| 小型基金 | 77.21% | 76.38% | 0.83% | 0.25% |

注:(1)基金仓位为规模加权平均,基金规模采用最新净值与最近季报份额相乘计算;因此加权权重以及计入大、中、小型基金的样本每周都略有变化,与前周存在不可比因素

(2)大型基金指规模百亿以上基金;中型基金50亿~100亿;小型基金50亿以下

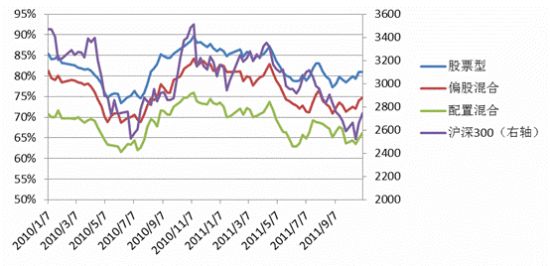

图表4:2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比

2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比

2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比|

|

|

|