德圣基金:基金仓位转而回升 趋势仍然不明

(1) 本周A股延续弱势,股指偶有反弹但难以持续;市场仍然在观望宏观经济数据以及可能的政策变化,成交量持续萎靡。从基金操作来看,继几周连续仓位下滑后,本周基金仓位出现明显反弹,基金主动增仓较为明显。但仓位多空阵营的分化并未改变,整体仓位变化的趋势仍然不明。

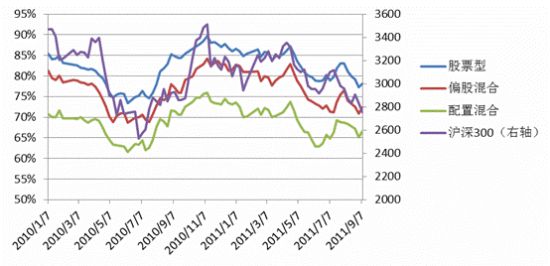

(2) 9月8日仓位测算数据显示,本周偏股方向基金平均仓位相比上周回升较为显著。可比主动股票基金加权平均仓位为78.81%,相比前周回升1.2%;偏股混合型基金加权平均仓位为73.12%,相比前周回升1.42%;配置混合型基金加权平均仓位67.56%,相比前周显著回升2.04%。测算期间沪深300指数下跌2.77%,存在一定的被动减仓效应;扣除被动仓位变化后,本周偏股方向基金主动增持较为显著。(图表2)。

(3) 本周非股票投资方向的其他类型基金的股票仓位变化幅度不大。其中,保本基金加权平均仓位17.68%,相比前周微降0.45%;债券型基金加权平均股票仓位11.37%,较前周微增0.432;偏债混合型基金加权平均仓位28.4%,相比前周回升0.9%。(图表2)。

(4) 从不同规模划分来看,三种规模的偏股方向基金加权平均仓位均继续小幅下降。三类偏股方向主动型基金中,大型基金加权平均仓位77.26%,相比前周回升1.57%。中型基金加权平均仓位75.95%,与前周相比回升1.09%。小型基金加权平均仓位74.9%,相比前周回升1.46%(图表3)。

(5) 从具体基金来看,本周基金操作方向发生明显变化,主动增持基金四周来首度超过主动减持的基金。扣除被动仓位变化后,240只基金主动增仓幅度超过2%,其中47只基金主动增仓超过5%。另一方面,减仓基金数量大为缩减,74只基金主动减持幅度超过2%,其中10只基金主动减持超过5%。

(6) 本周基金仓位水平分布:重仓基金(仓位>85%)占比22.38%,相比前周上升2.96%;仓位较重的基金(仓位75%~85%)占比25.13%,占比下降1.16%;仓位中等的基金(仓位60%~75%)占比为29.26%,基本保持不变;仓位较轻或轻仓基金占比23.24%,相比前周下降1%。

(7) 本周股市继续着底部震荡的低迷走势,市场成交清淡,缺乏明显的向上或向下动力。8月CPI6.2%仍然居高不下,使得对政策放松的预期继续弱化。这种情况下市场人气低迷,成交量严重萎缩,向上或向下均缺乏动力,底部震荡的特征明显。而从本周基金的操作来看,在延续数周的主动减仓后本周仓位回升较为明显,或为之前减仓动作的小幅修正,整体上继续减仓的理由并不充分,但集体转向左侧交易的可能性也不大。从具体基金来看,本周增仓显著的仍是小规模的中小盘风格基金,天治、国联安、中邮、信诚、金鹰等旗下部分基金增仓超过10%;而减持显著的基金中则多出现债券方向基金,说明在近期股市低迷、债市动荡的情形下,债券基金避险动力较强。

图表1:各类型基金简单平均仓位变化

| 简单平均仓位 | 2011/9/8 | 2011/9/1 | 仓位变动 | 净变动 |

| 指数基金 | 94.77% | 94.77% | 0.01% | 0.15% |

| 股票型 | 78.21% | 77.20% | 1.00% | 1.50% |

| 偏股混合 | 72.31% | 70.88% | 1.43% | 2.02% |

| 配置混合 | 66.57% | 65.09% | 1.48% | 2.12% |

| 特殊策略基金 | 62.19% | 59.78% | 2.41% | 3.09% |

| 偏债混合 | 19.49% | 16.89% | 2.60% | 2.99% |

| 保本型 | 13.89% | 14.10% | -0.21% | 0.13% |

| 债券型 | 11.27% | 10.74% | 0.53% | 0.80% |

图表2:各类型基金加权平均仓位变化

| 加权平均仓位 | 2011/9/8 | 2011/9/1 | 仓位变动 | 净变动 |

| 指数基金 | 95.14% | 95.17% | -0.03% | 0.10% |

| 股票型 | 78.81% | 77.61% | 1.20% | 1.69% |

| 偏股混合 | 73.12% | 71.70% | 1.42% | 2.00% |

| 特殊策略基金 | 68.41% | 63.78% | 4.63% | 5.28% |

| 配置混合 | 67.56% | 65.52% | 2.04% | 2.68% |

| 偏债混合 | 28.40% | 27.51% | 0.90% | 1.45% |

| 保本型 | 17.68% | 18.12% | -0.45% | -0.03% |

| 债券型 | 11.37% | 10.95% | 0.43% | 0.70% |

注:基金仓位为规模加权平均,基金规模采用最新净值与最近季报份额相乘计算;因此加权的权重每周都略有变化,与前周存在不可比因素

图表3:三类偏股方向基金按规模统计的平均仓位变化

| 基金规模 | 2011/9/8 | 2011/9/1 | 仓位变动 | 净变动 |

| 大型基金 | 77.26% | 75.69% | 1.57% | 2.09% |

| 中型基金 | 75.95% | 74.86% | 1.09% | 1.62% |

| 小型基金 | 74.90% | 73.43% | 1.46% | 2.01% |

注:(1)基金仓位为规模加权平均,基金规模采用最新净值与最近季报份额相乘计算;因此加权权重以及计入大、中、小型基金的样本每周都略有变化,与前周存在不可比因素

(2)大型基金指规模百亿以上基金;中型基金50亿~100亿;小型基金50亿以下

图表4:2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比

图表4:2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比

图表4:2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比|

|

|

|