德圣基金:基金仓位继续下滑

(1) 本周A股惯性下跌,成交量萎缩,整体表现仍难脱低迷。从风格来看,低估值的大盘股表现昙花一现,难以推动大盘反弹;而中小盘风格。从基金操作来看,本周基金继续主动减仓,同时操作分化降低,短期对市场的判断仍难言乐观。

(2) 9月1日仓位测算数据显示,本周偏股方向基金平均仓位相比上周略有降低。可比主动股票基金加权平均仓位为77.64%,相比前周降低1.61%;偏股混合型基金加权平均仓位为71.8%,相比前周降低1.55%;配置混合型基金加权平均仓位65.57%,相比前周显著下降2.65%。测算期间沪深300指数下跌2.39%,存在一定的被动减仓效应;扣除被动仓位变化后,本周偏股方向基金继续小幅减仓。(图表2)。

(3) 本周非股票投资方向的其他类型基金的股票仓位也有小幅下降。其中,保本基金加权平均仓位18.25%,相比前周微降0.09%;债券型基金加权平均股票仓位11.85%,较前周微增0.29%;偏债混合型基金加权平均仓位27.59%,相比前周下降0.47%。(图表2)。

(4) 从不同规模划分来看,三种规模的偏股方向基金加权平均仓位均继续小幅下降。三类偏股方向主动型基金中,大型基金加权平均仓位75.7%,相比前周降低1.64%,主动减仓最为明显。中型基金加权平均仓位75.11%,与前周相比下降1.38。小型基金加权平均仓位73.18%,相比前周下降2%(图表3)。

(5) 从具体基金来看,本周主动减持基金仍占据多数,减仓范围与前周相当,但减持力度有所减轻;而股指持续走弱使得有意底部增持的基金陷于观望,操作分歧减轻。扣除被动仓位变化后,201只基金主动减仓幅度超过2%,其中27只基金主动减仓超过5%。另一方面,增持基金数量减少,76只基金主动增持幅度超过2%,其中12只基金主动增持超过5%。

(6) 本周基金仓位水平分布:重仓基金(仓位>85%)占比19.42%,相比前周降低1.2%;仓位较重的基金(仓位75%~85%)占比26.29%,占比大幅下降5.33%;仓位中等的基金(仓位60%~75%)占比为29.9%,增加4.64%;仓位较轻或轻仓基金占比24.4%,相比前周略增。

(7) 本周市场人气低迷,对政策继续从紧的忧虑使得市场难以聚集反弹力量。基金的操作顺势而动,无论重仓还是轻仓基金,减仓都较为普遍。具体从本周操作来看,小幅减仓的基金占到多数,减仓较为显著的有长城回报、中海能源、银华优选、华富成长等。而增仓较为明显的主要是少数仓位很轻的偏股基金,以及部分债券方向基金。大型基金公司旗下基金仓位仍然保持着之前的分化格局;大成、华夏、富国等旗下偏股基金平均仓位较高;博时、南方旗下偏股基金平均仓位较低。

图表1:各类型基金简单平均仓位变化

| 简单平均仓位 | 2011/9/1 | 2011/8/25 | 仓位变动 | 净变动 |

| 指数基金 | 94.77% | 94.71% | 0.05% | 0.18% |

| 股票型 | 77.20% | 79.21% | -2.01% | -1.61% |

| 偏股混合 | 70.88% | 72.45% | -1.57% | -1.09% |

| 配置混合 | 65.09% | 67.25% | -2.16% | -1.63% |

| 特殊策略基金 | 59.78% | 61.16% | -1.38% | -0.81% |

| 偏债混合 | 16.89% | 18.52% | -1.63% | -1.27% |

| 保本型 | 14.10% | 13.91% | 0.19% | 0.48% |

| 债券型 | 11.05% | 10.20% | 0.84% | 1.06% |

图表2:各类型基金加权平均仓位变化

| 加权平均仓位 | 2011/9/1 | 2011/8/25 | 仓位变动 | 净变动 |

| 指数基金 | 95.17% | 95.10% | 0.07% | 0.18% |

| 股票型 | 77.64% | 79.25% | -1.61% | -1.21% |

| 偏股混合 | 71.80% | 73.35% | -1.55% | -1.07% |

| 配置混合 | 65.57% | 68.22% | -2.65% | -2.12% |

| 特殊策略基金 | 63.80% | 64.95% | -1.15% | -0.60% |

| 偏债混合 | 27.59% | 28.06% | -0.47% | 0.01% |

| 保本型 | 18.25% | 18.34% | -0.09% | 0.27% |

| 债券型 | 11.85% | 11.56% | 0.29% | 0.54% |

注:基金仓位为规模加权平均,基金规模采用最新净值与最近季报份额相乘计算;因此加权的权重每周都略有变化,与前周存在不可比因素

图表3:三类偏股方向基金按规模统计的平均仓位变化

| 基金规模 | 2011/9/1 | 2011/8/25 | 仓位变动 | 净变动 |

| 大型基金 | 75.70% | 77.34% | -1.64% | -1.22% |

| 中型基金 | 75.11% | 76.49% | -1.38% | -0.94% |

| 小型基金 | 73.18% | 75.18% | -2.00% | -1.55% |

注:(1)基金仓位为规模加权平均,基金规模采用最新净值与最近季报份额相乘计算;因此加权权重以及计入大、中、小型基金的样本每周都略有变化,与前周存在不可比因素

(2)大型基金指规模百亿以上基金;中型基金50亿~100亿;小型基金50亿以下

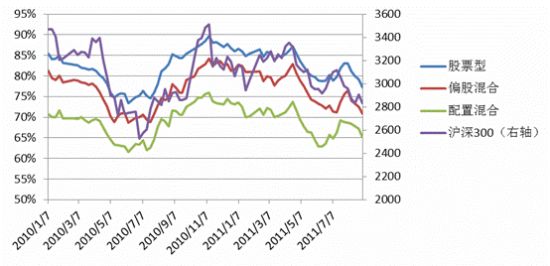

图表4:2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比

2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比

2010年以来,三类股票方向基金平均仓位与沪深300指数走势对比数据来源:德圣基金研究中心测算

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。|

|

|

|