QDII受创厌股市 寻抗通胀资产配置

李晓阳

标普美债评级事件已经过去近两周,但现在的全球市场仍犹如惊弓之鸟。

继8月8日跌幅6.66%的大阴线之后,至今标准普尔500指数已经回到了2010年10月的水平,9个月涨幅被吞噬殆尽。

而在此背景下的QDII基金,净值也多难有起色。

Wind最新数据显示,截至8月15日,在总共44家QDII基金产品中,除去今年发售的17只,仅富国全球债券(100050.OF)一只在今年获得了0.8%的正收益,而在其余26只可比产品中,有多达17只产品净值缩水超过10%。而在今年新发的17只产品中,仅黄金概念类的诺安全球黄金(320013.OF,2011年1月13日成立)和易方达黄金主题(161116.OF,2011年5月6日成立)成立以来收益超1%,分别达到22.15%和3.4%。

“市场下跌原因恐怕还是QE2在第二季度的结束,让投资者逐渐意识到,过去近一年的行情仍是由流动性支撑,经济的基本面并没有明显改观;而美债上限的调整意味着未来几年财政刺激几无可能,相比2010年,美联储在货币政策上的干预手段将越来越有限。投资者信心的恶化恐怕才是导火索。” 鹏华基金总经理助理裘韬(微博)认为。

根据裘韬的观点,在全球通胀背景下,抗通胀的投资品种,是为投资者的理性选择。而所谓抗通胀的投资品种,除了贵金属,还有房地产信托凭证(REITs)。

8月9日,以REITs为主要投资标的的诺安全球收益不动产基金和鹏华美国房地产证券投资基金两只QDII基金产品适时获得了了证监会的发行批文。

裘韬介绍,REITs(Real Estate Investment Trusts)是一种以发行收益凭证的方式来汇集多数投资者的资金,由专业机构进行房地产投资经营管理,并将投资综合收益按比例分配给投资者的有价证券。REITs必须拥有最少100名股东;5名或更少的人所占的股额不能超过全部股份的50% (“5-50”规则);而汇集资金中必须有不少于75%的总资产投资于房地产;且有不少于75%的收益必须来自投资组合所持物业的租金或抵押利息;而与此同时,REITs每年必须把至少90%的应纳税收入派付给股东。

简单来看,REITs的管理人通过收购、管理、租赁、变卖等形式直接进行房地产投资管理,而租金收入和资产增值是REITs的两大主要收益来源。而从物业的投资类型范围上来看,又可分为购物中心、办公楼及停车场、出租公寓、酒店及度假村、医院及养老院、自助仓库、物流配送中心、高速公路服务区和林场REITs等等。

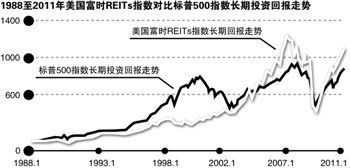

“能够获得长期稳定的收益,是REITs的一大投资特点。从指数表现来看,自1988年以来,富时美国权益型REITs指数长期表现优于标普500指数。而在2008年金融危机时,该指数和标普500指数跌幅相近。” 鹏华基金总裁助理毕国强向记者介绍道。

“由于美国地域广泛,相关REITs也因持有物业较为分散的原因规避了区域性的风险。同时,我们也可以通过持有多种类型的REIT进一步控制风险。”毕国华说。

“但是我们并不能保证,投资REIT就完全没有风险。” 毕国华说。

其指出,作为交易所市场的品种,REITs的长期价格取决于其基本面情况;但短期内,受到市场供求和投资者情绪波动的影响,REIT价格有时波动较大;对此,投资者应有充分的心理准备。