新浪财经 > 基金 > 国金证券基金研究中心专栏 > 正文

国金证券:美债引发全球动荡 黄金QDII一枝独秀

QDII基金双周策略(2011.7.25-2011.8.05)

近期QDII基金投资建议:

总体上来看,欧美成熟经济体复苏的步伐在明显放缓。美国两党关于提高国债上限的问题争执多时,导致对美国债务问题的担忧加深;加上最新经济数据的疲软,反映美国复苏的动力在减弱。欧洲债务危机开始实质性扩散,欧元区第三、四大经济体意大利和西班牙的债券利率已经飙升至希腊等申请救助国的水平,市场恐慌情绪明显增加。新兴市场经济体的通胀依旧维持在高位,尽管经济增速纷纷出现下降趋势,但控制通胀依旧是近期经济政策的主基调。

从长期来讲,我们延续前期的投资策略:投资者可关注新兴市场的QDII基金品种;短期内,鉴于全球市场近期的普遍下挫,投资者可以适当配置一些债券类的防御性品种,黄金、资源类的抗通胀品种依旧可能是未来短期类的亮点。

推荐关注品种:诺安黄金、富国消费品、博时抗通胀

近2周国际经济市场描述:

成熟市场:美债首次评级下调,欧债危机实质性扩散

本期最引人关注的莫过于美国的债务问题了。在民共两党就提高举债上限问题上争论数周之后,美国众议院终于在美国东部时间8月1日晚间通过了前一日达成的债务上限协议,该协议将上调政府借债上限额度2.1万亿美元。尽管此举确保了美国在短期不会出现债务违约问题,但市场人士认为,此次可能令美国经济政策未来的稳健性在制度上的保障受到质疑,其超级大国地位可能将遭到削弱。8月5日,标准普尔做出历史性决定,把美国主权信用评级首次从顶级的AAA下调至AA+,此为美国历史上首度丧失AAA主权信用评级。随后,标普表示,美国财政受制于政治对立,其国债不太可能在短期内恢复AAA级的最高评级。此举立即引发全球关切,加剧了全球的信心危机。

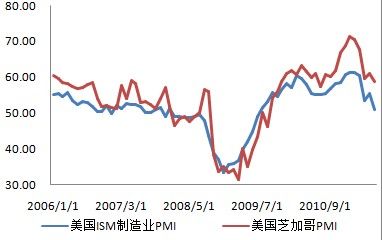

经济数据疲软。7月29日,美国商务部公布的第二季度经济增速预估值仅为1.3%,并同时将第一季度的经济增速由原先预测的1.9%大幅下调至0.4%。美国7月ISM制造业指数为50.9点,跌至2009年7月以来的最低水平。8月2日美国商务部公布的今年6月份美国个人消费开支环比下降0.2%,低于经济学家的预期,为近两年来首次出现下跌;6月份个人收入环比仅小幅增加0.1%,为去年11月以来的最小涨幅。疲软的经济数据显示,一度引领美国经济复苏的制造业缺乏继续增长的动力,美国经济复苏很可能陷于停滞,这些不利因素同样令市场信心受创。见图1。

欧洲各国方面,尽管25日穆迪将希腊信用评级进一步下调至Ca,但经合组织预测,明年希腊经济将增长0.6%。这将是希腊经济在连续衰退三年之后首次出现增长。与此同时,市场对危机向意大利和西班牙蔓延的担忧开始增加。8月2日,意大利十年期政府债券收益率为6.25%;在西班牙方面,十年期政府债券收益率上升8个基点,达6.28%,当日最高至6.46%,二者都创出1997年以来的新高。其与德国国债的息差升至欧元时代的最高点,分别为384和404个基点,无论是收益率还是息差,都已接近迫使希腊、爱尔兰和葡萄牙申请救助的水平。英国国家统计局26日上午公布的数据显示,英国二季度GDP增长率为0.2%,较一季度下降了0.3个百分点。8月1日公布的英国7月份制造业PMI跌至49.1,制造业活动出现两年来首次萎缩,为2009年6月以来的最低水平。

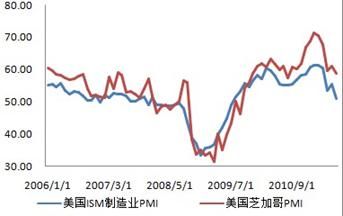

欧元区整体方面,欧元区17国7月份的制造业采购经理人指数(PMI)从前一个月的52进一步降至50.4,距离50的荣衰分界线仅一步之遥。这也创下了自2009年10月以来的22个月新低。欧元区制造业活动连续第三个月出现下滑,其增长已接近停滞。见图2。意、西两国分别是欧元区第三、第四大经济体,如果他们其中的任何一个出现债务违约问题,市场恐慌情绪会明显增加。

日本方面,日本经济产业省7月28日公布,日本6月份总体零售额较上年同期增长1.1%。日本财务省发布报告,鉴于日本经济从3月份地震和海啸中的复苏状况,上调了日本第二季度经济评估,这是一年来首次上调,但其指出对电力紧缺或影响企业竞争力表示担忧。日本经济正在从危机中逐步恢复,但近期日元的大幅升值可能阻碍这一进程。日元自8月1日起开始大幅升值,美元对日元汇率一度跌至76.29,创下自3月17日以来新低。日元飙升将会冲击日本的出口型企业,更会加快日本企业将生产转移到海外的步伐。日本政府于8月4日出手干预汇市,同一天,日本央行宣布把现有的宽松货币政策扩大10万亿日元(约合1277亿美元),以帮助经济复苏。

图表1:美国PMI指数继续下探

图表1:美国PMI指数继续下探

图表1:美国PMI指数继续下探图表2:欧元区PMI指数加速下滑

图表2:欧元区PMI指数加速下滑

图表2:欧元区PMI指数加速下滑

图表3:美国消费者信心指数加速下跌

图表3:美国消费者信心指数加速下跌

图表3:美国消费者信心指数加速下跌图表4:世界原油价格小幅回落

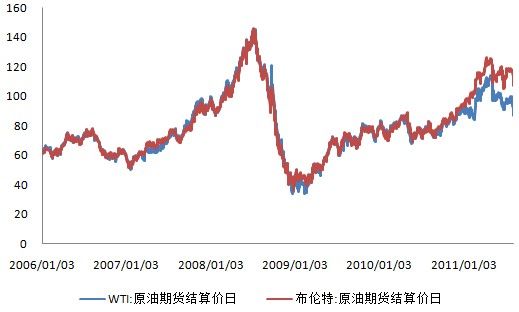

图表4:世界原油价格小幅回落

图表4:世界原油价格小幅回落来源:国金证券研究所

新兴市场:控制通胀依旧是首要问题

在亚洲新兴市场,印度央行7月26日将关键政策利率上调50个基点,以缓和严峻的通货膨胀形势,此举为2010年3月以来第11次加息,其上调幅度超出此前市场预期的25个基点。印度央行预计今年印度年通胀率将为7%,高于今年5月初预计的6%。8月1日,印度总理经济顾问委员会发布《2011-2012财年经济展望》报告,预计本财年(今年4月1日开始)印度经济增幅为8.2%,低于其在今年年初预计的9%。8月1日汇丰银行发布的7月印度制造业采购经理人指数连续第三个月下降,降至53.6,为20个月以来最低值。尽管经济增速在下降,但印度为了遏制高通胀将依旧实施紧缩的货币政策。

韩国统计厅8月1日公布的数据显示,韩国7月的消费者价格指数同比上涨4.7%,今年以来,韩国消费者价格指数已经连续7个月同比涨幅超过4%。韩国知识经济部同日发布数据显示,韩国7月份贸易顺差规模达72.23亿美元,创历史新高,这是韩国连续第18个月实现贸易顺差。超预期的出口和通胀水平使得市场对韩国央行加息的预期升温。受此影响,韩元兑美元近期大幅升值,8月1日早盘飙升至接近三年最高位。

8月1日,中国国家统计局、中国物流与采购联合会发布报告,7月份中国制造业采购经理指数(PMI)为50.7%,比上月回落0.2个百分点,创下2009年3月以来的最低点。见图5。

图表5: PMI指数逼近50枯荣分水岭

图表5: PMI指数逼近50枯荣分水岭

图表5: PMI指数逼近50枯荣分水岭来源:国金证券研究所

其他市场方面,澳大利亚中央银行2日召开月度货币政策会议,决定继续维持现行4.75%的基准利率不变。这是澳大利亚央行今年以来第七次作出维持利率不变的决定。澳统计局日前宣布,第二季度澳大利亚消费价格指数较去年同期上涨3.6%,创2008年年底以来最大涨幅。

国际货币基金组织3日发布报告,预计巴西2011年国内生产总值(GDP)增长4.1%,今年消费者物价指数(CPI)增加6.3%。IMF指出,虽然巴西的经济展望整体看好,但已显露过热迹象。近期公布的7月巴西CPI较上年同期上升6.75%,突破了巴西央行自4月以来4.5%上下两个百分点的通胀目标区间。通胀高企依旧是巴西经济近期最大的问题,紧缩政策将继续实行。

全球市场一片惨淡

从分地区股票市场指数来看,近两周(2011年7月25日至8月5日),成熟市场和新兴市场纷纷出现暴跌局面,全球市场一片惨淡。美国市场受到美债谈判僵局和经济数据欠佳的拖累,三大股指全线暴跌,其中,道琼斯工业指数在七月下旬8连阴,陷入08年10月后最长连跌时期,在本期下跌9.75%。欧洲市场在欧债危机扩散的打击下剧烈下挫,英国富时100指数本期下跌11.59%,德国法兰克福DAX指数更是暴跌14.88%,其跌幅超过美股。成熟市场中显现最好的是日本,鉴于震后供应链的恢复符合预期,日经225指数下跌8.21%,下跌幅度较欧美有所收窄。

新兴市场同样出现普跌局面,但较欧美成熟市场,其下跌幅度有所缩小。新加坡海峡指数下跌5.91%,香港恒生指数下跌6.68%,印度孟买指数下跌7.57%,韩国综合指数下跌10.48%。俄罗斯RTS指数下跌9.04%,巴西圣保罗指数暴跌12.15%。国内A股市场上,受外盘重挫的影响,沪深300指数下跌5.56%。

近两周QDII基金:黄金品种成亮点,抗通胀及新兴市场表现占优

由于全球股市近期处于普跌行情,尤其是欧美市场在本期纷纷暴跌,因此重仓欧美股市QDII净值损失较大,而黄金、抗通胀和新兴市场占据排名前列。排名前两名的都是与黄金挂钩的品种:诺安黄金和易方达黄金,分别上涨3.37%和0.6%;富国全球顶级消费品、博时抗通胀和银华抗通胀等主题投资类基金业绩也在本期排名靠前。

图表6:阶段业绩表现突出QDII基金(2011年7月25日至8月05日)

| 净值增长率(%) | 净值增长率(%) | |||

| 诺安全球黄金 | 3.37 | 银华通胀 | -3.08 | |

| 易基黄金 | 0.6 | 华宝海外 | -6.25 | |

| 富国消费品 | -0.3 | 博时亚太 | -6.67 | |

| 建信新兴 | -0.3 | 广发亚太 | -6.77 | |

| 博时通胀 | -1.81 | 华宝动量优选 | -7.07 |

来源:国金证券研究所

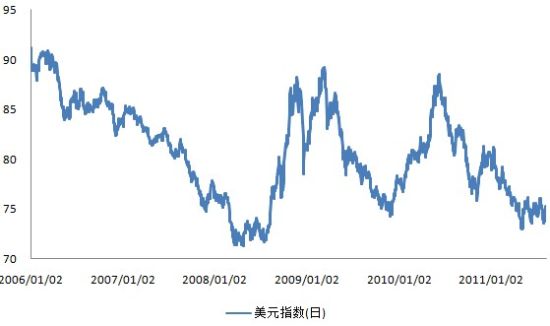

从榜单中不难看出,全球经济动荡加剧,使得投资者的策略开始趋于保守,导致黄金价格持续上涨,屡屡创造历史新高。短期来看,全球流动性泛滥的局面很难看到尽头,通胀的持续高企使得,黄金等保值、抗通胀的QDII品种未来业绩依旧值得关注。见图表7、8。

图表7:美元指数在低位持续徘徊

图表7:美元指数在低位持续徘徊

图表7:美元指数在低位持续徘徊来源:国金证券研究所

图表8:黄金价格近两年来屡创历史新高

图表8:黄金价格近两年来屡创历史新高

图表8:黄金价格近两年来屡创历史新高来源:国金证券研究所

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。