屡传被清盘与被调查 私募面临生存与名誉大考

阳光私募业绩不尽如人意

阳光私募业绩不尽如人意

八成产品颗粒无收,面临生存与名誉大考

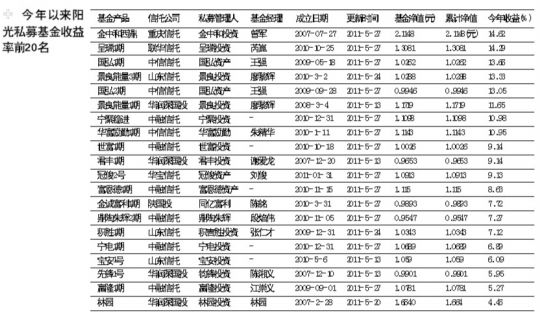

从“道歉门”、“肢体冲突”再到“被清盘”与“被调查”,诸多真真假假的事件接二连三地“发生”,昔日里风光无限的阳光私募这段时间可以说是麻烦不断。这些烦心事的背后,是阳光私募不尽如人意的业绩。A股市场长达半年的反复震荡使得八成阳光私募颗粒无收,持有人更是损失惨重。

“高考正在进行,今年的市场走过一半,阳光私募同样在业绩、生存与名誉上面临着一场大考。”一位第三方私募研究人士分析道。据透露,不少阳光私募憋着口气打算等行情转好时“干一票”,而这将是私募基金这个行业的正名之战。对于阳光私募基金的持有人来说“翻身仗”的战果如何,恐怕也将成为“取”“舍”之间的决定性因素了。

私募大考

又是一年高考时。今年的交易时间已经近半,对于靠业绩生存、爱护名誉如同爱护自己的羽毛一样的阳光私募来说,同样也面临着生存与荣誉、业绩等多重“大考”的压力。

近期,阳光私募麻烦不断。5月27日,上海从容投资管理有限公司不得不在其公司网页上紧急发布澄清公告称,“对近期有关北京信托-从容医疗二期证券投资集合资金信托计划清盘的相关不实报道和传闻,上海从容投资管理有限公司对此声明如下:从容医疗二期成立于2010年10月11日,属于管理型非结构化产品,主要投资于A股市场医药板块及相关的股票。产品期限为20年,目前该产品运作正常。”

去年成为一度成为市场宠儿的从容医疗基金所遭遇的麻烦不过是冰山一角,业内此前还传说某阳光私募基金经理被客户殴打,另外一家私募基金遭遇管理层调查云云,虽然这些事情都被证实只是误传,但阳光私募面临的压力可见一斑。

一切问题的根源都在业绩。有统计显示,剔除年内成立的产品,1063只阳光私募基金中只有162只净值表现为正,平均净值跌幅为6.5%,远高于沪综指2.27%的跌幅。由于私募基金的收益主要来自提取盈利部分的20%作为业绩报酬,大面积净值亏损,意味着超过八成私募基金的业绩报酬面临颗粒无收的境地。

私募基金白干活,投资者则是损失惨重。今年以来净值损失超过10%的私募基金多达302只,由于私募基金的投资门槛普遍较高,净值下跌10%意味着投资者将亏损数十万,甚至数百万元。

按道理来说,出现业绩波动实属正常,但是,市场的变化总在考验着投资人包括投资阳光私募的客户的神经。“阳光私募业绩好的时候被追捧,业绩不好的时候也不得不面临各种压力。”壹私募网研究中心高级研究员陈尚淮分析,在A股长达半年多的调整期中,绝大多数阳光私募难以独善其身,基金业绩下滑,明星私募集体沦陷的新闻不绝于耳,从容医疗2期、博颐、瀚信等等都是其中个案。

“名声能成就一个人也可以毁灭一个人,一个人可以一战成名,但如果不爱惜自己的名声,单纯依靠管理规模管理费,而不是老老实实做业绩的话,最终会得到市场的惩罚的。”广东斯达克投资管理公司总经理黎仕禹告诉南都记者,作为这个市场的后来者,虽然净值也有波动,但斯达克一直爱护自己,量力而行,实实在在地做业绩。

由于长时间没有业绩提成,一些规模较小、依靠绝对收益过活的阳光私募则面临着生存压力。“拿一个50000万元规模的阳光私募来说,房子租金、团队工资、买信托账号费等一年的开支至少是350万元,如果颗粒无收,不要说提成,员工的工资都难以维系。”陈尚淮分析说。

更有极端的是,一些业绩不好的阳光私募直接遭遇清盘。“募集主要依靠渠道,但渠道看重的还是个人过往影响力以及业绩,因为一旦遭遇清盘,想重出江湖似乎并没有那么容易。”陈尚淮说。

正名之战

经历了半年的熊市之后,行情是否会转换尚不得而知。但是,从私募的立场而言,不少人都憋了一口气,希望一旦有机会就“大做”一把。

陈尚淮分析道,历来A股都有“三底成金”的说法,当前估值底已然探明,政策底和市场底也或隐或现,能否抓住即将到来的这波“吃饭行情”对私募来说相当重要。“关乎到阳光私募的自我证明与救赎,因而为荣誉而战也提到了历史日程。”

“做好不容易,但一旦做臭了,想重新做好其实更难。”黎仕禹说,从私募基金行业本身来看,过去5年经历了一个比较大的发展,今年以来,行业的“麻烦事情”不断或许预示着行业将面临一个洗牌。

“对于我们后来者而言,行业的很多事情对我们是一个警示,我们还是要最本分地做投资,做实实在在该做的事情。”黎仕禹说。“当然最能证明自己的还是业绩,我们希望能在市场不好的时候控制住风险,市场好的时候迎头而上。”

壹私募网研究中心将根据阳光私募在过去半年调整期的表现,将其进行分为三类:先跌后稳蓄势型、先稳后跌转换型、持续逆市上涨型。在所纳入统计759只的阳光私募中,先跌后稳型与先稳后跌型占据多数,所占比例分别达到34%与41%,逆市上涨型的私募相对较少,仅有16%,其他则约有9%。

“先跌后稳型阳光私募,就是指阳光私募在本轮大盘行情调整之初就同步大幅下挫,但是在往后的时间里,这些私募的走势就逐渐止跌,走势也独立于大盘”。陈尚淮举例说,这类型阳光私募的代表私募公司为朱雀、武当、汇利和鼎锋等。

“这类型私募基金的一个共性是私募经理大多经验丰富,具有良好的风控能力和牛熊轮转的适应力,在大盘调整初期受伤后,对未来行情的研判有清醒的认识,能够及时调整投资策略,进而在后继的调整中减少损失”。陈尚淮分析道。

采写:南都记者 王亚宁