违规三年有余 中信证券终割爱华夏基金

近两年基金公司股权转让价格

近两年基金公司股权转让价格

历时三年、在监管层的四次书面敦促压力下,中信证券一拖再拖后终于公布挂牌转让华夏基金51%的股权,转让价格不低于75 .63亿元,相当于14.8倍市盈率的估值。

至于受让方名单,中信证券方面拒绝透露意向,不过市场盛传将有美国普信集团、重庆国际信托、中金公司、苏宁电器以及长江电力等5位接盘者。

接盘方或有5家

中信证券昨日公告称,公司拟通过挂牌方式转让所持华夏基金管理有限公司51%的股权,首次挂牌价格将不低于75.63亿元。

采用收益法评估后华夏基金100%股东权益的价值为148.30亿元,采用市场法评估后的价值为154.43亿元。此次评估以收益法的评估结果为最终评估结果,即华夏基金每1元人民币出资额对应的评估值为62.31元,评估值较公司2010年净资产的增值率为494.15%。

由于标的股权交易金额较大,为符合单一股东持股比例不超过49%的监管要求且便于成交,公司拟在产权交易机构挂牌转让时,视情况对标的股权进行适当的拆分,拆分份数不超过5份。此次股权转让完成后,公司仍将持有华夏基金49%的股权。

华夏基金方面表示“只能等股东方面的消息”,中信证券方面则拒绝透露受让方的名单。内部人士表示,方案只有通过6月的临时股东大会的审议后才能挂牌转让,目前受让方并没有确定。参考此前转让中信建投股权转让事宜,本次转让预计也需要几个月时间才能完成。

市场盛传的版本是,接盘者分别为美国普信、苏宁电器、重庆国际信托、中金公司以及长江电力,除了美国普信受让华夏基金11%股权外,其余4家有望分别摘得10%股权。

出让价高于预期

中信证券转让所持华夏基金的股权并非出自本意。中信证券目前持有华夏基金100%的股权,违反“一参一控”相关规定3年有余,2010年至今证监会已至少4次发函督促中信证券解决该问题。受此影响,华夏基金新产品被全线暂停审批。

截至2010年12月31日,华夏基金总资产为32.4亿元,总负债为7.5亿元,净资产为25亿元;2010年度的营业收入为34亿元,净利润为10亿元。截至今年一季度末,华夏基金共管理公募资产规模2235.1亿元,连续4年排名行业第一。

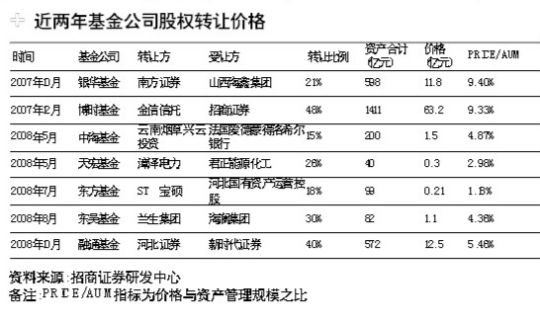

75.63亿元的受让价相当于14.8倍市盈率的静态估值,而按照价格与资产管理规模之比衡量,此次转让的比率为6.6%,而国外基金公司股权的这一比率在1%-16%不等,2007年时国内基金公司股权转让的这一比率均值约6.2%。按照中信证券年报披露的9.7亿元的投资成本计算,加上华夏基金每年的现金分红,中信证券的浮盈保守估计也将超过15倍。

中金公司分析师王松柏表示,最低转让价格远高于他预计的50.54亿元。“中信证券的可用资金规模和净资本将提升,有利于直接投资业务、融资融券业务和跨境业务的发展。”

安信证券分析师杨建海认为,不考虑一次性收益的股权出售,此次卖出股权将减少中信证券利润的8%。考虑到市场对华夏基金该部分股权的转让有明确预期,因此判断此次股权出售对中信证券股价影响中性偏正面。

采写:南都记者 谢晓婷