新浪财经 > 基金 > 民生证券基民投资手册 > 正文

华宝兴业大盘精选:震荡和下跌行情业绩表现最优

要点

适合的投资者:

资金充裕、厌恶风险、渴望在中长期实现资产保值增值的投资者

适合的投资方式:

震荡行情中买入并长期持有

业绩:业绩存在一定波动,震荡和下跌行情业绩表现最好,在下跌行情中基金收益的排名相对居前

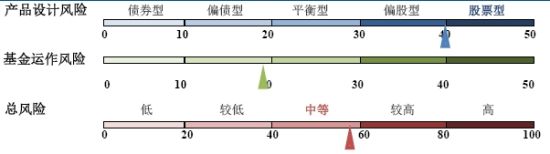

风险:产品设计风险为40分,基金运作风险为18.41分,总风险为58.41分,风险级别属于中等

仓位水平:低

资产臵换水平:逐步提高

价值偏好:平衡型

持股集中度:较高

偏好行业:建筑业和石化塑胶

非偏好行业:木材家具、电力煤气及水的生产和供应业、电子、纺织服装、金融保险

华宝兴业大盘精选:范红兵管理的股票型基金

成立时间:2008年10月7日

基金规模:14.23亿元

范红兵,硕士研究生。曾在南方证券股份有限公司、中新苏州工业园创业投资有限公司和平安证券股份有限公司从事证券研究、风险投资工作。2007年7月加入华宝兴业基金管理有限公司,先后任高级分析师、基金经理助理的职务。2009年2月至今任华宝兴业行业精选股票型证券投资基金基金经理。

一、业绩存在一定波动,震荡和下跌行情业绩表现最优

对近3年12个季度内所有混合型(包括偏股混合型和平衡混合型)基金的季度净值增长率进行统计,可以看出华宝兴业大盘精选季度业绩波动比较大,震荡和下跌行情业绩表现最好,主要原因是该基金的仓位在较长时间内始终相对较低。

表1 :业绩存在一定波动

| 2007 | 2008 | 2009 | 2010 | |||||||||||||||||||||||||

| Q1 | ||||||||||||||||||||||||||||

| Q2 | Q3 | Q4 | Q1 | Q2 | Q3 | Q4 | Q1 | Q2 | Q3 | Q4 | Q1 | Q2 | Q3 | |||||||||||||||

| 季度收益率( % ) | ||||||||||||||||||||||||||||

| — | — | — | — | — | — | — | — | 27 | 23 | -2 | 25 | -5 | -18 | 18 | ||||||||||||||

| 同类型平均( % ) | ||||||||||||||||||||||||||||

| — | — | — | — | — | — | — | — | 24 | 21 | -3 | 17 | -3 | -15 | 19 | ||||||||||||||

| 季收益排名(前 % ) | ||||||||||||||||||||||||||||

| — | — | — | — | — | — | — | — | 25 | 32 | 42 | 2 | 74 | 74 | 51 | ||||||||||||||

| 业绩等级 | ||||||||||||||||||||||||||||

| — | — | — | — | — | — | — | — | 良 | 良 | 中 | 优 | 欠佳 | 欠佳 | 中 | ||||||||||||||

表2:震荡和下跌行情业绩表现最优

| 上涨行情( 1 ) | 下跌行情( 1 ) | 上涨行情( 2 ) | 震荡行情 | 下跌行情( 2 ) | 上涨行情( 3 ) | |||||

| 2007.1 -2007.11 | 2007.11 -2008.10 | 2008.11 -2009.8 | 2009.9 -2010.4 | 2010.4 -2010.7 | 2010.7 -2010.11 | |||||

| 区间收益率(% ) | — | — | 83 | 2 | -20 | 35 | ||||

| 同类型平均收益( %) | — | — | 87 | -3 | -19 | 37 | ||||

| 相对排名(前 % ) | — | — | 60 | 23 | 69 | 66 | ||||

| 业绩级别 | — | — | 中 | 良 | 欠佳 | 欠佳 | ||||

二、风险级别:中等

二、风险级别:中等

二、风险级别:中等根据民生证券基金风格体系(见附录)对近3年9个报告期该基金仓位、资产臵换率、估值水平及持股集中度进行测算,其仓位在6个报告期内为低,平均仓位级别为低;资产臵换率在4个报告期内逐步提高;重仓股的估值水平5个报告期为高,3个报告期为低,估值水平级别为平衡型;持股集中度仅在2个报告期内为低,其余7个季度均为高。

表3:仓位级别为低、资产臵换率逐步提高、估值水平为价值型、持股集中度较高

| 2007 | 2008 | 2009 | 2010 | |||||||||||||||||||

| Q4 |

Q1

|

Q2

|

Q3

|

Q4

|

Q1

|

Q2

|

Q3

|

Q4

|

Q1

|

Q2

|

Q3

|

|||||||||||

| 仓位( % ) | — | — | — | 22 | 43 | 54 | 75 | 52 | 65 | 60 | 65 | 75 | ||||||||||

| 仓位级别 | — | — | — | 低 | 低 | 低 | 中 | 低 | 低 | 低 | 中 | 中 | ||||||||||

| 产置换率(倍) | — | — | — | — | 0.84 | — | 3.65 | — | 7.59 | — | 10.3 | — | ||||||||||

| 资产置换级别 | — | — | — | — | 低 | — | 中 | — | 高 | — | 高 | — | ||||||||||

| 估值水平 | — | — | — | 29 | 27 | 56 | 36 | 26 | 27 | 24 | 36 | 33 | ||||||||||

| 估值水平级别 | — | — | — | 高 | 高 | 高 | 高 | 低 | 低 | 低 | 高 | 中 | ||||||||||

| 持股集中度 | — | — | — | 67 | 38 | 32 | 61 | 63 | 66 | 88 | 74 | 78 | ||||||||||

| 持股集中度级别 | — | — | — | 高 | 低 | 低 | 高 | 高 | 高 | 高 | 高 | 高 | ||||||||||

四、偏好行业:建筑业和石化塑胶

该基金倾向于投资医药生物、信息技术、批发和零售贸易等行业,其中超配次数最多的为医药生物、信息技术业,超配比例最高的为批发和零售贸易业,平均超配比例达10.56%;非偏好行业为木材家具、电子、综合类、社会服务、造纸印刷、电力煤气及水的生产和供应业、金属非金属、机械设备等8个行业,其中低配次数最多的为木材家具、电子等行业,低配比例最高的为金属非金属行业,平均低配比例达-5.83%。

表4: 3年9个报告期内行业偏好情况

| 偏好行业 | 非偏好行业 | ||||

| 行业名称 | 超配次数 | 平均超配比例( % ) | 行业名称 | 低配次数 | 平均低配比例( % ) |

| 医药生物 | 7 | 5 26 | 机械设备 | 6 | -5.11 |

| 信息技术业 | 7 | 2.88 | 金属非金属 | 7 | -5.83 |

| 批发和零售贸易 | 6 | 10.56 | 电力、煤气及水的生产和供应业 | 7 | -3.61 |

| 造纸印刷 | 8 | 0.64 | |||

| 社会服务业 | 8 | -1.26 | |||

| 综合类 | 8 | -2. 3 | |||

| 电子 | 9 | -1.71 | |||

| 木材家具 | 9 | -0.13 | |||