新浪财经 > 基金 > 众禄基金研究中心专栏 > 正文

众禄基金周评:中阳收红 喜迎两会

众禄基金研究中心

基金市场

股票型基金:在基础市场影响下,本期(2011.02.25~2011.03.03)开放式偏股型基金净值涨跌互现。股票型基金(不包括QDII)平均上涨0.18%,其中主动型基金平均下跌0.11%。鹏华价值优势、长城品牌优选、国联安红利涨幅最大,按照复权单位净值增长率统计,分别上涨3.25%、2.85%、2.52%。银华内需精选、广发聚瑞、泰信优质生活排名跌幅榜前三,按照复权单位净值增长率统计,分别下跌3.99%、2.99%、2.69%。鹏华价值优势本期表现抢眼得益于在行业上配置较高的金融保险业,其重仓股招商银行、民生银行均涨势较好,从而该基金涨幅较大,位居榜首。

| 表1:主动型基金涨幅前5、后5 | |||||

| 证券代码 | 证券简称 | 期间增长率 (%) |

证券代码 | 证券简称 | 期间增长率 (%) |

| 160607.OF | 鹏华价值优势 | 3.25 | 161810.OF | 银华内需精选 | -3.99 |

| 200008.OF | 长城品牌优选 | 2.85 | 270021.OF | 广发聚瑞 | -2.99 |

| 257040.OF | 国联安红利 | 2.52 | 290004.OF | 泰信优质生活 | -2.69 |

| 519093.OF | 新华钻石品质企业 | 2.48 | 240011.OF | 华宝兴业大盘精选 | -2.62 |

| 162202.OF | 泰达宏利周期 | 2.44 | 360012.OF | 光大保德信中小盘 | -2.62 |

| 数据来源:wind 众禄基金研究中心 | |||||

本期持续高仓位运作的指数型基金平均上涨1.02%,涨幅高于主动型基金。国投瑞银沪深300金融、华宝兴业上证180价值ETF、华宝兴业上证180价值ETF联接涨幅最大,按照复权单位净值增长率统计,分别上涨3.15%、3.03%、2.91%。华夏中小板ETF、国联安上证商品ETF、国联安上证商品ETF联接位居涨幅榜后三,按照复权单位净值增长率统计,分别下跌0.81%、0.59%、0.51%。3月3日金融板块整体迅速拉升,致使国投瑞银沪深300金融涨幅位居首位。同期上证指数上涨0.85%,指数型基金略胜于大盘,在当前市场结构分化特征明显情况下,不建议重仓配置指数型基金。

| 表2:指数型基金涨幅前5、后5 | |||||

| 证券代码 | 证券简称 | 期间增长率 (%) |

证券代码 | 证券简称 | 期间增长率 (%) |

| 161211.OF | 国投瑞银沪深300金融 | 3.15 | 159902.OF | 华夏中小板ETF | -0.81 |

| 510030.OF | 华宝兴业上证180价值ETF | 3.03 | 510170.OF | 国联安上证商品ETF | -0.59 |

| 240016.OF | 华宝兴业上证180价值ETF联接 | 2.91 | 257060.OF | 国联安上证商品ETF联接 | -0.51 |

| 510110.OF | 海富通上证周期ETF | 2.79 | 159906.OF | 大成深证成长40ETF | -0.39 |

| 110003.OF | 易方达上证50 | 2.76 | 217017.OF | 招商上证消费80ETF联接 | -0.39 |

| 数据来源:wind 众禄基金研究中心 | |||||

混合型基金:本期混合型基金平均下跌0.31%,其中一般型基金平均下跌0.32%。新华优选分红、东方龙混合、建信优化配置涨幅较大,按照复权单位净值增长率统计,分别上涨2.61%、1.99%、1.87%。长信双利优选、华泰柏瑞积极成长、华富竞争力优选处于涨幅榜后三名,按照复权单位净值增长率统计,分别下跌2.37%、2.25%、2.10%。本期保本型基金平均上涨0.06%。由于混合型基金仓位比较灵活,防御性强于股票型基金,因此跌幅普遍小于股票型基金。新华优选分红布局银行板块,涨势较好从而表现突出。

| 表3:混合一般型基金涨幅前5、后5 | |||||

| 证券代码 | 证券简称 | 期间增长率(%) | 证券代码 | 证券简称 | 期间增长率 (%) |

| 519087.OF | 新华优选分红 | 2.61 | 519991.OF | 长信双利优选 | -2.37 |

| 400001.OF | 东方龙混合 | 1.99 | 460002.OF | 华泰柏瑞积极成长 | -2.25 |

| 530005.OF | 建信优化配置 | 1.87 | 410001.OF | 华富竞争力优选 | -2.10 |

| 161606.OF | 融通行业景气 | 1.71 | 580005.OF | 东吴进取策略 | -2.07 |

| 100022.OF | 富国天瑞强势精选 | 1.41 | 163804.OF | 中银收益 | -2.04 |

| 数据来源:wind 众禄基金研究中心 | |||||

QDII基金:本期QDII基金平均上涨1.86%,呈现普涨态势。嘉实海外中国股票、华宝兴业中国成长、海富通海外精选涨幅最大,按照复权单位净值增长率统计,分别上涨4.64%、3.92%、3.59%。海富通大中华精选、招商标普金砖四国、富国全球债券涨幅较小,按照复权单位净值增长率统计,分别上涨0.10%、0.10%、0.20%。由于近期中东、北非局势的持续动荡使得海外市场承压较大,下一步外围局势的演变以及将如何影响资本市场均存在较大的不确定性,故本期以海外具有中国概念为投资对象的QDII基金收益较好,而除了海富通大中华精选和招商标普金砖四国这两只新成立的基金,投资于欧美市场的涨幅较小。QDII分散A股市场单一风险的功能的确存在,这在2009年8月以来表现的越发明显, 但考虑到石油价格飙升使得通胀压力将会再次加大、欧洲债务危机和美国经济复苏缓慢等,建议在组合中保持低比例配置。

| 表4:QDII基金涨幅前5、后5 | |||||

| 证券代码 | 证券简称 | 期间增长率(%) | 证券代码 | 证券简称 | 期间增长率 (%) |

| 070012.OF | 嘉实海外中国股票 | 4.64 | 519602.OF | 海富通大中华精选 | 0.10 |

| 241001.OF | 华宝兴业中国成长 | 3.92 | 161714.OF | 招商标普金砖四国 | 0.10 |

| 519601.OF | 海富通中国海外精选 | 3.59 | 100050.OF | 富国全球债券 | 0.20 |

| 160717.OF | 嘉实恒生中国企业 | 3.47 | 160213.OF | 国泰纳斯达克100 | 0.36 |

| 040018.OF | 华安香港精选 | 3.10 | 183001.OF | 银华全球核心优选 | 0.52 |

| 数据来源:wind 众禄基金研究中心 | |||||

债券型基金:本期债券型基金平均上涨0.12%。大摩强收益债券、博时稳定价值A、泰达宏利集利C涨幅最大,按照复权单位净值增长率统计,分别上涨1.02%、0.94%、0.87%。金元比联丰利、国联安增利债券A、国联安增利债券B位列涨幅榜末端,按照复权单位净值增长率统计,分别下跌0.40%、0.38%、0.37%。本期两只短期纯债基金——嘉实超短债上涨0.08%,长信中短债上涨0.11%。在通货膨胀压力加大、市场处于加息通道的背景下,债券型基金投资价值有所下降,但是仍可以作为组合的低风险资产配置。

| 表5:债券普通型基金涨幅前5、后5 | |||||

| 证券代码 | 证券简称 | 期间增长率 (%) |

证券代码 | 证券简称 | 期间增长率 (%) |

| 233005.OF | 大摩强收益债券 | 1.02 | 620003.OF | 金元比联丰利 | -0.40 |

| 050106.OF | 博时稳定价值A | 0.94 | 253020.OF | 国联安增利债券A | -0.38 |

| 162299.OF | 泰达宏利集利C | 0.87 | 253021.OF | 国联安增利债券B | -0.37 |

| 162210.OF | 泰达宏利集利A | 0.87 | 519989.OF | 长信利丰 | -0.29 |

| 050006.OF | 博时稳定价值B | 0.85 | 450006.OF | 国富强化收益C | -0.28 |

| 数据来源:wind 众禄基金研究中心 | |||||

投资策略

众禄基金研究中心核心观点:人民币持续升值下,外汇占款维持高位,截至本周公开市场已连续16周净投放,市场流动性压力得到缓解。本周两会正式拉开帷幕,市场热情得到激发,股指虽然周三周四出现了调整,但周五大涨收复失地,最终收出一根阳线。目前来看,市场热点较多,投资活跃,我们认为短期内投资机会仍在,规模适中,选股能力强的偏股型基金是较好选择。

一、本周市场总结

本周上证指数收于2942点,位于周均线上方40点,较上周2878点上涨63点,涨幅2.21%,上证本周成交额为8170亿,较上周7462亿增加6.91%,形态为平量上涨。(本周深证成指收于12894,2.06%;中小板指收于6633,-0.41%)。本周上证波动区间为2944-2861,幅度为83点,比上周波动幅度(105点)减少21%,震级为3级(上周为3级)。

本周上涨和下跌行业比为3.1:1,其中外贸、保险、旅游酒店涨幅靠前,均超过了4%,水利建设、电子支付、计算机跌幅较大,均超过1%。沪深个股上涨和下跌个数比为1.4:1,其中有3.6%的个股涨幅超过10%,仅有5只个股跌幅超过10%。个股算术平均19.05元,较前一周上涨0.58%,表现弱于上证指数,本周A股流通市值为20.48万亿,较上一周上涨2.3%,整体来看,大盘股表现显著好于小盘股。

2月25日至3月3日(上周五至本周四),开放式偏股型基金平均上涨0.02%,弱于同期上证综合指数0.85%的涨幅。514只开放式偏股型基金收益分布在3.25%和-3.99%之间。鹏华价值优势涨幅最大,而银华内需跌幅最大。分类来看,股票型中主动型基金平均下跌0.11%,指数型基金平均上涨0.96%;混合型基金平均下跌0.32%;债券型基金平均上涨0.12%。

二、下周市场预测

本周重要消息包括:2月PMI数据为52.2%,连续三个月出现回落;1月金融机构新增外汇占款环比增长25%;国务院将讨论调高个税起征点;人民币汇率再创新高。本周股指延续之前上涨趋势,波动区间为2944-2861,落于众禄指数预测范围之内,上差46点,下差36点)。根据众禄指数预测系统预测,下周上证指数主波动区间为2985-2900,阻力区间3005-2985,支撑区间2920-2900,市场重心上升至2920,较前期2885上升35点。根据众禄舆情指数跟踪系统的结果,本阶段末舆情指数为78,市场情绪较为乐观。

1、基金投资策略:稳健策略—偏股型基金和债券型基金均衡配置。择基策略:选择资产配置契合度高、选股能力强、灵活度高的基金;择时策略:请按照个人情况,参考众禄指数预测系统预测阻力和支撑区间进行操作;

2、新基金认购策略:最优新基金选择—嘉实多利分级:追求稳健 攻守兼备;

3、基金定投策略:“众禄定投红绿灯”--绿灯。

组合推荐

在通货膨胀压力居高不下的情况下,央行相继推出了紧缩性的货币政策,以调节市场过剩流动性,试图通过回收流动性以预防和控制通胀。 由于中国经济高速增长、人民币升值加速和人民币国际化前景等因素的共同推动下,今年1月外汇占款出现大幅度增长,使得央行面临较大的基础货币被动投放压力,央行依然可能使用上调存款准备金率等紧缩性的货币政策来对冲高额外汇占款。加之中东北非地区局势持续动荡,海外市场通胀忧虑与增长的不确定性使得调控政策难度更大,短期或给A股市场带来诸多不确定性。本期股指呈现小阳拉升态势,上升力度有限,而当前宏观经济基本面并不具备继续支撑大盘持续上涨的条件。

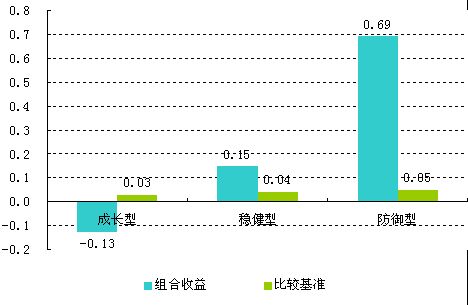

本期我们推荐的组合,成长型、稳健型、防御型收益率分别为-0.13%、0.15%和0.69%。从下图看出,除了成长型组合的收益略低于比较基准外,稳健型和防御型组合的收益均大幅高于比较基准。本期盘中热点板块轮动较快,基金投资上采取稳健的策略,建投资者重点配置规模适中,调整灵活的品种。

图1:组合推荐收益率图(%)

图1:组合推荐收益率图(%)资料来源:众禄基金研究中心,数据统计区间为2011-02-25~2011-03-03

注:成长型比较基准=开放式偏股型基金平均收益率*0.7+货币型基金平均收益率*0.3

稳健型比较基准=开放式偏股型基金平均收益率*0.6+货币型基金平均收益率*0.4

防御型比较基准=开放式偏股型基金平均收益率*0.5+债券型基金平均收益率*0.2+货币型基金平均收益率*0.3

货币型基金平均收益率=货币型基金平均区间七日年化收益率均值/52

| 表6、组合推荐一览 | |||

| 类型 | 证券简称 | 权重 | 组合收益(%) |

| 成长型 | 富国天源 | 30% | -0.13 |

| 金鹰中小盘 | 20% | ||

| 嘉实服务增值行业 | 20% | ||

| 华夏现金增利 | 30% | ||

| 稳健型 | 大摩资源 | 30% | 0.15 |

| 南方隆元产业主题 | 30% | ||

| 华夏现金增利 | 40% | ||

| 防御型 | 富国天惠 | 20% | 0.69 |

| 景顺长城能源基建 | 30% | ||

| 长盛积极配置 | 20% | ||

| 华夏现金增利 | 30% | ||

| 资料来源:众禄基金研究中心,数据统计区间为2011-02-25~2011-03-03 | |||

金鹰中小盘:该基金在操作上较为稳健,股票仓位从未超过80%,在行业配置上跟随形势灵活调整,对于看好的个股则倾向于高比例配置,其第一大重仓股占股票市值比例持续在10%左右,适中的资产规模也使该基金更容易发挥精选个股的优势,调整灵活。该基金在08年底到09年中阶段和09年中至今的阶段中,业绩表现优异,收益率持续位于同类前10%水平,表明该基金在对行情的判断和把握上具有较强的能力。

嘉实服务增值行业:该基金在资产上的均衡配置,以及灵活调整的风格使其中长期业绩表现稳健,虽然均衡,但其配置也有一条主线贯穿其中,那就是对消费、服务类个股的配置,该类资产在近期以及从中长期来看,都有不错的配置价值。

富国天惠:该基金在行业配置上,持续将批发零售、信息技术、食品饮料配置在相对高位,新兴信息产业被确立为我国的支柱产业,其发展前景广阔,而高通胀形势下,批发零售和食品饮料行业配置价值凸显,该基金的配置契合当前形势,而基金经理多年来在这几个行业的配置经验使得其能够对当前的行情有较好的把握。

长盛积极配置:该基金是一只偏债型债基,在股票仓位的配置上随股指形势动态调整,在资产选择上较为灵活,在债券方面则较为稳健,配置上以国债、金融债、央票为主,从其业绩来看,对当前行情把握较好,对风险承受能力一般的投资者来说,通过其适当参与股指收益是较好的选择。

华夏现金:货币市场基金具有风险低、流动性好的特点,适合于厌恶风险、对资产流动性和安全性要求较高的投资者进行短期投资或现金管理,但同时要注意,货币市场基金的收益也较低,并不是长期投资的理想工具,将其配置在组合中主要是从组合流动性因素来考虑。由于货币型基金之间差距不大,因此我们主要关注其今后转换的需要,考虑基金公司的投研实力和旗下产品线是否完善的因素,华夏现金是较好的投资品种。

富国天源:该基金在操作上较为稳健灵活,股票仓位从未超过70%,在行业配置上跟随市场变化形势灵活调整,风格偏向积极,前十大重仓股的换手率较高。基金经理李晓铭对于行业的景气动向把握比较到位,注重对个股的选择和行业的配置,个股选择能力也较强,选股上倾向于选择一些受益于技术创新、但估值相对合理的投资品种。该基金在去年的震荡行情中,业绩表现优异,收益率同类前10%水平,并且做到了平衡型基金的第一名,表明该基金在对行情的判断和把握上具有较强的能力。

大摩资源优选混合:该基金风格非常灵活,在仓位上动态调整,08年曾将仓位降至30%,09年又大幅增至70%以上,在行业配置上,也表现出跟随形势灵活调整的风格,08年将资产配置在食品、交运等防御型行业上,09年则明显转向地产、金融等进取性行业,10年初该基金仓位有所降低,资产上配置了电力、煤气,食品饮料,信息技术等行业,近期随着股指的攀升,该基金顺势而为的操作风格较为占优,业绩也得到大幅提升。

南方隆元产业主题:该基金主要投资于估值优势明显、政府政策支持有优势、投资安全边际高、前景较好的次新大盘央企蓝筹股,自成立以来一直保持了相对较高的股票配置,自去年以来更是将机械设备制造作为其行业配置和十大重仓股核心力量。世界产业分工和产业发展决定了中国未来仍然会大力发展机械装备行业,以工程机械等为代表的估值低、增长确定的先进制造业将会出现更多的投资机会。此外,从2009年开始,南方基金投研体系开始了一轮新的调整,更注重将基金产品的风格与基金经理的风格进行匹配,在多变的市场中充分发挥基金经理的主动性和积极性,该基金积极成长的风格正是基金经理风格的体现。

景顺长城能源基建:该基金在行业配置上,持续将机械设备仪表、生物医药、金属非金属配置在相对高位,生物医药、高端机械设备制造被纳入战略性新兴产业范围内,将会得到更多的政策和财政支持,其发展前景广阔。基金经理余广的投资思路就是以价值投资为主,注重股票估值,对于业绩增长确定、估值便宜的股票,敢于下重注,任职以来为该基金带来了31.04%的累计收益率,尤其是去年下半年以来业绩表现十分突出。

| 表7:重点推荐基金业绩表现 | |||||

| 证券 代码 |

证券 简称 |

本期净值 增长率(%) |

一年净值 增长率(%) |

最新净值 (元) |

最新规模 (亿份) |

| 080003.OF | 长盛积极配置 | 0.17 | 14.53 | 1.10 | 12.84 |

| 070006.OF | 嘉实服务增值行业 | -0.34 | 15.16 | 4.36 | 22.07 |

| 003003.OF | 华夏现金增利 | 0.08 | 0.00 | 1.00 | 93.61 |

| 100016.OF | 富国天源平衡 | -0.11 | 8.24 | 1.17 | 6.70 |

| 161005.OF | 富国天惠精选成长 | 1.24 | 8.65 | 1.60 | 27.36 |

| 163302.OF | 大摩资源优选混合 | -0.12 | 10.96 | 2.23 | 17.04 |

| 202007.OF | 南方隆元产业主题 | 0.51 | 15.22 | 0.80 | 85.45 |

| 162102.OF | 金鹰中小盘精选 | -0.24 | 6.56 | 1.03 | 11.74 |

| 260112.OF | 景顺长城能源基建 | 1.28 | 24.51 | 1.27 | 9.31 |

| 资料来源:wind 众禄基金研究中心,数据统计区间为2011-02-25~2011-03-03 | |||||