民生证券基金评价体系

民生证券基金研究中心主要从业绩、风险、投资风格三个方面对基金公司、基金、基金经理进行研究。

一、民生证券基金业绩分析体系

民生证券基金业绩分析主要关注基金业绩稳定性以及该基金在各种市场行情中业绩表现情况两个方面。

(一)业绩稳定性

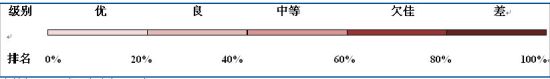

基金业绩的稳定性主要是通过对2007年以来所有同类型基金的季度净值增长率进行测算,将每个季度基金业绩级别分为优秀(排名前20%)、良(排名前20%-40%)、中等(排名前40%-60%)、欠佳(排名前60%-80%,)、差(排名前80%-100%)五档,根据目标基金季度收益率在同类型基金中排名变动情况来反映其业绩是否稳定。

图 1:根据在同类型基金中的排名判断目标基金的业绩级别

资料来源:民生证券基金研究中心

资料来源:民生证券基金研究中心(二)各种市场行情中业绩表现情况

各种市场行情中业绩表现情况则是通过对股票(或债券)市场行情进行区间划分,对不同的行情区间所有同类型基金区间收益率进行计算,然后得出目标基金在每一种行情中业绩排名级别,根据业绩级别判断目标基金在哪种市场行情中业绩表现最优。其中,股票方向基金(包括股票型、偏股混合型、平衡混合型基金)的行情区间是根据上证综合指数来划分的,债券方向基金(包括偏债平衡型、债券型基金)的行情区间是根据中信标普全债指数来划分的。

二、民生证券基金风险分析体系

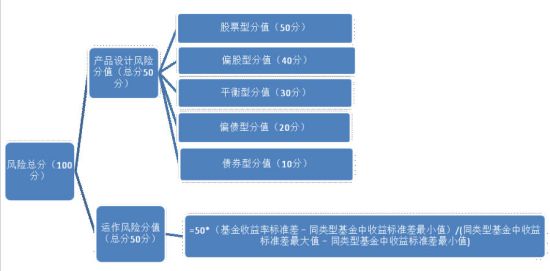

民生证券基金风险分析主要是通过分值的方式从产品设计风险和基金运作风险两个方面来衡量目标基金的风险。产品设计风险是指由于其产品类型所决定其具有的风险,满分为50分,分数越高,产品设计风险越高,例如股票型基金风险最高(50分),其次分别是偏股型(40分),平衡型(30分)、偏债型(20分)、债券型(10)。而基金运作风险,即基金投资带来的风险,满分为50分,用目标基金收益标准差与同类型基金收益率标准差的对比来衡量,具体计算方法如下图所示:

图19:民生证券基金风险分值计算方法

资料来源:民生证券基金研究中心

资料来源:民生证券基金研究中心三、民生证券基金风格分析体系

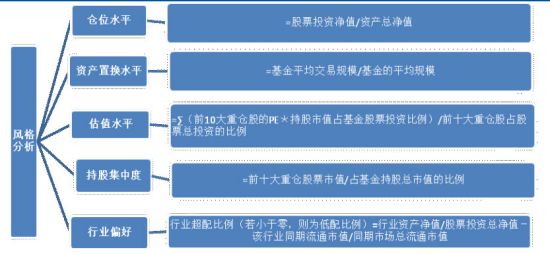

民生证券基金研究中心从估值水平、资产置换水平、仓位水平、行业偏好、持股集中度5个方面来分析基金的风格。

(一)仓位水平

仓位水平用股票投资占资产净值的比例来衡量,仓位水平能够反映基金的投资风格,长期高仓位的基金相对是比较激进的,而长期低仓位的基金相对是比较稳健的。

(二)资产置换率

资产置换率是指一定时间内市场中股票转手买卖的频率,根据资产置换率的高低可以看出基金投资偏向于短线投资还是中长线投资。

(三)估值水平

基金的估值水平是指基金投资组合前十大重仓股的加权市盈率,虽然基金投资组合的估值水平并不能说明其价值或者成长性,但鉴于高估值个股多半为中小盘股且其具备高风险高收益特征,因此一般为追求高成长性的高风险基金所青睐,而低估值个股多半为大盘蓝筹类股票,其持有者多半较为稳健,是价值型投资者的拥护者,因此可以根据基金投资组合的估值水平来反映目标基金是偏好高市盈率的成长型基金还是偏好低市盈率的价值型基金,即能反映基金的价值偏好。

(四)持股集中度

持股集中度是指基金前十大(或前五大,本研究体系取前十大)重仓股票市值之和占基金持股总市值的比例。基金持股集中度的高低能够反映出基金投资组合的分散程度,持股集中度越高,则基金投资越集中,前十大重仓股的涨跌对基金股票资产的市值影响越大,风险越集中;持股集中度越低,则基金投资越分散,基金可能由于分散程度较高而与市场整体走势更为接近,风险越低。

图20:民生证券基金风格分析计算方法

资料来源:民生证券基金研究中心

资料来源:民生证券基金研究中心对每个报告期(一般取3年12个报告期)同类型所有基金的仓位、资产置换率、估值水平、持股集中度4个指标进行测算以及排序。每个指标每期排名分为三档,排名前33%为高,排名33%-66%为中,排名后33%为低。

若目标基金仓位(或资产置换率、持股集中度)在2/3的报告期内均居于高档则其整体仓位水平(或资产置换水平、持股集中度)为高,若目标基金估值水平在2/3的考查期内均居于高档则其偏好高市盈率的成长型股票;若目标基金仓位(或资产置换率、持股集中度)在2/3的报告期内均居于低档则其整体仓位水平(或资产置换水平、持股集中度)为低,若目标基金估值水平在2/3的考查期内均居于低档则其偏好低市盈率的价值型股票。

(五)行业偏好

若某行业最近一期超配,且过去2/3的考查期(一般取考查期为3年12个报告期)内超配,则认为该行业为基金的偏好行业; 若某行业最近一期低配,且过去2/3的考查期(一般取3年12个报告期)内低配,则认为该行业为基金的非偏好行业;不满足以上条件的行业则为偏好不明确行业。

四、民生证券基金公司投资管理能力的考察方法

(一)样本选择

基金公司管理的各类产品中,被动指数型基金的表现更多的取决于基金所选指数的市场表现,其风险收益特征不能反映基金管理人的投资管理能力;基金运行一段时间以后其风险收益特征才体现得较为明显,因此我们选择2010年1月1日以前成立的主动股票方向基金和类固定收益基金作为考察样本。

其中,主动股票方向基金包括非跟随指数类股票型基金(主动股票型基金)、偏股混合型基金和平衡混合型基金;类固定收益基金包括债券型基金和偏债混合型基金。

(二)考察指标

1、规模加权季度收益率

规模加权季度收益率是指公司旗下每只基金的季度收益率与其在公司同类基金中的规模占比之和,表现公司整体的投资管理能力。

假设某基金公司旗下有n只主动股票型基金,则该公司旗下主动股票型基金的规模加权季度收益率为:

(第1只基金的季度收益率*第1只基金在该季度末的规模+第2只基金的季度收益率*第2只基金在该季度末的规模+……+第n只基金的季度收益率*第n只基金在该季度末的规模)/n只基金在该季度末的总规模。

2、规模加权仓位

规模加权仓位是指公司旗下每只基金的仓位与其在公司同类基金中的规模占比之和,表现单个公司某类基金整体的仓位水平。

假设某基金公司旗下有n只主动股票型基金,则该公司旗下主动股票型基金的规模加权仓位为:

(第1只基金的仓位*第1只基金在该季度末的规模+第2只基金的仓位*第2只基金在该季度末的规模+……+第n只基金的仓位*第n只基金在该季度末的规模)/n只基金在该季度末的总规模。

3、规模加权资产置换率

规模加权资产置换率是指公司旗下每只基金的资产置换率与其在公司同类基金中的规模占比之和,表现单个公司某类基金整体的资产置换率。

假设某基金公司旗下有n只主动股票型基金,则该公司旗下主动股票型基金的规模加权资产置换率为:

(第1只基金的资产置换率*第1只基金在该季度末的规模+第2只基金的资产置换率*第2只基金在该季度末的规模+……+第n只基金的资产置换率*第n只基金在该季度末的规模)/n只基金在该季度末的总规模。

4、规模加权持股集中度

规模加权持股集中度是指公司旗下每只基金的持股集中度与其在公司同类基金中的规模占比之和,表现单个公司某类基金整体的持股集中度。

假设某基金公司旗下有n只主动股票型基金,则该公司旗下主动股票型基金的规模加权持股集中度为:

(第1只基金的持股集中度*第1只基金在该季度末的规模+第2只基金的持股集中度*第2只基金在该季度末的规模+……+第n只基金的持股集中度*第n只基金在该季度末的规模)/n只基金在该季度末的总规模。

5、估值水平

基金公司管理的某类基金的规模加权PE可以在一定程度上反映公司旗下该类基金重仓股的估值水平。规模加权PE是指公司旗下每只基金重仓股的加权PE与该基金在公司同类基金中的规模占比之和。

假设某基金公司旗下有n只主动股票型基金,则该公司旗下主动股票型基金的规模加权PE为:

(第1只基金重仓股的加权PE*第1只基金在该季度末的规模+第2只基金重仓股的加权PE*第2只基金在该季度末的规模+……+第n只基金重仓股的加权PE*第n只基金在该季度末的规模)/n只基金在该季度末的总规模。