海外组合对冲基金费率结构研究

基本费率结构

海外组合对冲基金的费率结构与对冲基金的结构大致上是类似的,不过区别于不同种类的组合对冲基金,其具体的费率和设置形式有些区别。就费率结构来说,海外组合对冲基金主要涉及到三个词,Fat Fee是指基本管理费;Incentive Fee是业绩提成,也被称作是激励费用,在激励费用中有时会设置一个预期基准回收率(Hurde Rate)。

预期基准回收率是指在激励费率中,如果设置了基准回收率,则提取报酬的时候只针对基准回收率之上的收益提取。比如hurde rate为10%,基金在本年的收益率为25%,则基金只在15%回报率的基础上提取激励费用。

海外组合对冲基金费率分析

根据UBS2001年对组合对冲基金的一份研究报告,该报告统计分析了118只组合对冲基金的费率结构(佣金回扣等费用不包含在内)。

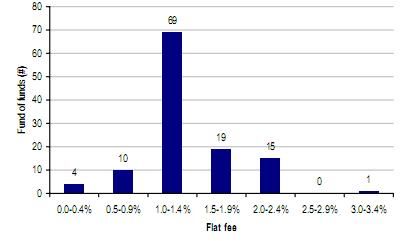

图1:118只组合对冲基金固定管理费的分布图

图1:118只组合对冲基金固定管理费的分布图 Source:UBS

58%的组合对冲基金的固定管理费在1.0%到1.4%之间,75%的组合对冲基金的固定管理费在1.0%到1.9%之间。118只组合对冲基金的固定管理费中值为1%,平均值为1.2%。变化范围在0%(4只基金)到3%(1只基金)之间变动。

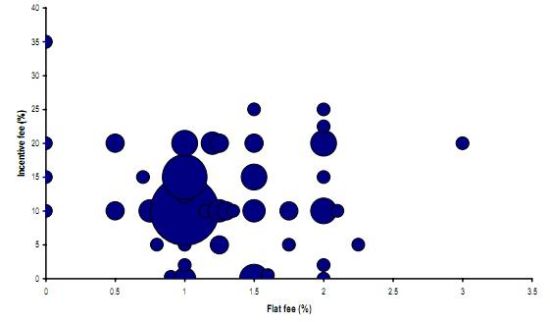

在88只组合对冲基金(固定管理费在1.0%-1.9%之间)中,只有8只基金(9.1%的比例)没有激励费用。激励费率在2%到25%之间变动。另外,20只组合对冲基金(22.7%的比例)设置了基准回收率(hurde rate)[基准回收率是指在激励费率中,如果设置了基准回收率,则提取报酬的时候只针对基准回收率之上的收益提取。比如hurde rate为10%,基金在本年的收益率为25%,则基金只在15%回报率的基础上提取激励费用。

在88只组合对冲基金(固定管理费在1.0%-1.9%之间)中,激励费率的中值为10%,平均值为12%。基准回收率在0%到S&P500回报率之间变动。

最常用的费率结构为1%的固定管理费+10%的激励费率。28只组合对冲基金使用了这种结构。在这28只基金中,有9只基金设置了10%的基准回收率,6只基金没有设置基准回收率,5只基金的基准回收率与短期国库券或者其他短期基准关联,剩下的8只基金,3只的基金回收率为8%,2只为S&P500回报率,另外3只的基准回收率分别为7%、7.5%和8%。

另外一种常用的费率结构为1%的固定管理费+15%的激励费率。12只组合对冲基金使用了这种结构。所有的基金都设置了基准回收率,范围从短期国库券到S&P500回报率。有4只基金使用了1%的固定管理费+20%的激励费率。

图2:固定管理费和激励费率的组合图

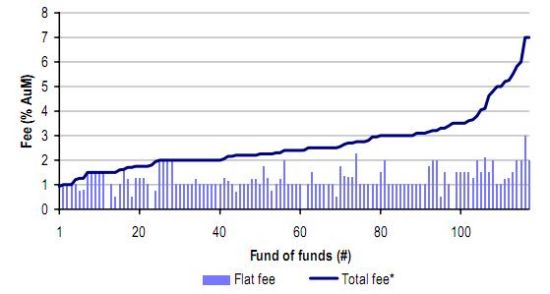

图2:固定管理费和激励费率的组合图 图3:模拟总费率结构图

图3:模拟总费率结构图Source:UBS,假设组合对冲基金的总回报率为20%,短期国库券回报率为6%,S&P500回报率为10%。

总费用的中值为2.4%,平均值为2.7%。取值范围在0.935%到7%之间。

最低总费用的组合对冲基金的费率结构为:0.9%的固定管理费+0.25%的激励费率(基准回收率为2年国库券)。最高总费用的组合对冲基金的费率结构为2%的固定管理费+25%的激励费率(无基准回收率)。

国内首只TOT的费率结构设置

国内第一只TOT产品

2009年5月26日,国内的第一个TOT产品“平安财富·东海盛世一号”正式成立,开创了组合阳光私募基金发展的新局面。

“平安财富·东海盛世一号”费率结构

如表1,平安银行-东海盛世1号的费率结构主要分为两个层次,第一层次是单一子私募的固定管理费和业绩提成部分;第二层次是母私募的固定管理费和业绩提成部分。一般而言,对于单只子私募来说,固定管理费在1.5%-2%之间,浮动管理费为20%。

| 表 1 :第一只 TOT 产品费率结构 | |

|

基金名称

|

费率结构

|

|

平安银行 - 东海盛世 1 号

|

固定管理费:母私募 1% ;子私募 1% ;托管费; 0.25% 浮动管理费:合计 26% |

| 资料来源:私募排排网;注:由于认购费和赎回费一般区别不大,且与单一阳光私募类似,因此我们主要讨论固定管理费和业绩提成部分的费率结构。 | |

相比较而言,由于首只TOT的双层费率结构,不管是在固定管理费方面还是浮动管理费,都要高于单只阳光私募产品。另外,与海外组合对冲基金相对比较普遍的费率结构相比:

海外对冲基金:海外组合对冲基金比较普遍的费率结构为固定管理费为1%,激励费用为10%,对冲基金一般收取1.5%的固定管理费和20%的业绩提成;假设对冲基金的年总回报率为20%;

对冲基金提取费用后回报:1.2-0.04-1.1*1.5%-1=14.35%

组合对冲基金提取费用后回报:1.1435-0.1435*0.1-(1.1435+1)/2*1%-1=11.84%

则总费用:20%-11.84%=8.16%

东海盛世1号:假设东海盛世1号的年回报率为20%,母私募层面总管理费为1.25%,子私募层面1%的固定管理费和26%的业绩提成;

子私募提取费用后回报:1.2-1%-0.2*26%-1=13.8%

母私募提取费用后回报:1.138-1.25%*(1.138+1)/2-1=12.4%

则总费用:20%-12.4%=7.6%

单只阳光私募:假设单只阳光私募的年回报率为20%,1.5%的固定管理费和20%的业绩提成;

则总费用为:1.5%(1+1.2)/2+0.04=5.65%

从上面的对比可以发现,与海外组合对冲基金比较普遍的费率结构来说,最后总费用的区别不大,东海盛世1号略低一点。从费率结构来看,子私募设置的费率比例比较大,高于对冲基金提取费用;母私募层面没有设置业绩提成,只有固定管理费。与单只阳光私募相比,大约会多出2%的费用。

| TOT 类别 | TOT 名称 | TOT 费率结构 |

| 银行主导型 | 光大银行阳光私募宝 | 固定管理费: 1.65% (净值低于 0.9 免收);浮动管理费:收益超出 5% 部分的 18% ;申购费 1% 。 |

| 银行主导型 | 中银国际证券精英会 | 固定管理费: 1.65% (净值低于 0.9 免收);浮动管理费:收益超出 5% 部分的 18% ;申购费 1% 。 |

| 银行主导型 | 金种子优选 | 固定管理费: 1.5% ; 浮动管理费:子私募:创新高的 15% ;银行:投资者赎回且实现正收益,提取收益部分 5% |

| 银行主导型 | 招商银行汇聚成长 1 期 | 固定管理费: 0% ;浮动管理费: 0% ;申购费 1% 。子信托:固定管理费 1.8% ,浮动业绩提成 20% ( 6% 以上) |

| 银行主导型 | 中国工商银行 | n/a ( out of source ) |

| 银行主导型 | 金牛精选 1 期 TOT | n/a (out of source) |

| 信托主导型 | 华润托付宝 TOF 系列 | 固定管理费 1% ;浮动管理费:收益超过 10% 部分的 10% ;申购费用 1% |

| 信托主导型 | 平安银行双核动力 1 期 | 固定管理费 1.5%/ 年;浮动管理费:净值创新高时超额收益的 20% ; |

| 信托主导型 | 平安银行双核动力 2 期 | 固定管理费 1.5%/ 年;浮动管理费:净值创新高时超额收益的 20% ; |

| 信托主导型 | 平安银行黄金组合 1 期 | 固定管理费 1.5%/ 年;浮动管理费:净值创新高时超额收益的 20% ; |

| 信托主导型 | 平安银行黄金组合 2 期 | 固定管理费 1.5%/ 年;浮动管理费:净值创新高时超额收益的 20% ; |

| 第三方投顾型 | 融智组合宝 1 期 | 固定管理费 1% ;浮动管理费:收益超过 10% 部分的 10% |

| 第三方投顾型 | 新方程私募精选 1 号 | 固定管理费 1% ;浮动管理费:业绩提成 3% |

| 第三方投顾型 | 陕国投·弘酬优选 1 期 | 0.7% 的管理费 |

| 第三方投顾型 | 陕国投·弘酬优选 2 期 | 0.7% 的管理费 |

| 第三方投顾型 | 陕国投·弘酬优选 3 期 | 0.7% 的管理费 |

| 第三方投顾型 | 陕国投·弘酬优选 4 期 | 0.7% 的管理费 |

| 第三方投顾型 | 陕国投·弘酬优选 5 期 | 1% 的管理费;浮动管理费:正收益的 5% |

| 第三方投顾型 | 陕国投·弘酬优选 6 期 | 1% 的管理费;浮动管理费:正收益的 5% |

| 第三方投顾型 | 陕国投·弘酬优选 7 期 | 1% 的管理费;浮动管理费:正收益的 5% |

| 第三方投顾型 | 平安银行 - 东海盛世 1 号 | 固定管理费:母私募 1% ;子私募 1% ;托管费; 0.25% 浮动管理费:合计 26% |

费率结构设置并无固定模式

如上表,我们发现,基本上不同发行主体TOT的费率设置都各不相同,既包括结构上的不同,也包括费率值的不同。如光大银行阳光私募宝、中银国际证券精英会和金种子优选并没有区别子私募和母私募各自的费用情况,具体的分成情况不得而知。而招商银行汇聚成长1期和金种子优选的费率结构更清晰化,明确了各方的收费情况。招商银行汇聚成长1期母私募层面无固定管理费和浮动管理费,子私募的固定管理费为1.8%,浮动业绩提成20%(6%以上)。而其他两家银行的工商银行和金牛精选1期TOT产品的费率情况从公开的资料并没有找到。

对于信托型的TOT来说,目前主要有两家信托公司主导发行TOT产品,分别是华润信托和平安信托,收费的层次比较清晰,都分为母信托和子信托。母信托层面包括固定管理费和浮动管理费。华润托付宝TOF系列固定管理费1%,浮动管理费为收益超过10%部分的10%,这种模式是海外组合对冲基金比较常使用的费率结构( 1%的固定管理费+10%的激励费率+10%的基准回收率),借鉴了海外组合对冲基金的收费模式。而平安信托母私募层面的固定管理为1.5%,浮动管理费为净值创新高时超额收益的20%。

第三方投顾主导发行的TOT,目前主要有四家,费率也不尽相同,融智组合宝1期的费率结构与华润信托TOT相同,采用了海外组合对冲基金比较常用的结构。新方程私募精选1号的固定管理费也是1%,但是其浮动管理费部分为净值创新高时超额收益的3%。弘酬优选前4期只收0.7%的固定管理费,但是后面3期的费率不光提高了固定管理费,业绩提成也收取正收益的5%。东海盛世1号主要是东海证券主导发行,作为国内第一只TOT产品,其固定管理费比较大,总业绩提成为26%。

银行主导型TOT在总费率方面较低

总体来看,银行主导型TOT在费率结构设置方面,一般设置的是总费用,母私募层面的固定管理费和业绩提成一般不设置,所以它的费用会比较低。究其原因:从目前TOT产品发行流程来看, TOT产品开发会涉及到四方:信托公司、银行、证券公司(子私募)和TOT投资顾问。信托公司是TOT产品的发行平台,银行是资金保管的角色和渠道的角色,券商是经纪服务商,TOT投顾管理TOT产品。如果是银行主导发行TOT,则银行实际上是分饰了三角,TOT投顾、资金保管和渠道,某种程度上,它在制定费率结构时能够做到让利于投资者;而如果是其他方发行TOT,不管是信托也好,第三方投顾也好,从自身成本的角度,从各参与方的利益角度,是比较难有效降低总费率水平。

结论

如上,虽然银行主导型TOT在费率结构上有一定的优势,但是其一方多角的定位并不利于TOT产品本身的健康发展。FOHF在海外作为一种比较成熟的金融品种,其本身产品的设计、基金的筛选、资产配置和动态监管是一项极专业性的工作,而银行的主要业务并不在此。因此,专门从事私募研究的机构更适合担任TOT投资顾问,不过由于要负担日常的研究,投资者需要支付双重的费用。

TOT在国内刚刚萌芽,发展初期其费率结构还处在不断探索阶段,如何能在促进TOT健康发展的基础上去确保投资者的利益以及协调各参与方的利益是TOT在发展中过程可能不断出现的问题。